IPO被中止的箭牌家居,多项数据下滑

2022-02-23 20:56:07 来源: 观察者网

(文/解红娟 编辑/马媛媛)箭牌家居的IPO进程依旧看不到曙光。

观察者网了解到,自2022年1月以来,参与过“乐视网财务造假案”的中德证券、金杜律师事务所和信永中和会计师事务所相继被立案调查,受此波及,聘请三家中介机构进行上市服务的公司IPO计划被“中止”,箭牌家居也是其中之一。

但随着企业主动进行全面复核程序、出具复核报告后,不少IPO项目恢复正常在审阶段。例如,科创板上市的北京通美、云洲智能,创业板上市的恩威医药、九江德福科技都在近期恢复了上市审核。

反观箭牌家居,IPO进度依旧停留在“一次中止审查通知”。

遭遇证监会61条“灵魂拷问”

箭牌家居于2013年4月在佛山成立,是国内较早进入陶瓷卫浴行业的企业之一,生产范围覆盖高品质卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜等全系列家居产品。

2020年11月4日,箭牌家居在广东证监局办理辅导备案登记;2021年7月,箭牌家居向深交所提交招股书,计划募集资金约18.09亿元用于公司主营业务相关项目的改造、扩产。

和所有的家族企业一样,实控人谢岳荣家族高度控股箭牌家居。截至招股说明书签署日,包括谢岳荣、霍秋洁、谢安琪、谢炜在内的家族人员直接持有箭牌家居23.94%的股份,并通过乐华恒业投资间接持有箭牌家居55.24%的股份。

另有12.89%的股份则给到了霍秋洁的亲属,其中,安华卫浴创始人之一霍振辉通过霍陈贸易持有箭牌家居9.21%的股份,霍少容则直接持有箭牌家居3.89%的股份。

也就是说,谢霍两家合计持有箭牌家居92.07%股份,拥有绝对话语权。

剩下7.93%股份,则在箭牌家居IPO辅导前后给到了外部投资者。招股书显示,箭牌家居曾在2020年10月、12月两度增资,前后脚引入青岛青堃、红星喜兆、深创投、北京居然之家和珠海岙恒,分别持有0.03%、0.47%、0.77%、1%和2.95%。

股权穿透到最后,青岛青堃实控人为红星美凯龙董事长车建新的女儿车一鸣,红星喜兆为红星美凯龙旗下子公司,珠海岙恒背后则是高瓴资本。

资本进场后,箭牌家居估值有了具体的数字。以高瓴资本和红星喜兆为例,高瓴资本以3.38亿元认购箭牌家居新增的2567.90万股股份,红星喜兆以5410.66万元认购公司新增的411.68万股股份,据此计算,箭牌家居每股股价在13.14元左右浮动。

半年后,箭牌家居的股价出现变化。招股书显示,箭牌家居拟发行不超过9899.67万股,计划募集资金18.09亿元,经计算,箭牌家居此次IPO发行价每股约为18.27元,较半年前资本入股时增加了39.04%

观察者网注意到,2021年4月,谢霍两家曾与外部投资者中证投资、金石坤享、高瓴资本、深创投、红土君晟、红星喜兆、青岛青堃、北京居然签订对赌协议,且对赌协议在IPO受理回执之日起自动终止。

结合其在上市前后引入外部投资者的行为不难看出,箭牌家居在上市前突击入股的意图十分明显。不过,即使谢霍两家为公司上市做好了万全准备,但箭牌家居的首次冲击IPO仍旧以失败告终。

招股书失效不到一周,箭牌家居二闯深交所,在监管趋严的市场环境下,箭牌家居此次等来的却是证监会2万字“长文”、61条“灵魂拷问”。箭牌家居也凭此,成为近期上市家居企业问询量最多的一个。

利润总额倒退至3年前

股价“增长”39.04%的半年时间里,箭牌家居多项数据出现下滑趋势。

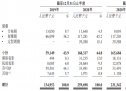

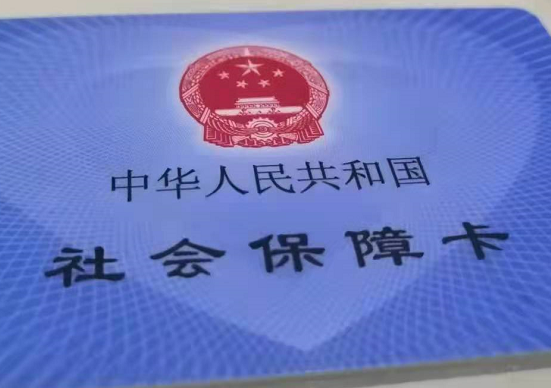

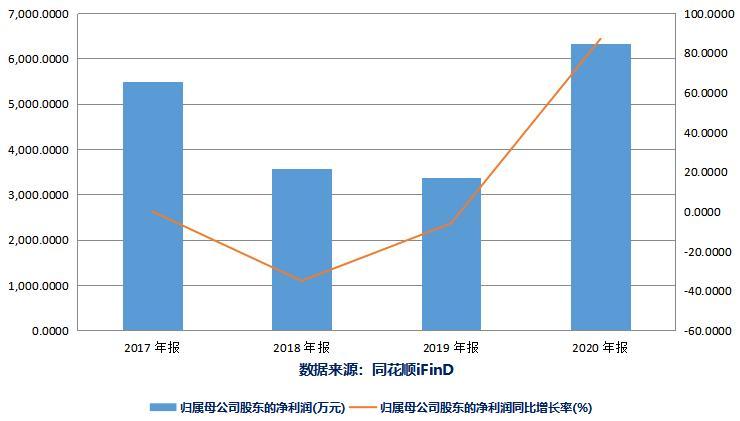

利润总额首当其冲。数据显示,2018年至2020年,箭牌家居利润总额分别为3.23亿元、7.03亿元、6.98亿元,虽有下滑趋势但在正常波动范围内。而2021年1-6月,箭牌家居利润总额仅为1.88亿元,可以说是倒退至2018年同期水平。

受利润总额影响,2021年1-6月箭牌家居净利润为1.57亿元,相当于2018年同期水平。形成对比的是,2018年至2020年,箭牌家居净利润分别为3.07亿元、6.21亿元、5.87亿元。

观察者网了解到,箭牌家居净利润的下滑和其毛利率、计提存货跌价准备金额等因素有关。

事实上,家居行业在近期普遍面临成本上升的难题,这给箭牌家居生产经营及盈利水平带来较大影响,数据显示,2018年、2019年、2020年和2021年1-6月,公司的主营业务毛利率分别为24.45%、32.09%、31.63%和29.08%,自2019年起逐年下滑。

对此,箭牌家居也坦言,若出现采购价格大幅上升而公司不能将相关成本及时向下游转移的情况,公司盈利水平将面临下降的风险。

利润下滑的同时,箭牌家居计提存货跌价准备金额不断增加。数据显示,2018年、2019年、2020年和2021年1-6月,公司计提的存货跌价准备金额分别为1.21亿元、2.22亿元、1.53亿元和1.79亿元。

和不断下滑的利润相比,箭牌家居较高的负债率也不容忽视。数据显示,2018年、2019年、2020年和2021年1-6月,箭牌家居的资产负债率分别为82.95%、76.05%、67.56%及64.87%,而同期行业平均资产负债率为42.40%、44.23%、47.37%及49.49%。

也就是说,2018年至2020年,箭牌家居负债率较行业平均值高出30多个百分点,直至2021年上半年,公司负债率依旧高出行业平均值15个百分点。

负债率之所以能在2021年减少15个百分点,和外部投资者的投资入股有关。观察者网了解到,箭牌家居在2020年引入高瓴资本、深创投、居然之家和红星美凯龙等外部投资者,在当年收到增资款6.21亿元。

这笔款项被箭牌家居放进了货币资金里。数据显示,2018年至2020年度,箭牌家居货币资金分别为10.21亿元、9.854亿元和14.49亿元,2020年一改下滑趋势大幅增长47.05%。

也就是说,若扣除掉外部投资者的6.21亿元,2020年箭牌家居货币资金应该为8.28亿元,较2019年同期减少了15.97%。

箭牌家居坦承,报告期各期末,公司流动比率与速动比率,低于同行业可比上市公司平均水平;资产负债率,高于同行业可比上市公司平均水平;公司短期偿债能力,低于同行业可比上市公司平均水平。

“公司经营需要营运资金的有效周转,如资金周转不畅,则可能存在无法及时清偿到期债务的风险。”箭牌家居在招股书中说道。

按时间算,若未受到“踩雷”中介机构影响,今天是箭牌家居IPO回复证监会“意见函”的最后机会。也就是说,证监会61条“灵魂拷问”,将是箭牌家居恢复IPO后的第一个难题。

本文系观察者网独家稿件,未经授权,不得转载。

热门资讯

-

IPO被中止的箭牌家居,多项数据下滑

-

联想杨元庆:手机和服务器业务不求盈利高增长,看重营收增速

-

业绩快报:森萱医药全年净利1.31亿 同比下降9.59%

-

力盛赛车将于3月2日解禁3360.58万股

-

业绩快报:芯导科技全年净利1.14亿 同比增长54.38%

-

广州市住建局回应豪宅限价放松传闻:系外界误读,没有放松

-

萨帕塔与国际赛车队合作:量子计算助力赛车“风驰电掣”

-

邮政集团副总经理温少祺会见拼多多高级副总裁文学一行

-

考拉为何沦为濒危物种?

-

业绩快报:中国电研全年净利3.07亿 同比增长8.55%

-

业绩快报:威唐工业全年净利5104.47万 同比增长60.61%

-

业绩快报:招商蛇口全年净利103.72亿 同比下降15.35%

-

业绩快报:梓橦宫全年净利7946.35万 同比增长25.99%

-

从“两天”到“两小时”,金融科技助力招行服务中小企业顺利发放农民工工资

-

中国研究员曝光美国“顶级后门”,背后公司是谁?

-

同润蓝美俊庭毛坯现房交付

-

同润金色橘苑后期无加推

-

优化政务服务水平,浦东高桥镇打通服务群众“最后一公里”

-

观察|俄乌冲突带来哪些金融后果,会打乱美联储的加息计划吗

-

温氏股份:因肉猪养殖业务深度亏损,预计去年净亏133亿元

-

业绩快报:正元地信全年净利4833.15万 同比下降24.72%

-

业绩快报:宏盛股份全年净利1478.04万 同比增长125.92%

-

业绩快报:宁波韵升全年净利5.16亿 同比增长190.3%

-

业绩快报:宁波韵升全年净利5.16亿 同比增长190.3%

-

业绩快报:陕西煤业全年净利209.36亿 同比增长40.83%

-

过往业绩大幅调增 退市风险下*ST群兴收监管函

-

卓翼科技定增再次流产 历时11个月深圳国资背景股东放弃入主

-

香港特区政府:已做好准备迎接中概股回流

-

中国人寿:王滨辞任董事长、执行董事职务

-

美国要在印第安“圣地”开发露天大型锂矿,原住民部落抗议

-

海上兰乔别墅总价在900至2000万每套

-

东亚威尼斯公馆在售均价28000元/平米

-

上海2022年首批集中供地挂牌40宗地块 总起始价850.7亿元

-

香港财政司司长:做好准备迎中概股回流,进一步深化互联互通

-

在岸离岸汇率分别升破6.32和6.31,人民币会何这般强势

-

顾家好男人,捷途X70 PLUS对比宋PRO

-

业绩快报:珠江啤酒全年净利6.12亿 同比增长7.42%

-

业绩快报:春秋电子全年净利3.05亿 同比增长23.66%

-

业绩快报:江苏索普全年净利24.12亿 同比增长942.75%

-

业绩快报:鸿远电子全年净利8.27亿 同比增长70.08%

-

业绩快报:海希通讯全年净利9166.55万 同比下降0.14%

-

无法被窃听和破解,雄安建成一系列量子通信应用示范

-

“麻辣烫第一股”或将诞生,连锁餐饮企业迎上市风口

-

粤财控股副总经理刘祖前已任南粤银行党委书记

-

松江城管广富林中队:各行业节后复工 大走访始终不停

-

新华御府在售均价24637元/平米

-

“2022多多新国潮”行动走进马克华菲:95后热捧“新国潮”服饰,单月热销1500万

-

松江印象城又有一大波招聘来啦

-

杭州首套房贷利率降至5.6%左右,放款最快仅一周

-

展现技术硬实力!科大讯飞助力北京冬奥会信息沟通无障碍

-

宁波舟山港1月份运输生产实现“开门红”

-

永泰能源旗下海则滩煤矿获核准 投产后可新增净利20亿元

-

白马药业:推进仿制药、新药品种的开发进展

-

孝敬爸妈,就送舒悦老人鞋!时尚显年轻!

-

多地住房公积金贷款政策“微松绑” 三四线城市较突出

-

滑雪尽头是骨科喜提热搜 自甘风险原则明晰雪场责任

-

杭州“看房阿姨团”让中介直呼“卷不过”!这样做允许吗?

-

“门楣之光·商贸英才”选拔培养计划正式启动

-

这项“不见面审批”服务,让外企感受到黄浦“温度”

-

不用担心了,3月1日后可继续使用

-

新行长上任月余,江西银行首任董事长陈晓明因个人原因辞任

-

IBM的新投资:与Quantinuum扩大量子生态系统

-

“字节跳动猝死员工”确认离世,此前曾抢救41个小时

-

高开高走:成交超万亿元,创指涨2.82%,超百股涨逾9%

-

苹果应用商店下载APP被骗?浙江余姚消保委收消费者投诉

-

认购协议未取得预售许可证?4万元预订车位让业主进退两难

-

GGLF参与品牌故事 | 悍高,高端户外家具品牌代表者

-

箭牌家居上市拟募资18.09亿元 短期偿债能力较弱

-

市场销售端压力较大 8成新增土储位于一二线城市

-

尔康制药发布2021年度业绩预告 资产大幅减值拟计提超8亿元

-

费用降低致净利润大幅上涨 紫燕食品IPO之路再进一步

-

融资租赁权益对价将达8.54亿元 大烨智能重组方案大调整?

-

北京集中供地成交17宗地 一浙系房企单月销售额降两成

-

河南金玉锋产业园:打造世界级玉米加工全产业链示范基地

-

丁祖昱:1 月 70 城房价环比降势减弱,部分城市止跌回升

-

去年第四季度保险消费投诉同比增逾41%,环比降7.39%

-

河南省“五水综改”暨水利重点工作推进会在濮阳召开

-

微盛·企微管家再获3亿元融资,继续领跑企业微信SCRM赛道

-

AI铸就核心竞争力 榕树贷款助力金融机构加速数字化

-

百融云创:积极进行产学研合作推动技术流动共享

-

一年之计在于春——各地开启高质量发展新一年

-

武汉等新增病例涉及产品会议,如新公司:为经销商自行组织

-

机构:一号文件利好种植产业链全线,种业、生物育种最被看好

-

业绩快报:海波重科全年净利9874.23万 同比增长90.24%

-

云南丘北双龙营镇:羊肚菌为乡村产业振兴带来新期盼

-

广东新金交获批设立:由广东金交和广州金交整合设立

-

国海证券股份有限公司上调蓝晓科技评级

-

国联证券股份有限公司上调太阳能评级

-

东吴证券股份有限公司上调朗姿股份评级

-

东方快评丨处罚"拒收现金"不能止于"开罚单"

-

国际能源市场震动 原油价格飙升至近100美元一桶

-

「英百瑞」完成2.3亿元A轮融资,中南创投基...

-

沪指半日涨0.02% 大数据概念掀涨停潮

-

俄罗斯驻美大使:美国对俄制裁威胁国际市场

-

“百亿私募大佬”汪潮涌及信中利被强制执行7.4亿

-

聚焦脱发市场 “植脱辉影植物防脱去屑洗发水”带来新的解题思路

-

提高自然资源管理水平 鲁山县自然资源局开展干部培训班

-

再出手!广安社区亚华大厦楼顶又一处违建被拆除

-

中利集团再度牵手华电集团 “强强联盟”持续聚焦光伏产业

-

德生科技加速构建人力资源大数据服务体系