北京集中供地成交17宗地 一浙系房企单月销售额降两成

2022-02-23 14:58:28 来源: 投资时报

受新一轮集中供地尚未开启影响,今年1月房企拿地并不积极,绿城中国则以拿地建筑面积63万平方米、拿地金额120亿元,位居第一。

2022年2月17日,北京今年首轮集中供地落下帷幕。此轮集中供地最终成交17宗地,总成交价480亿元(人民币,下同),绿城以98.4亿元斩获3宗地。此外,在克而瑞监测的30家房企中,今年1月房企却呈现拿地分化现象,“逆势拿地”的房企只有五家。其中,绿城中国(3900.HK)以拿地金额120亿元,位居第一。

或受上述北京集中供地消息影响,2月18日,港股绿城中国强势“翻红”,收于12.82港元/股,较前一个交易日上涨7.19%。但该公司后续行情能否就此“回春”?

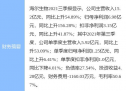

事实上,今年1月,中国房地产市场整体仍延续2021年下半年以来的降温趋势。不仅TOP100房企单月销售操盘金额,同比下降近四成;百强房企各梯队的销售门槛也较去年同期降低。据克而瑞相关数据显示,单月销售金额同比变动为“正”的房企只有三家,而绿城中国(不含代建)同比降幅为-18.7%。

此外,《投资时报》研究员梳理公开信息注意到,2月17日,绿城房地产集团有限公司(下称绿城房产)公开发行“22绿城01”,发行规模不超10亿元;18日,绿城中国公告,发行于2025年到期的1.5亿美元额外优先票据。

若加上今年1月,绿城房产发行上市的26亿元“22绿城地产MTN001”、绿城中国发行的于2025年到期的4亿美元增信债券。按照相关汇率,截至2月18日,绿城系公司今年再融资合计约70.59亿元。且上述债券募资用途均为现有债务再融资、置换用于赎回已到期债务融资工具的自有资金。

一方面“借新还旧”,另一方面积极拿地,绿城中国对国内市场预判如何?再融资及“以新还旧”的背后,公司资金流动性情况怎样,短期偿债压力是否增大?针对上述问题,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未收到回复。

2022年开局不利

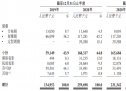

公告显示,截至2022年1月,绿城中国与附属公司连同合营企业及联营公司(下称绿城集团)累计取得总合同销售面积约70万平方米,同比减少4.11%;总合同销售金额约146亿元,同比减少15.61%。

其中,绿城集团自投项目取得合同销售面积约52万平方米,合同销售金额约117亿元,同比减少18.18%;其中归属于该集团的权益金额约57亿元,同比减少29.63%。代建项目取得合同销售面积约18万平方米,合同销售金额约29亿元,较上年同期减少3.33%。

事实上今年1月,中国房地产市场销售整体开局不佳。根据克而瑞对45家典型上市房企数据的统计,单月销售金额同比变动幅度为“正”的仅有滨江集团(002244.SZ)、力高集团(1622.HK)和建业集团(不含代建),同比增幅为7.1%、0.8%、42.2%,其余42家房企均出现不同程度降幅,绿城中国(不含代建)降幅处在中游水平,为-18.7%。

同时,受新一轮集中供地尚未开启影响,1月房企拿地并不积极。在克而瑞监测的30家房企中,只有绿城中国、华润置地(1109.HK)、万科地产、龙湖集团(0960.HK)和招商蛇口(001979.SZ)拿地。其中,绿城中国以拿地建筑面积63万平方米、拿地金额120亿元,位居第一;华润置地以54万平方米、57亿元次之。而后三家公司拿地金额仅为“个位数”。

不过,此月绿城中国虽拿地“领先”,但与2020年、2021年月均新增土地数据相比,已显放缓。且平均楼面价,已由2020年、2021年月均新增土地的16110元/平方米、12574元/平方米,增至19184元/平方米。

发新债偿旧债

融资方面,2月17日,绿城房产面向专业投资者公开发行公司债券(第一期)“22绿城01”,发行规模不超10亿元,期限为5(3+2)年,附第3年末投资者回售选择权和发行人票面利率调整选择权。本期债券票面利率为 3.28%,起息日2月21日,募资用途为偿还到期或行权的公司债券。

18日早间,绿城中国披露,公司、子公司保证人、汇丰以及瑞士信贷就于2025年到期的本金总额为1.5亿美元4.7%的额外优先票据的发行、出售订立认购协议。此额外票据和于2020年10月29日发行的2025年到期的本金为3亿美元优先票据为同一系列票据,发行日为2月24日。根据公告,此额外票据净募资约1.46亿美元,用于若干现有债项的再融资。按照2月18日1美元对人民币6.3343元计算,此额外票据净募资约为9.25亿元。

若再加上今年1月上旬,绿城房产发行、上市的26亿元中期票据“22绿城地产MTN001”,票面利率为3.62%;1月下旬,绿城中国发行于2025年到期的4亿美元2.30%的增信债券,仍按上述汇率计算,约为人民币25.34亿元。今年1月1日至2月18日,绿城再融资合计上限约70.59亿元。

从募资用途来看,中期票据“22绿城地产MTN001”中,只有不超过1.5亿元用于项目建设,其余融资或是偿还已发行的债务融资工具、银行贷款,或是置换用于赎回已到期债务融资工具的自有资金。而4亿美元的增信债券,也是用于现有债项再融资。

此外,《投资时报》研究员在中国银行间市场交易商协会“孔雀开屏”系统上看到,根据绿城房产2022年度第二期、第三期、第四期、第五期、第六期(并购)中期票据募集说明书(初稿),除了第六期(并购)募资用途为拟全部用于并购外,其余五期为“发新偿旧”。粗略统计,二至五期的发行规模上限合计75亿元,其中,共计60亿元用于偿还“17绿城房产MTN001”“19绿城房产MTN002”“17绿城房产MTN004”的本金;15亿元置换用于赎回“19绿城房产MTN001”的自有资金,该票据于2022年1月29日已被行使赎回权。目前,上述中期票据状态尚为“预评中”。

截至2022年2月11日,绿城房产存续期内的债券余额尚合计373.97亿元,其中中期票据余额为180亿元、公司债余额123.17亿元、证监会主管ABS余额47.76亿元、项目收益票据5亿元、私募债余额18.03亿元;利率介于3.19%—5.6%。(王子西)

热门资讯

-

北京集中供地成交17宗地 一浙系房企单月销售额降两成

-

河南金玉锋产业园:打造世界级玉米加工全产业链示范基地

-

丁祖昱:1 月 70 城房价环比降势减弱,部分城市止跌回升

-

去年第四季度保险消费投诉同比增逾41%,环比降7.39%

-

河南省“五水综改”暨水利重点工作推进会在濮阳召开

-

微盛·企微管家再获3亿元融资,继续领跑企业微信SCRM赛道

-

AI铸就核心竞争力 榕树贷款助力金融机构加速数字化

-

百融云创:积极进行产学研合作推动技术流动共享

-

一年之计在于春——各地开启高质量发展新一年

-

武汉等新增病例涉及产品会议,如新公司:为经销商自行组织

-

机构:一号文件利好种植产业链全线,种业、生物育种最被看好

-

蒙商消费金融牵手天威诚信,推进消费金融安全合规新模式

-

业绩快报:海波重科全年净利9874.23万 同比增长90.24%

-

云南丘北双龙营镇:羊肚菌为乡村产业振兴带来新期盼

-

广东新金交获批设立:由广东金交和广州金交整合设立

-

国海证券股份有限公司上调蓝晓科技评级

-

国联证券股份有限公司上调太阳能评级

-

东吴证券股份有限公司上调朗姿股份评级

-

东方快评丨处罚"拒收现金"不能止于"开罚单"

-

国际能源市场震动 原油价格飙升至近100美元一桶

-

「英百瑞」完成2.3亿元A轮融资,中南创投基...

-

沪指半日涨0.02% 大数据概念掀涨停潮

-

俄罗斯驻美大使:美国对俄制裁威胁国际市场

-

“百亿私募大佬”汪潮涌及信中利被强制执行7.4亿

-

聚焦脱发市场 “植脱辉影植物防脱去屑洗发水”带来新的解题思路

-

提高自然资源管理水平 鲁山县自然资源局开展干部培训班

-

再出手!广安社区亚华大厦楼顶又一处违建被拆除

-

中利集团再度牵手华电集团 “强强联盟”持续聚焦光伏产业

-

德生科技加速构建人力资源大数据服务体系

-

面积49平方米!永泰县樟城镇政府依法拆除一处占地违建

-

月薪最高30000元!松江这10家企业招人

-

养老保险全国统筹已从今年1月开始实施

-

“最缺工”的100个职业排行来了 ,快来看看有没有你想干的

-

东方快评丨驶向春天的列车让"美丽中国"春意盎然

-

中央一号文件发布, 农机、种业、数字乡村等概念站上风口

-

【执法动态】小区内设快递站 立即整改护家园

-

在上海失业了,养老保险该怎么办?

-

巴黎一所公寓35年未涨租金 50平方米仅租300欧元

-

有望成为爆款,捷途这款月底上市的SUV标配2.0T!

-

触摸福州千年文脉 登福山走福道沾福气

-

福州市集中开展“敲门提醒”行动 督促企业春季安全生产

-

年内广州等多地房贷利率下调,北京上海未变但审批提速

-

发挥专业优势 深入基层调研(代表委员履职故事)

-

阳光城控股股东被动减持 577.75 万股 占总股本 0.14%

-

让幸福水流进千万家

-

上海这个直播基地,要撬动千亿元进口贸易额

-

“海丝华媒福建行”圆满结束 华文媒体代表满载而归

-

斗池路旧改项目加速推进 黎明永辉超市回归将成核心商业业态

-

冬奥高光时刻,官酝陪您见证

-

永泰县旅游客运集散中心和公交总站拟年内投用

-

是新兴职业?还是不务正业?毕业生做带货主播行不行

-

牛市早报|中央一号文件发布,美俄会谈取消美股跌逾1%

-

“乌”云笼罩全球股市,俄罗斯股市本周蒸发300多亿美元

-

中辰股份:预计2021年全年净利润同比下降2%至15%

-

减税降费助企迸发活力(锐财经)

-

海归就业呈现新特点

-

农民合作社,“抱团”闯市场

-

没有一刀切:个人收款码可继续使用,也可升级为个人经营收款码

-

进口车厘子价格四个月跌近九成,你实现“车厘子自由”了吗?

-

大族光电引入高瓴等战投一年不到估值飙升逾12倍

-

“三连板”佳力图提示风险 可转债遭林园投资大幅减持

-

铜箔行业景气度持续高涨 江西铜业拟分拆江铜铜箔上市

-

经济日报:稳楼市需谨防市场过快上涨

-

领400多万元年薪竟违规报销358万元 模塑科技董事长收监管函

-

金花股份迎来新董事长 实控人或即将水落石出

-

立讯精密“果链”与新能源齐发力 拟募资135亿元加码消费电子

-

春秋航空:公司拟回购不超过172.41万股公司股份

-

观察|江苏3月1日起可申请推迟退休,渐进式延迟退休怎么做

-

搜狐去年全年盈利7900万美元,四季度品牌广告收入超预期

-

支付宝:3月1日后个人收款码可继续使用 可“0费用不换码”升级

-

微信支付:个人收款码3月1日后继续使用

-

极米科技将于3月3日解禁2137.18万股

-

园林股份将于3月1日解禁2767.55万股

-

通裕重工助力东方电气亚洲最大海上风电机组成功下线

-

新东方6个月净亏逾8亿美元,俞敏洪:新东方人有不服输勇气

-

微信支付:将发出邀请,在用户自愿情况下提供个人经营收款码

-

天融信董事长李雪莹:加大技术研发创新 布局网络数据安全新方向新场景

-

恒宝股份12天股价接近翻番 专家提示数字人民币发展重点和难点

-

风波不断!高管被约谈后,九安医疗又因信披不完整收监管函

-

华夏幸福债务重组迈出关键一步 实施首笔现金兑付

-

科兴制药与安泰维合作开发抗新冠口服药 竞速千亿元特效药市场

-

中国黄金:股东拟减持不超过3.47%的股份

-

同惠电子将于2月25日解禁1868.98万股

-

映翰通:股东拟减持不超过4.46%的股份

-

日播时尚:发布股东减持计划

-

观察|数字医疗给健康带来的是什么?海南打造创新和应用高地

-

宝武将建世界首条钢铁短流程“零碳工厂”示范产线,明年投产

-

美国睡眠调查证实:睡前刷手机8分钟,大脑将持续兴奋1小时

-

制度为何改?怎么改?待遇如何保?聚焦养老保险全国统筹

-

德邦证券吴开达:A股正处最磨人阶段,接下来或回归上行趋势

-

支付清算协会:现行“个人收款码”不关闭、不停用、功能不变

-

微信支付:3月1日之后微信个人收款码可继续使用

-

中国支付清算协会:现行“个人收款码”不关闭不停用、功能不变

-

辉隆股份将于2月25日解禁2970.9万股

-

业绩快报:卓胜微全年净利21.39亿 同比增长99.38%

-

三利谱:股东拟减持不超过1.80%的股份

-

七彩化学将于2月24日解禁1.17亿股

-

金龙鱼预计去年实现营收2262亿元 同比增长16.1%

-

芒果超媒将于2月24日解禁9034.33万股

-

方大特钢发布限制性股票激励计划 涉及激励对象1230人拟授予2.16亿股