头条:地产寒冬中,诗尼曼家居闯关创业板能成吗?

2022-06-24 05:35:01 来源: 观察者网

(文/解红娟 编辑/马媛媛)排队上市的家居企业再添一员。

6月22日晚间,诗尼曼家居向深交所提交首次公开发行股票说明书,计划公开发行股票数量不超过2420万股,占公司发行后总股本的比例不低于25%,合计募集资金约4.81亿元。

(资料图片仅供参考)

(资料图片仅供参考)

募集资金使用用途上,湖北荆门产能建设项目二期投入4亿元、信息化升级建设技术改造项目投入3147.08万元、补充流动资金5000万元。

值得一提的是,在正式提交招股书之前,诗尼曼家居有过三次融资经历,先后将红塔创新、居然之家和红星美凯龙拉入股东行列。

截至本次公开发行前,红塔创新、红星美凯龙和居然之家分别持有诗尼曼家居1012.5万股、354.5153万股和144.9901万股,占总股本的13.97%、4.89%和2%。

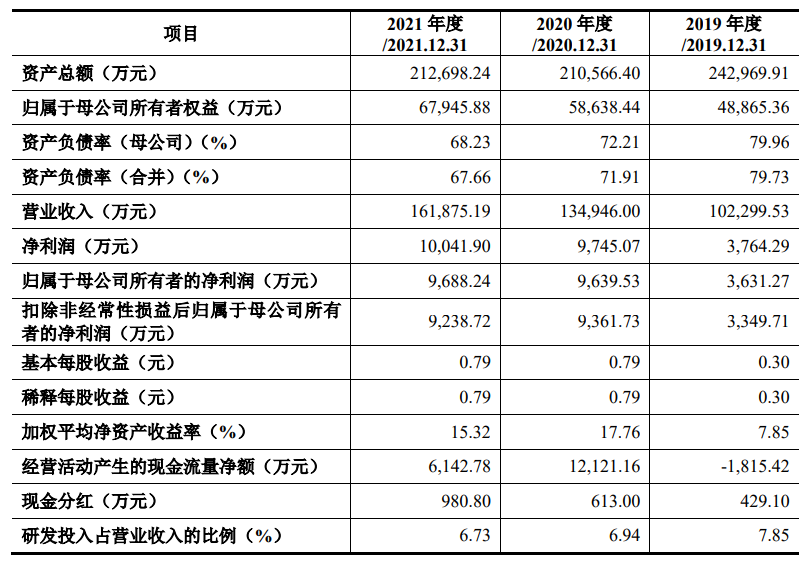

负债率居高不下

诗尼曼家居成立于2013年,主要从事定制衣柜、定制橱柜、铝合金门窗及其他全屋配套家具产品的研发、生产和销售业务,目前已拥有“诗尼曼”和“AI家居”两个品牌。2019年至2021年,诗尼曼家居分别实现营业收入8.35亿元、9.21亿元和11.56亿元。

业绩稳步增长,但诗尼曼家居同期归属于母公司所有者的净利润却出现下滑,分别为6313.85万元、5188.07万元和6625.58万元;扣非净利润连续2年下降,分别为5830.22万元、4654.52万元和5466.86万元。

增收不增利的同时,诗尼曼家居研发投入占比持续减少。2019 年至2021 年,其研发投入占营业收入的比例分别为3.45%、3.16%、3.11%。

和净利润、研发投入减少形成鲜明对比的是,诗尼曼家居资产负债率居高不下。2019年至2021年,诗尼曼家居资产负债率分别为62.08%、62.82%和61.80%,而同行业可比公司资产负债率平均值为42.6%、45.57%和49.18%,均低于诗尼曼家居资产负债率水平。

诗尼曼家居表示,公司报告期内资产负债率较同行业可比公司偏高有两个原因。一方面,同行业可比公司经营规模相对较大,股权融资能力强,通过上市首发、再融资募集资金后,资产负债率大幅降低,而公司主要通过内部经营积累、银行借款方式获取资金建设湖北生产基地、扩大产能。

“另一方面,公司收到与湖北生产基地建设相关的政府补助所形成的递延收益余额较大,导致公司非流动负债金额相对较大。”

但不可否认的是,诗尼曼家居资产负债率水平已与行业领先企业形成巨大差距。以欧派家居举例,同期资产负债率分别为35.47%、36.71%和38.4%,基本是诗尼曼家居资产负债率的一半。

诗尼曼家居和同行的差距还体现在流动比率和速动比率上。2019年至2021年,诗尼曼家居流动比率分别为1.21倍、1.23倍和1.13倍,而同行业可比公司流动比率平均值为1.8倍、1.47倍和1.34倍。

一般说来,流动比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强;反之则弱。也就是说,诗尼曼家居的偿债能力远远低于同行业其他可比公司。

和流动比率一样,诗尼曼家居的速动比率同样低于可比公司平均值。数据显示,2019年至2021年,诗尼曼家居速动比率分别为0.99倍、1.06倍和0.93倍,而同行业可比公司速动比率为1.53倍、1.25倍和1.11倍。

对此,诗尼曼家居表示,湖北生产基地工程款项结算、购置生产设备和土地使用权,购建固定资产、无形资产和其他长期资产支付的现金较多;公司生产经营规模与可比上市公司相比偏小,尚未上市,股权融资能力相对较弱。

也因此,创业板上市被诗尼曼家居看作是“降低公司资产负债率、进一步提高公司短期偿债能力”的方法之一。

应收账款大幅增加

与恒大、海伦堡、新力等房企的合作,在促进诗尼曼家居大宗业务收入增长的同时也在推高应收账款的不断走高。

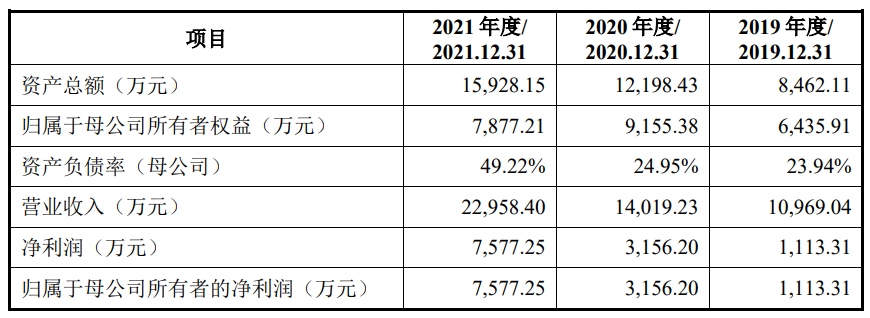

招股书显示,诗尼曼家居的大宗业务客户主要为房地产商、装修装饰公司,受益于大宗业务成交,诗尼曼家居相关业务收入出现明显增长。2019年至2021年,诗尼曼家居大宗业务收入分别为7801.16万元、19985.25万元和19933.60万元,分别占主营业务收入的9.48%、21.90%和17.45%。

值得一提的是,大宗业务虽然能大幅度提高业绩,但同时也具有单个项目金额大、实施周期长的特点。诗尼曼家居直言,“只能按照工程项目实施进度收款,并根据客户信用状况在产品安装完毕和销售结算后给予客户一定的信用账期,形成应收账款。”

也就是说,诗尼曼家居大宗客户业务快速发展会导致应收账款余额较快增长。招股书显示,2019年至2021年,诗尼曼家居应收账款账面余额分别为0.69亿元、1.14亿元和1.59亿元,后两年同比增加64.17%、39.32%。

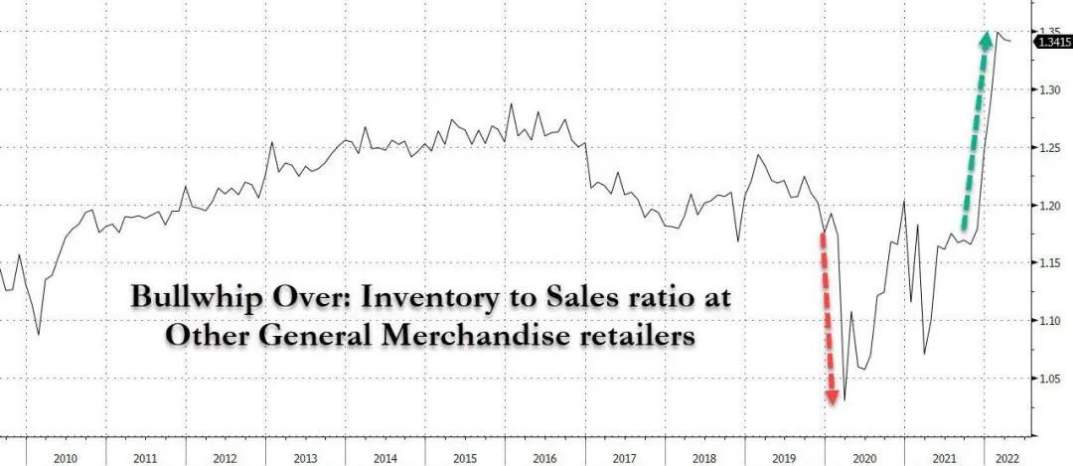

“且自2021年房地产调控升级后,房地产、装饰装修客户整体回款变慢,导致大宗客户应收账款继续增长。”诗尼曼家居直言,由于部分房企出现经营恶化或现金流问题后,公司部分客户应收账款存在无法全部按期收回的风险。

因此,诗尼曼家居对恒大地产、武汉巢尚、欧诗伟业、海伦堡地产、新力地产、奥园集团等房企计提相应减值准备。

计提减值后,诗尼曼家居应收账款最新前五名客户诞生,分别是万科、卓越、华远置业、深圳新诚天、海伦堡,账款余额分别为2148.79万元、1460.18万元、1286.31万元、1161.65万元和1091.72万元,占应收占款余额比例的13.52%、9.19%、8.09%、7.31%和6.87%。

另值得一提的是,应收账款大幅增加将会影响诗尼曼家居的现金流状态。数据显示,2019年至2021年,诗尼曼家居应收账款账面余额分别占当年营业收入的8.32%、12.38%和13.75%,分别占当年流动资产的17.54%、21.6%和29.78%,两项数据皆呈现攀升趋势。

受此影响,2019年至2021年,诗尼曼家居经营活动产生的现金流量净额分别为1.03亿元、1.16亿元和0.63亿元,货币资金分别为1.64亿元、3.07亿元和2.65亿元,在2021年出现明显下滑。

本文系观察者网独家稿件,未经授权,不得转载。

热门资讯

-

头条:地产寒冬中,诗尼曼家居闯关创业板能成吗?

-

【环球播资讯】这一城市放大招!“包住一年”!

-

学好数学有多容易?69名袋鼠竞赛获奖者告诉你探究数学的魅力!

-

投资4.8亿元!神马股份拟设立12万吨/年BDO项目

-

1.25亿元!川能动力拟收购鼎盛锂业46.5%股权

-

长园集团1.09亿元收购上海园维 持股比例下降至6.24%

-

东方电热发布2022年半年度业绩预告 净利润同比增长162%

-

5家已获批通过!华泰证券申请开展科创板股票做市交易业务

-

中黄人物|温暖而坚定,打开台湾小姑娘黄怡崴的成长手记

-

博华科技IPO获深交所受理 高晖直接持股39.33%股权

-

老牌公司“跨界”入场!瓶装水巨头农夫山泉推“浇头+米饭”预制菜

-

四大卫视热播《医圣》 张仲景中医药文化热度再起

-

莱斯信息谋求科创板上市 坦言公司业绩波动等风险

-

全式金预计市值不低于10亿元 拟募资投用体外诊断产品项目

-

软硬协同,新迪数字携手中科可控、中科方德推动国产工业设计创新

-

三草两木:践行环保可续包装理念,守护自然纯净之美

-

移卡与深圳联通达成战略合作 本地生活业务再进一步

-

2022跨境电商怎么办?纵腾谷仓海外仓带你跨越周期

-

@2021年度“沪惠保”参保人 您的保单即将到期,请及时续保!

-

2022年怎么在网上进行医保缴费?医保卡怎么查询余额?

-

医保个人账户能用于家人吗?怎样帮家人代缴医保?

-

停牌是指什么?几连板会触发停牌?重组停牌时间需要多久?

-

七腾科技开启IP征集活动,邀你画出心中的英雄形象

-

溢价大宗交易说明什么?股票溢价率是高好还是低好?

-

中期票据和债券区别是什么?中期票据是利好还是利空?

-

讯息:中康控股通过港交所上市聆讯

-

每日视点!港股异动︱上海复旦(01385)涨超4% 北交所正式受理上海华岭公开发行股份并在北交所上市的申请

-

热头条丨不惧回调!巴菲特再增持西方石油(OXY.US)955万股 总持股数达1.527亿股

-

每日快讯!证券板块估值有望修复 证券ETF(512880.SH)上涨

-

快消息!海昌海洋公园(2255.HK)的新布局,IP高势能驱动新消费

-

讯息:泰恩康又一男科用药爱廷威(他达拉非片)获批

-

长沙复地星光天地:“夜经济”赋能城市活力

-

奇安信安全防护软件冬奥版完成阶段使命

-

告别错误脱毛方式!MLAY美呀智能冰肤脱毛仪来了!

-

【新要闻】太原楼市三十六条新政满月:“我在新政出台一周内交了定金”

-

前沿资讯!福建泉州:首次申请住房公积金贷款购买首套房,首付两成

-

打通“税收航道”!武汉阳逻港打造长江中游枢纽

-

国网湖北电力:2022年累计办理“刷脸办电”工单5350笔

-

年节能率达10%!2022年宜都公共机构可节约用电300万千瓦时

-

不用盆、不用钵!武汉生态公厕用上“垒土”新科技

-

主动防控!全省首个国家市场监管重点实验室在湖北成立

-

湖北省提高中小企业在政府采购中预留份额 降低交易成本

-

湖北能源保供形势复杂 用电需求面临大幅增长

-

【新视野】中邮淳悦39个月定开债A基金经理变动:闫宜乘不再担任该基金基金经理

-

每日消息!嘉实稳鑫纯债债券基金经理变动:徐珊不再担任该基金基金经理

-

当前热点-嘉实安心货币基金经理变动:徐珊不再担任该基金基金经理

-

热门:华金证券:给予北方稀土买入评级

-

速递!以岭药业:引才聚智赋能企业创新发展

-

月底前到账!农行湖北省分行发放“景区收益质押贷”2340万元

-

湖北生猪产业链走进大湾区 抢滩预制菜“风口”?

-

实现种苗机械化生产!五峰高海拔越夏蔬菜打开销路

-

动态:智云健康(09955)6月23日-6月28日招股 每股定价30.5港元

-

看点:飞荣达(300602.SZ):定增申请获深交所审核通过

-

【热闻】海兰信(300065.SZ):中标1.51亿元三亚崖州湾科技城科教城深海科技创新公共平台项目

-

每日聚焦:田中精机(300461.SZ):定增申请获深交所审核通过

-

每日热讯!国联水产(300094.SZ):定增申请获深交所审核通过

-

快讯:经济日报金观平:夏粮丰收托稳经济底盘

-

每日动态!利率上升导致美国楼市降温 摩根大通(JPM.US)将裁员数百人

-

热讯:苹果(AAPL.US)AR头显要来了?库克:敬请期待

-

天天资讯:快狗打车(02246.HK)公开发售获适度超额认购 预计6月24日挂牌上市

-

报道:智通A股龙虎榜统计|6月22日

-

快报:领地控股(06999.HK)建议发行新票据

-

速读:环球印馆(08448.HK)年度收益总额约1.14亿港元 同比增加10.2%

-

新动态:茂盛控股(00022.HK)年度净亏损约4440.6万港元

-

今日看点:新华制药:发布股东减持计划

-

今头条!固德威:股东拟减持不超过3.00%的股份

-

今日观点!世大控股(08003.HK)前三季度亏损收窄至970万港元

-

新资讯:宝胜股份:股东拟减持不超过3.00%的股份

-

每日精选:惠泰医疗:公司拟回购不超过37.04万股公司股份

-

快看点丨新股消息 | 中康控股通过港交所聆讯 2021年收入为3.24亿元

-

每日速看!天海防务:公司拟回购不超过1661.12万股公司股份

-

今日热搜:智通全球财经日志|6月23日

-

【报资讯】年内33家上市公司主动更名 超七成与主营业务变化相关

-

动态:湖南国资继续施援 步步高拟抵押借款8.27亿元

-

速递!晶澳科技扩建10GW高效电池项目

-

每日时讯!新光落幕!白手起家女首富 一地鸡毛终退市

-

今日热讯:普联软件回A后首度并购:拟2400万元收购北京世圭谷100%股权

-

每日速读!旭辉控股:25.45 亿港元可换股债转换价调整为每股 5.23 港元

-

今日聚焦!宁德时代与凯翼汽车成立新能源科技公司,经营范围含电池制造

-

即时:普京:俄罗斯的金融信息交换系统将对所有金砖国家的银行开放

-

今热点:中国金茂向首开提供21.66亿诚意金借款 拟参与北京朝阳奶西地块开发

-

新消息丨计算机顶会CVPR:中国投稿数第一,李飞飞获黄煦涛纪念奖

-

万洲金业炒黄金的出金申请流程麻烦吗

-

天惠防护生龙活虎 给幸福生活添动力

-

中洪熙控股集团受邀参加跨国公司领导人青岛峰会

-

集兆嘉与挪威高北集团计划共建挪威新能源车船组装厂 打通冰上丝绸之路

-

剑南春618连续三年夺冠,引领电商节白酒行业潮流!

-

繁华商学院第68期交易牛人公开课圆满收官!

-

指数基金是什么意思?想买指数基金该怎么买?

-

省专家组到铁雄新沙指导安全工作

-

老公征信黑了老婆可以供车吗?没逾期但是大数据花了怎么办?

-

余额宝转出每日限额多少?为啥不要放在余额宝太多钱?

-

余额宝的钱被盗保险赔吗?余额宝被盗赔付上限是多少?

-

《暗黑破坏神:不朽》国际服营收超2400万美元,表现依旧强劲

-

基金定投手续费比一次性买贵吗?定投的手续费咋算的?

-

智享7重好睡眠,梦百合第三届“老倪推荐日”圆满结束

-

花呗分期可以提前还款吗?手续费多少?为什么说提前还花呗是大忌?

-

伞形信托和集合信托是什么意思?伞形信托有什么优缺点?

-

五险一金缴纳比例是多少?五险一金指的是哪些?

-

招行金卡和普卡的区别有哪些?招商金卡每月要收10元管理费吗?