瑞联新材2023年半年度董事会经营评述

2023-08-24 20:14:53 来源: 同花顺金融研究中心

瑞联新材2023年半年度董事会经营评述内容如下:

一、报告期内公司所属行业及主营业务情况说明

(资料图片仅供参考)

(资料图片仅供参考)

热门资讯

-

瑞联新材2023年半年度董事会经营评述

-

瀛通通讯2023年半年度董事会经营评述

-

惠泰医疗2023年半年度董事会经营评述

-

海光信息2023年半年度董事会经营评述

-

潮宏基2023年半年度董事会经营评述

-

世纪鼎利(300050.SZ)发布上半年业绩,净亏损666.21万元

-

华领医药-B(02552.HK)公布中期业绩 现金余额大幅增长 继续推进第二代GKA海外开发

-

扬子新材(002652.SZ)发半年度业绩,净亏损1303.93万元,同比收窄21.70%

-

恒大物业(06666)发布中期业绩:持续经营稳定向好

-

国瑞科技(300600.SZ)发布上半年业绩,净亏损1699.52万元,收窄32.42%

-

《海贼王》真人版海军五大角色亮相,卡普很对味,电话虫有点恶心

-

KPL封面观察丨广州TTG风箫领衔夏季赛“青春风暴” 新选手群体面临季后赛残酷考验

-

网易有道上半年净收入23.7亿,同比增长9.9%

-

成都车展 皮卡车型探馆 竟然卷成这样?

-

2023成都车展探馆丨搭载2.0T插电式混合动力系统 传祺ES9亮相

-

北美业务持续高景气 中集车辆上半年净利润同比大增超4倍

-

中国驻日本大使就日方启动福岛核污染水排海向日本政府提出严正抗议

-

光启技术2023年半年度董事会经营评述

-

依依股份2023年半年度董事会经营评述

-

爱克股份2023年半年度董事会经营评述

-

冀东水泥2023年半年度董事会经营评述

-

内蒙华电(600863.SH)发布半年度业绩,净利润14.8亿元,同比增长26.66%

-

华泰证券(06886)完成发行20亿元公司债券

-

泰山石油(000554.SZ)发半年度业绩,净利润1329.24万元,同比增长216.72%

-

英科再生2023年半年度董事会经营评述

-

朗廷-SS(01270.HK):发行约2953.9万个新股份合订单位以支付酒店管理费用及许可费

-

信能低碳(00145.HK)中期收益约1538万港元 同比增加约766%

-

24岁女生考研时查出尿毒症 相恋5年男友不离不弃并带全家人来开导

-

智慧检测、扫码溯源,崇明人的食品安全有保障!

-

纯碱:供应紧张何时缓解?

-

高校花了1.31亿科研经费,成果转化为零?钱去哪了?

-

何小鹏晒与黄仁勋合影:小鹏汽车与英伟达更深入合作将开始

-

亚士创能2023年半年度董事会经营评述

-

太极集团2023年半年度董事会经营评述

-

正帆科技2023年半年度董事会经营评述

-

金辉控股(09993.HK)完成发行8亿元中期票据

-

云集2023年Q2营收1.671亿元,平台复购率达80%

-

博亚精工(300971.SZ)遭股东丰年君悦及其一致行动人丰年君盛减持250.64万股

-

汇量科技(01860)11月17日斥资87.82万港元回购20.7万股

-

网易二季度净收入240亿元 近一半利润投入研发

-

凯因科技2023年上半年营收利润双增长

-

瑞贝卡2023年半年度董事会经营评述

-

苏州固锝2023年半年度董事会经营评述

-

凯大催化2023年半年度董事会经营评述

-

凯因科技2023年半年度董事会经营评述

-

信德新材2023年半年度董事会经营评述

-

联合光电:截至2023年8月18日,公司股东人数为18,240

-

北京京客隆(00814)公布中期业绩,净亏损3778.2万元 同比盈转亏

-

川环科技(300547.SZ)董事长文琦超提议以1000万元至2000万元实施回购

-

爱尔眼科(300015.SZ)半年报:营收超百亿元,归母净利润升32.61%至17.12亿元

-

百宏实业(02299.HK)8月24日以3.19万港元回购8000股

-

马銮湾熹海高级中学建成 可提供2400个普通高中学位

-

一财社论:用定价自由缓释楼市风险敞口

-

亚运会临近 各赛事举办城市以崭新形象营造亚运氛围

-

北京老字号将首次以专题展亮相服贸会 近60家企业参展

-

“产品+客户”拓展驱动业绩增长 宁波华翔上半年净利同比增长45.53%

-

吉电股份发布“氢基绿能+零碳供能”两大产业应用 助推新型能源体系建设

-

颀中科技上半年营业收入6.89亿元 稳居国内细分领域龙头

-

小鬼子是真鬼

-

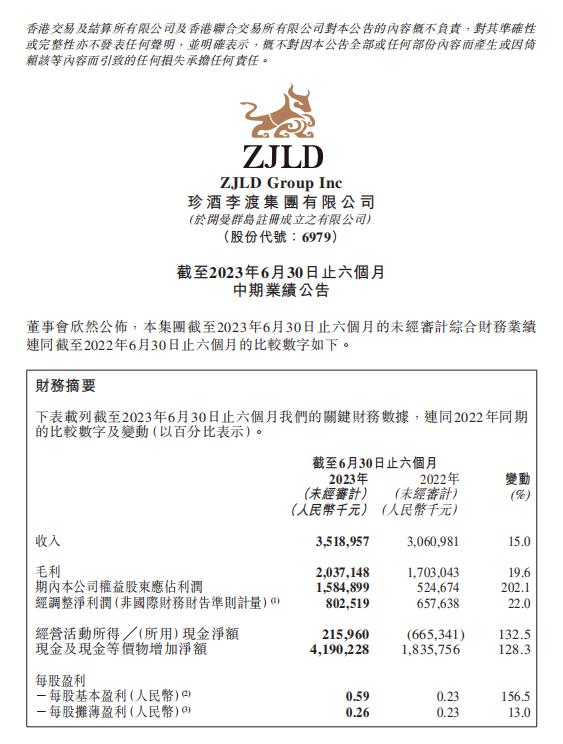

营收利润双增长,珍酒李渡半年成绩亮眼

-

中考前从公立出走,我让自己「卷」在刀刃上

-

鹏翎股份(300375.SZ):与小米汽车有合作

-

兰剑智能(688557.SH)发布半年度业绩,净利润5303万元,同比增长69.77%

-

恒天海龙(000677.SZ)发布上半年业绩,净利润2507.46万元,同比下降17.25%

-

黄山旅游(600054.SH):2022年净亏损1.32亿元

-

【行情】全国碳市场每日成交数据20230824

-

澜起科技上半年归母净利同比下降近九成 津逮®服务器平台产品线销售疲软

-

40款新车搭载Cipia驾驶员监控系统 更安全

-

3D打印马桶!高校团队打造光滑马桶

-

薛城区常庄街道到养老公寓为集中供养老人义务健康体检

-

取消核心课程与大规模裁员背后:美国公立大学的困境与未来

-

2024研招《教育综合考试大纲》公布 教育专业学硕将增设全国统一命题科目

-

总金额2.72亿元!国网信通全资子公司中标内蒙古电力(集团)项目

-

晶盛机电(300316.SZ):目前公司已基本实现8-12英寸大硅片设备的全覆盖并批量销售

-

港股异动 | 九毛九(09922)涨超7%领涨餐饮股 餐饮恢复确定性高 下半年传统旺季有望催化行业向上

-

日辰股份(603755.SH):公司目前不具备食盐生产能力且无食盐供销业务

-

电科数字(600850.SH):公司为多个行业客户提供数据综合解决方案

-

公牛集团(603195.SH):新能源业务产品不存在过度依赖个别供应商的风险

-

中银国际证券股份有限公司上调深南电路评级

-

全球能源绿色低碳转型的步伐放缓了吗?

-

北京绿色交易所王乃祥董事长受聘担任塞罕坝生态文明创新研究院首任院长

-

复旦案例库研究助力品牌生态繁荣,赋能企业可持续发展

-

核污染概念持续活跃 江盐集团3连板

-

女孩给大爷让座被赠2盒蓝莓当事人:我也回赠了芒果快节奏生活里遇到这种事很暖心 具体是怎么回事?

-

现场画面!日本核污染水排海 具体是怎么回事?

-

生意社:短期内水泥市场行情仍以下跌为主

-

诺思兰德H1亏损去年前年均亏 正拟定增募资不超2.3亿

-

3分钟看懂中集车辆(301039.SZ/01839.HK)2023年中期报告

-

中国人寿胡锦:会持续进行派息政策优化研究

-

通用汽车(GM.US)宣布停止亚利桑那州IT业务 裁员940人

-

讲述应对气候变化中国故事 打造绿色发展全球IP符号 “上海气候周”在沪发布并启动

-

深圳排放权交易所关于周末临时开市的公告【8月26日(周六)和8月27日(周日)】

-

研究表明将碳封存在海底以下,地震风险最小

-

金秋相聚石景山,2023服贸会等你来

-

技术创新要注重成果应用

-

恒玄科技首次回购公司股份

-

诚意药业上半年实现净利9059.9万元 同比增长39.48%

-

总金额2.72亿元!国网信通全资子公司中标内蒙古电力(集团)项目

-

16家A股公司今日股权登记 万科派现力度最大

-

*ST商城:经预重整评审委员会遴选确定重整投资人后,公司将披露重整投资人等情况