*ST索菱2021年年度董事会经营评述

2022-04-26 17:48:09 来源: 同花顺金融研究中心

*ST索菱(002766)2021年年度董事会经营评述内容如下:

一、报告期内公司所处的行业情况

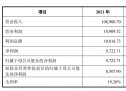

索菱股份成立于1997年,是一家专业从事CID系统的研发、生产、销售并以此为基础向客户提供专业车联网硬件及软件服务和自动驾驶开发的企业。(1)行业发展公司所处行业为汽车智能网联,是借助新一代信息和通信技术,实现车内、车与车、车与路、车与人、车与服务平台的全方位网络连接,通过提升汽车智能化水平和自动驾驶能力,构建汽车和交通服务的新业态。国际汽车智能网联起始于本世纪初,通用等公司基于远程通信技术开始提供第一代智能网联服务。国内汽车智能网联于2016年左右开始快速发展,提供远丰富于国外厂商提供的第一代智能网联的服务,包括远程信息、远程控制、车载娱乐等;随着信息技术及新能源车联网发展,当前智能网联已发展至新的阶段,其方向为提供自动驾驶、智慧交通等高阶服务。同时受国家与地方监管政策影响的商用车智能网联与受到广泛关注的大数据平台在智能网联与人工智能技术的带动下纷纷落地并形成多种创新商业模式。(2)价值链定位智能网联的核心业务主要包括“云”、“管”、“端”三个层面。“云”层面以服务业产业角色为主,包括软件和数据提供商、公共服务和行业服务提供商等;“管”层面,制造业和服务业产业角色比较均衡,主要包括设备提供商、通信服务商等;“端”层面以制造业产业角色为主,包括整车厂商、汽车电子系统提供商、元器件提供商、车内软件提供商等。图:智能网联/车联网产业价值链在此价值链中,索菱股份旗下上海三旗、上海航盛作为“硬件提供商”,武汉英卡作为 “软件提供商”,以智能网联软硬件核心技术研发为核心,进一步整合乘用车与商用车前装设备市场的渠道资源,形成软硬件整合与OEM配套优势,以提高上市公司智能行车解决方案设计能力,深化上市公司智能网联产业链布局,进而面向智能座舱与自动驾驶打造智能计算系统(域控制器)与生态,同步配套具备国际一流、国内领先水平的硬件加工制造与质量服务体系,提升上市公司行业地位和市场竞争力。(3)智能网联硬件提供商围绕汽车,其硬件、尤其智能电子产品可分为发动机电子系统、地盘电子系统、自动驾驶系统等,索菱股份聚焦于信息娱乐及网联系统。 其详细版图如下:图:智能汽车电子产品分布具备涵盖国内外主流乘用车与商用车前装智能网联与汽车电子硬件设计服务能力,未来发展面向自动驾驶及智慧交通发展演变,主要包括:①TBOX系统;②车载信息娱乐系统;③智能驾舱系统;④智能驾驶系统;⑤各通信模块;(4)智能网联软件提供商具备面向Tier 1及行业终端客户应用的硬件嵌入式软件与数据平台软件开发能力,主要包括:①智能硬件嵌入式软件,包括与硬件产品配套的嵌入系统及应用软件等;②云端软件平台,包括车联网平台、新能源监控平台、大数据分析等;(5)OEM制造与质量服务体系通过IATF16949、ISO9001、ISO14001、OHSAS18001及两化等管理体系认证,配套MES、PLM、SAP等物料、项目与财务管理系统。①汽车电子高端制造:精密注塑、贴片SMT、总装等;②消费电子高端制造:精密注塑、贴片SMT、总装等。二、报告期内公司从事的主要业务公司整体以车载信息终端系统CID为中心,一方面以车联网平台延伸到智能交通,另一方面以智能驾驶舱延伸到自动驾驶,同步扩展以商用车和乘用车业务为发展驱动。旗下控股上海三旗、上海航盛、武汉英卡等分别作为乘用车车联网与IOT整体解决方案、商用车车联网解决方案、车联网数据服务平台及OEM业务等优势代表企业。随着智能网联与人工智能技术的成熟与普及,索菱股份车联网核心业务逐步发展为以智能网联为核心支撑,并逐步面向智能交通及自动驾驶实施战略转型,联合众多合作伙伴、前装车厂与行业客户,共同构建智能座舱域与自动驾驶域等车载智能计算新生态。三、核心竞争力分析1、技术与研发优势公司具有20多年专业从事CID系统的研发、生产、销售和服务的经验,并以此为基础为客户提供车联网服务和自动驾驶系统,在产品的硬件、软件及研发创新方面,处于国内行业领先地位。具体核心技术如下:(1)拥有车联网应用平台主要整合了试乘试驾管理、4S客户增值管理、中小车队管理系统、分时租赁、ADAS、UBI车险系统、汽车金融风险管控系统、桩联网等多项核心技术功能。基于车联网面向车主提供全新的试乘试驾体验,面向4S店及主机厂提供精准的试乘试驾数据分析以作为业务决策依据;还有车辆位置、车况等实时监控,支持预置报警等,降低汽车金融风险;包括充电桩管理、费用管理、预约管理等,以及车辆使用情况,司机驾驶行为情况制定车险,支持按驾驶行为付费、车辆使用付费等多种模式。特别在ADAS、分时租赁、桩联网、UBI车险系统等系统都有所涉及,是提高安全性的主动安全技术,包括前车碰撞警告FCW、车道偏离警告LDW、前车启动报警FVSA、前车接近报警FPW、数字视频录像DVR、行车日志、视频输出功能、手机APP与PC校准等功能,可进行静、动态物体的辨识、侦测与追踪等技术上的处理,从而能够让车主在最快的时间察觉可能发生的危险。(2)自动驾驶平台拥有创新的仿生智能算法。涵盖图像识别、声音识别、声源定位、体感交互、自主避障等人工智能领域。公司自主研发的图像仿生智能算法,以全天候、高清化视像源为基础,快速实现特定场景、特定目标、特定行为的特征识别与行为理解,并将处理结果输出到预测预警与自动控制,突破解决了人脸识别、表情识别、车牌识别、车道偏离预警、行人提示预警、海量视频搜索、全景图像拼接等应用难题,为广大用户提供全天候实时视像监测、智能化视像处理以及各种 与视像相关的互联互动应用。在此基础上,公司储备与发展了语音仿生智能算法,具备声纹识别、 声源定位、语义理解、多轮对话、语音云应答等多项全新功能。(3)车载产品有线和无线 Carplay 、Android Auto功能和认证通过有线和无线carplay和android auto来实现手机和MP5车机的互联,主要应用是把手机中的导航映射到车机上,实现车机在线导航的控制和使用。产品可以通过有线和无线carplay和android auto的认证。(4)客车产品中控平台在原有客车产品影音娱乐系统类产品拓展出该系统为一体的产品,增加控制系统、娱乐系统等等,以满足未来市场高度集成化的需求,如最流行的安卓系统;目前公司已经在中高端中控平台有成熟的方案及成熟的产品落地,在高端方案中已经完成IMX8平台的搭建和测试,可以完成具体产品的落地,对于整个行业对于中控或娱乐系统的需求,公司都有能力进行全面开发和实施。(5)OTA平台实现车载ECU远程更新、车端嵌入应用远程更新等目的;主要功能包括:升级文件管理、任务管理、升级过程监控、升级诊断、升级分析、任务分析、安全管理等;已应用于某主机厂BMS升级、某主机厂全车升级。(6)第三方开放接口平台实现云端接口面向第三方的开放管理,包括面向内部应用的开发及面向外部应用的开发。主要功能包括:开发者平台、管理者平台、接口定义、接口说明、用户管理、安全管理、沙箱管理等。(7)人工智能计算平台实现面向车联网数据的人工智能计算以解决业务需求。主要功能包括:数据清洗、数据转换、算子生成、算法管理、模型输出等。已应用于新能源车辆三级报警识别、电瓶馈电预警、电池监控度预测等。2、产品品质优势在品质保证方面,公司的软件团队通过了CMMI3的等级认证,并围绕着IATF16949、ISO9001、ISO14001、27001-2013等国际认证标准建立了严格的品质控制体系。自2016年起,公司全面导入SLPS精益管理系统,产品相继通过了ROHS、FCC、FDA、CE等欧美安全标准认证,最大程度的满足了国内外主流汽车厂商及汽车经销商日益严格的产品及服务品质要求。在生产链条管理上采用先进的MES制造执行系统,实现了从原材料到出货全过程追溯管控,并能够做到信息共享、过程防错和实时监控,全线执行GP12质量管控标准,严格把控质量关口。公司已连续十多年领航中国CID系统后装市场,与国内外众多汽车厂,如上汽集团(600104)、广汽三菱、广汽丰田、广汽乘用车、瑞江罐车、福特汽车、赶脚租车、宇通客车(600066)、苏州金龙、厦门金龙、江淮汽车(600418)、金旅客车、中通客车(000957)、安凯客车(000868)、青年尼奥普兰、东风汽车(600006)、东风柳汽、北汽福田、北奔重卡、中国重汽(000951)、DENSOR、HARMAN、Epsilon、Nakamich、BAK等建立了长期友好、稳定合作的前装配合和战略伙伴关系。在现有生产技术及工艺创新方面,公司不断加大生产工艺改造及技术升级的研发投入力度,积极推进自动化改造,将人工智能、云端算法、大数据处理等先进技术与传统生产工艺进行有效融合,全面提升核心数据生产能效和服务保障能力。在面向未来的产品预研和技术储备方面,公司不断整合海内外研发资源,并与国内外优质客户进行合作,全面提速无人驾驶的学习、智能座舱等核心关键技术的攻关进程,确保公司在新技术新趋势领域持续保持领先地位。3、创新业务模式优势公司在业务发展战略上,在从后装市场走向前装市场基础上,灵活采取了和Tie1建立战略合作伙伴关系的方式,充分利用合作伙伴稳定的销售关系,走共同发展的道路。此举极大调动了合作伙伴的积极性,为公司在行业营销布局打下了坚实的基础。4、规模化优势公司是珠三角经济区最具规模和实力的CID系统生产厂家之一,在惠州、西安、武汉、上海设有四大研发中心,涉及汽车电子、车联网、新能源汽车、无人驾驶、通信设备、信息科技、软件设计、智能装备、精密部件等多个领域,共有研发人员近300人。公司拥有占地面积超过5万平米的产业化基地,具备完善配套的生产条件,具有先进的SMT、装配、全自动液晶仪表生产线,以及13温区回流焊炉,飞针测试、X-RAY、无铅波峰焊接、全自动ICT/FCT测试等生产设备,具有超过100万台的年生产和销售能力。同时,公司拥有国家级ISO/IEC 17025实验中心,占地2,000余平方米,分设环境、EMC、可靠性、力学等8个试验区域,共有75大项实验能力,覆盖车载影音产品98%以上实验项目。5、品牌和客户优势公司多年来专注于CID系统的应用市场,凭借在品牌方面的竞争优势,公司曾获“全国车联网企业100强”、“广东企业500强”、“广东制造业100强”等多项荣誉称号。目前公司内外客户群分布广泛,在整车生产企业及其下属销售公司方面拥有众多优质客户,如上汽集团、广汽三菱、广汽丰田、广汽乘用车、瑞江罐车、福特汽车、赶脚租车、宇通客车、苏州金龙、厦门金龙、江淮汽车、金旅客车、中通客车、安凯客车、青年尼奥普兰、东风汽车、东风柳汽、北汽福田、北奔重卡、中国重汽、DENSOR、HARMAN、Epsilon、Nakamich、BAK等。同时,公司结合客户对产品的功能需求,在产品规划以及研发上,公司坚持围绕自动驾驶、智能座舱、车联网应用以及智慧交通等产品多线开发。6、管理优势面对汽车电子行业快速发展、持续转变的现状,公司秉承积极参与市场竞争的理念,不断寻求行业优质业务伙伴的战略合作机会,掌握全球市场动态和客户需求。在技术方面,深耕专业领域,走出去,引进来,强化内功,寻求技术突破;在人才培养方面,不断引进行业内的优秀人才,完善人才培养体系,建立管理通道和专业通道,实现员工职业双通道发展,让各项工作专业化,安排合适的人做合适的事,实现人才价值最大化,为提升公司综合竞争实力和研发技术创新能力奠定基础。同时公司不断加快信息化管理工作建设,信息化平台可以帮助企业管理者实现全价值链的有效管控,是企业发展的必然趋势,2020年6月,索菱股份与顾云咨询服务(深圳)有限公司合作,引入企业资源管理SAP项目,立足于集团整体,打通业务链流程,通过高质、高效的信息化数据分析平台,助力索菱股份推动智能制造和服务升级,实现业务管理体系向智能化、数字化转型,不断提高企业内外资源的整合能力和快速的市场反应能力,实现企业的最佳运营与持续发展。四、主营业务分析1、概述2018年以来,受宏观经济环境、巨额债务到期等因素影响,公司涉及多起诉讼、仲裁事项,银行账户、股权资产、厂房设备被冻结,公司日常生产经营受到较大不利影响,引起公司流动性紧张,公司多方举措积极寻求解决方案,未能有效缓解,2020年公司被债权人向深圳中院申请进行重整。针对公司当时状况,公司经营管理层经审慎研究认为重整是实现公司“脱困”并重新焕发活力的重要途径。公司积极推进开展重整相关工作,主动向政府部门、法院、主要债权人以及有关方的报告、沟通等相关工作,以及与主要债权人、意向重整投资人等积极协商达成重整共识等。深圳中院于2021年12月31日裁定确认公司重整计划执行完毕,终结索菱股份重整程序。随着债务危机的化解以及投资人对公司业务发展的支持,公司逐步恢复盈利能力,重回良性、稳健发展轨道。报告期内,公司实现营业收入761,957,591.78元,营业利润-282,305,826.08元,利润总额-407,004,172.00元;净利润-673,968,125.51元,归属于上市公司股东的净利润-670,207,575.74元;基本每股收益-0.79元;截至2021年12月31日,公司总资产为1,378,371,465.85元;所有者权益为644,193,211.41元;归属于母公司的所有者权益为645,084,829.50元。五、公司未来发展的展望深圳中院于2021年12月31日裁定确认公司重整计划执行完毕,终结索菱股份重整程序,随着重整计划执行完毕,公司彻底化解了债务危机,后续公司将逐步恢复盈利能力,重回良性、稳健发展轨道。(一)整体战略定位战略定位:汽车电子硬件及软件平台服务提供商①打通软硬件的平台资源,有效互补,形成合力;②5G系列产品的开发,完成技术迭代;③研发智能驾驶辅助系统平台,完善产品布局;④旗下子公司的协同与整合,提升整体竞争力。(二)经营策略(1)产品布局策略①加大研发投入,深入布局智能座舱/5G-V2X。2022年新项目团队组建,2023年Demo(样机)机开发;2023下半年至2024年开拓客户、开发新项目;②电装OBD(车载自动诊断系统)项目的保证年30万台的交付任务,2022年启动OBD二代的开发工作;③日本三菱OBU计划2022年上半年完成量产出货;④完成商用车中控屏10/12寸屏的自研量产。(2)市场推广策略①国内市场强调价值竞争,重点布局新技术的储备;②国外市场(尤其是日本市场)强调价值竞争,重点布局产品成本的优化;③积极开拓除中国及日本市场以外的其它区域的市场;④通过在技术方面的持续布局,不断提升产品竞争力,加深与国际一线tier1合作;⑤通过技术深耕、成本优化,利用2到3年布局成为1-2家乘用车核心车厂tier1供应商。(3)成本控制策略①研发从前期设计、生产制程、原材料选择等多方面考虑,从而达到降本增效;②提升全员效率,控制整体费用,制定降成本的考核目标;③强化内部开源节流,研磨“严精细活”管理理念,从先做减法再做加法,彻底梳理完善索菱股份各经营单位存在的经营风险;④针对关键客户及产品做好交付管理和库存管理,提高交付能力、降低库存风险;⑤有效整合供应链市场资源,做好订单采购、预测采购、战略采购等多种模式的组合拳,加强采购过程规范性的监管,提升采购的科学性,合理控制成本;⑥整合索菱研发资源,共享平台,针对索菱股份各子公司各自优势,协同创新发展。(4)区域经营与发展策略①2022年根据集团战略研讨的共识,启动5G通信产品和智能座舱的研发,为未来持续发展奠定基础;②立足现有客户现有产品的更新换代,并积极拓展现有客户新产品线;围绕毛利贡献较大的市场,梳理配套项目投入,精准开展产品系列化;③针对关键客户及产品做好交付管理和库存管理,提高交付能力、降低库存风险;④强化质量及体系的过程管控职能,降低售后理赔费用;⑤有效整合供应链市场资源,做好订单采购、预测采购、战略采购等多种模式的组合拳,加强采购过程规范性的监管,提升采购的科学性,合理控制成本;⑥完善人才梯队建设,强化企业文化的学习及融入,内部:利用好汤和集团平台,使各项人才培养方案的有机落地,外部:引进符合建华文化、适合索菱发展需求的“高精专”各级人才,推动才梯队落。(三)可能面对的风险(1)对汽车行业发展依赖的风险汽车为本公司主要产品CID系统的主要载体,故本公司的生产经营与整体汽车行业的发展状况及景气程度密切相关。公司将根据行业发展趋势采取积极的应对措施。(2)市场竞争风险汽车电子行业具有市场潜力大、需求变化快、竞争激烈等特点。公司将根据行业发展情况调整竞争策略。(3)核心技术人员流失的风险公司所拥有的核心技术人员及其研发的核心技术为公司的核心竞争力之一。报告期内,受公司破产重整事项不确定性影响,公司技术人员流失较为严重。未来,公司将加大人才建设力度,不断完善人才建设体系,防范相关风险。(4)知识产权纠纷的风险公司生产的CID系统中涉及音频、视频相关硬件及软件专利或专有技术。公司无法完全排除未来发生专利纠纷的风险,将可能对公司盈利能力造成不利影响。公司将加大研发投入,努力掌握一批具有自主知识产权的核心技术。(5)运营不及预期风险在公司重整计划执行完毕后,公司控股股东及深圳市高新投集团有限公司将大力支持公司恢复、发展留存的汽车电子等相关业务。前期,受公司流动性持续紧张、涉诉以及被债权人申请进行重整等不利因素影响,公司原有业务部分出现停滞情况,相关资源客户、运营团队等持续流失。公司通过重整化解历史包袱以及在控股股东及深圳市高新投集团有限公司的大力支持下,公司现有的汽车电子等业务能否实现有效恢复并发展存在一定的不确定,存在运营不及预期的风险。针对存量业务状况,公司进行了系统性梳理、研究与分析,并结合公司的竞争优势等实际情况进行规划布局和探索,立足于稳健经营的前提下,争取推动快速恢复、发展留存的汽车电子等相关业务。热门资讯

-

*ST索菱2021年年度董事会经营评述

-

江苏雷利2021年年度董事会经营评述

-

德林海2021年年度董事会经营评述

-

“转板第一股”观典防务在北交所终止上市 超1.7万户股东将变身科创板投资者

-

倍至斩获“德国iF设计大奖”!用专业呵护国人口腔健康

-

4月26日招商轮船跌5.35%,华泰柏瑞富利混合A基金重仓该股

-

4月26日新集能源跌9.98%,招商中证煤炭等权指数(LOF)A基金重仓该股

-

4月26日凤凰传媒跌5.40%,景顺长城沪港深精选股票基金重仓该股

-

4月26日中国核电跌5.07%,兴全趋势投资混合(LOF)基金重仓该股

-

4月26日晶方科技跌5.26%,大成积极成长混合基金重仓该股

-

4月26日中科曙光跌10.00%,天弘中证计算机ETF基金重仓该股

-

4月26日常熟汽饰跌9.98%,金鹰持久增利债券(LOF)C基金重仓该股

-

4月26日禾望电气跌5.44%,朱雀恒心一年持有混合基金重仓该股

-

4月26日万控智造跌9.99%,中银中证100ETF基金重仓该股

-

4月26日乐惠国际跌9.95%,中海消费混合基金重仓该股

-

4月26日新经典跌8.07%,嘉实新消费股票基金重仓该股

-

4月26日芯能科技跌5.98%,银河银泰混合基金重仓该股

-

4月26日金能科技跌6.28%,鹏华尊惠定期开放混合A基金重仓该股

-

4月26日海星股份跌8.12%,招商量化精选股票A基金重仓该股

-

4月26日保隆科技跌7.60%,光大优势配置混合基金重仓该股

-

4月26日江山欧派跌5.59%,长城久富混合(LOF)A基金重仓该股

-

4月26日兴通股份跌10.01%,国寿安保核心产业混合基金重仓该股

-

中石化油服(01033.HK):一季度净利下降58.8%至6829万元

-

思维列控(603508.SH):2021年净利扭亏为盈至3.85亿元 拟10转4派8.4834元

-

林海股份(600099.SH)2021年度净利润951.4万元 同比增长23.19%

-

日辰股份2021年年度董事会经营评述

-

华茂股份2021年年度董事会经营评述

-

天喻信息:预计2021年全年亏损1.35亿至1.55亿

-

中矿资源2022年一季度董事会经营评述

-

惠而浦称国美电器货款严重逾期终止合作 国美电器:随时可对账结算

-

“胶原+”战略有效推进 东宝生物2021年净利润同比增长97.74%

-

专访祥源新材总裁魏琼:新型发泡材料填补国内空白 切入新能源电池材料领域

-

元琛科技徐辉:围绕产业链做好环保文章

-

湖南一季度农业开局良好 早稻生猪成为农业亮点

-

博深股份2021年营收净利双增长 并购标的连续两年未完成业绩承诺

-

龙星化工拟非公开发行股票募资16.04亿元 用于产业项目建设

-

北流市新农人电商培训班开班 2021年网销超15亿元

-

广西兴业县开展“兴星之火”志愿服务活动 助力撂荒地复耕复种

-

雅戈尔25亿元增资夸父科技 加速推进“建时尚集团”战略愿景

-

通威股份累计建成18万吨高纯晶硅产能 达成阶段性产能目标

-

起拍价172.61亿元!太平洋第一大股东所持股份将被司法拍卖

-

灿瑞科技科创板IPO通过审核 关联交易和毛利率等被关注

-

毕得医药科创板IPO申请上会 完成两轮问询回复

-

观典防务正式终止北交所上市 A股“转板第一股”诞生

-

思源电气盘中创60日新低,东吴证券一周前给出“买入”评级,目标价40.48元

-

4月26日分众传媒盘中创60日新低,东方红睿玺三年定开混合A基金重仓该股

-

4月26日思源电气盘中创60日新低,兴全新视野定开混合基金重仓该股

-

哈三联(002900.SZ)发布2021年业绩 净利润3.51亿元 同比增长1096.77% 每10股派3.2元

-

申科股份(002633.SZ)发布一季度业绩,净利润108.38万元,同比下降1.73%

-

4月26日黔源电力盘中创60日新低,融通内需驱动混合A基金重仓该股

-

4月26日兔宝宝盘中创60日新低,上投摩根核心成长股票A基金重仓该股

-

4月26日美年健康盘中创60日新低,诺安双利债券发起基金重仓该股

-

润禾材料(300727.SZ)发布第一季度业绩,净利润2556万元,同比增长23.41%

-

哈三联(002900.SZ)一季度净亏损117.06万元

-

盛科通信回复科创板首轮问询 上交所关注政府补助等问题

-

奥康国际2021年净利同比增21.87% 男鞋为营收主力

-

光威复材拟实行限制性股票激励计划 瞩目新领域发展凝聚人才团队

-

汤姆猫2021年扣非净利同比增长39.44% 打造全栖IP生态运营商

-

因赛集团2021年归母净利增长268.07% 将加强行业新业态布局

-

疫情影响商赢环球年报审计 按时披露年报存在不确定性

-

盐湖股份2021年净利大增119.58% “钾肥+锂盐”两大产品量价齐升

-

北京本地冰箱类产品销量激增 真快乐APP和大中电器全力保障货品供应

-

俄空天军研究院火灾已致17人死亡,初步调查称由电路故障引起

-

他们穿着浑身湿透的防护服与风雨赛跑 确保居民生活物资配送不落一户

-

无锡住房公积金调整:二孩或三孩家庭最高可贷 100 万元

-

时代创立方再添 2 家国家级科技企业孵化器

-

金地集团徐家俊:金地智慧服务暂无上市计划

-

打造内外良性循环体系 “优等生”金地集团演绎逆势增长

-

云南城投:2021 年归母净利润 -5.07 亿元,同比增长 80.40%

-

金地集团:2021 年房地产结算收入 883.63 亿元,同比上升 17.54%

-

沪指跌1.44%,失守2900点

-

午后下挫:沪指跌破2900点,3966只股票收跌

-

松江区应对疫情支持市场主体发展若干措施申请指南

-

粮食合作社近8成复产,松江防疫春耕“双线”作战守“沪”粮仓

-

荣耀:“筹资450亿美元计划2022年上市”信息不属实

-

[公司]爱司凯2021年实现营收1.53亿元 同比增长12.43%

-

日股收涨0.44% 互联网概念股领涨 资源股续跌

-

消息称奈雪的茶计划投资10亿押注瓶装茶

-

港股异动 | 复星医药(02196)A股触板H股涨超9% 国药集团新冠灭活疫苗获批

-

吉林碳谷一季度净利润大增1.5倍经营性净现金流下滑80%多名大股东减持

-

港股异动 | 希望教育(01765)升6% 新版职业教育法5月起施行,机构指高教公司受益明显

-

诺华(NVS.US)一季度核心营业利润仅增长3% 心力衰竭治疗药物Entresto收入增加42%

-

异动快报:信隆健康(002105)4月26日14点33分封跌停板

-

异动快报:三星医疗(601567)4月26日14点32分封跌停板

-

国内首个!中国生物奥密克戎变异株新冠疫苗获国家药监局临床批件

-

异动快报:北特科技(603009)4月26日14点34分封跌停板

-

异动快报:新朋股份(002328)4月26日14点38分封涨停板

-

异动快报:贵航股份(600523)4月26日14点14分封跌停板

-

异动快报:九州通(600998)4月26日10点9分封跌停板

-

财报解读丨石头科技:创新构筑竞争壁垒,高端化成效显著

-

异动快报:三江购物(601116)4月26日14点46分封跌停板

-

前日本货币政策官员:日元走软至135的水平对经济来说问题不大!

-

太平洋证券第一大股东将变更,其所持股份将被司法拍卖

-

合众社:美军国民警卫队队员跳河救援非法移民殉职 遗体被寻获

-

大城小事:吴侬软语唱故事

-

闲情艺致:让我们和春天一起丰盈

-

身边科学:不确定的世界

-

评论:拯救中华鲟自然种群应落实大保护理念

-

NHK:日本北海道失联观光船事故搜救工作持续 范围扩大到陆地

-

安莎社:罗马儿童医院一名三岁男童感染不明原因肝炎 意大利已发现7起