中国银河收到深交所批复函 通过股权激励行权融资业务试点事项

2022-01-20 15:05:40 来源: 资本邦

1月20日,资本邦了解到,近日,中国银河(601881.SH)发布公告称,公司已收到深交所批复函,深交所同意中国银河开展上市公司股权激励行权融资业务试点。

中国银河表示,公司将严格遵守该函的有关要求,加强客户资信与标的证券管理,做好风险防范;加强客户适当性管理,优化客户权益保障;及时联系中国结算完成技术测试和系统参数设置;做好相关数据报送和资金划付安排。同时,在试点期间,中国银河也将按时向有关监管机构报送业务报表,并进一步完善股权激励行权融资业务工作方案。

所谓“股权激励行权融资业务”,是指被激励对象向特定证券公司融入资金完成股权激励行权,并以托管或指定在该券商的证券账户与资金账户中的资产作为担保物的业务。

其根源来自于在上市公司推出股权激励方案后,被激励的员工所产生的融资需求。由于股权激励对象融资渠道狭窄,且融资资金的时间、金额等很难与股权激励形成有效匹配,因此需要券商介入开展行权融资。

据悉,我国在20世纪90年代开始借鉴国外股权激励这一制度,然而该股权激励在我国一直都发展得比较缓慢。但近年来,随着我国相关法律制度的不断完善,国内实施股权激励的条件也愈发成熟,上市公司推出股权激励计划呈爆发式增长态势。

根据choice统计,自2006年股权改革以来,全市场已有724家上市公司实施过股权激励期权认购方案,合计向激励对象激励股份为190.43亿股。如果按期权初始行权价格计算,由股权激励产生的行权资金金额合计约3015.95亿元。其中,仅2021年A股市场上就有458家上市公司实施788次股权激励期权认购方案,涉及金额约1829.79亿元。

面对千亿量级的股权激励行权业务,近年来,已经有券商开始布局。据不全统计,截至日前,获批可以开展股权激励行权业务的证券公司已经高达20家。其中,国信证券为首家获得此业务资格的券商,公司最早于2012年10月获得展业资格,并于2013年2月正式启动转融券业务。

其余机构还包括中信证券、华泰证券、中国银河、兴业证券、国金证券、财通证券、湘财证券、安信证券等,去年,还有东吴证券和申万宏源也获得了该业务的试点资格。

据了解,券商在股权激励行权融资业务中主要发挥以下作用。一是有助于拓宽激励对象融资渠道,为其行权提供快捷高效、规范安全的融资服务。二是有助于证券公司履行社会责任、回归金融本源、服务实体经济。

与此同时,对券商而言,由于客户行权就必须开通证券账户,而被激励对象多数为上市公司高管和核心业务骨干,属于高净值人群,券商通过这一业务便可以很好增强客户“粘性”,实现高净值客群的导流以及对公司全业务链的带动。

因此,股权激励行权融资业务试点将成为券商在财富管理转型方面的又一“有力抓手”,不仅有助于丰富完善现有业务产品线和服务范围,同时也可以实现券商公、私联动型业务,提升券商综合金融服务能力。

“随着券商综合金融服务能力的提升,高净值或机构客户正在成为券商竞相抢滩的客群,而行权激励这类业务恰好能为公司形成高净值及机构类客群的导流。”有券商从业人士指出。(邹文榕)

热门资讯

-

中国银河收到深交所批复函 通过股权激励行权融资业务试点事项

-

多家公募基金下调估值 ST国医股价暴跌超36%

-

邮票上的奥林匹克——《历届冬奥会官方邮票珍藏大典》在京首发

-

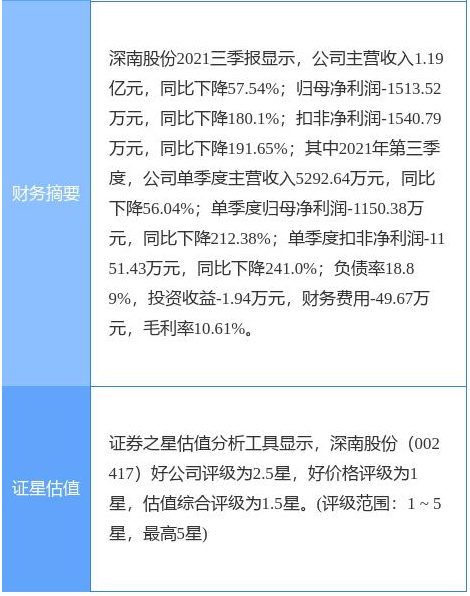

深南股份被证监局发函责令整改 股价冲高回落下跌4.75%

-

学正宗定位,找顾均辉:不会讲故事的品牌不是好品牌

-

长春高新突发闪崩跌停 总市值跌破千亿元大关

-

公募基金2021年四季报披露 顶流基金经理看好港股机会

-

傅鹏博四季报出炉:重点配置建筑建材、化工、TMT和新能源

-

攀枝花副市长谈推出育儿补贴:共享发展成果,回应群众呼声

-

想买进口水果却担心涉疫?海关检测项目最少有88个,入沪后还有“规定动作”

-

浙江:提高三孩家庭住房公积金贷款额度并予优先放款

-

宝山城管机动中队对房产中介开展“双随机一公开”检查

-

房贷要降了!央行宣布LPR“降息”,释放重要信号→

-

国家卫健委:4个因素导致我国出生人口下降

-

临港新片区一批市政交通项目开工,今年推进交通项目140个

-

百年人寿绵竹支公司志愿者探望孤寡老人奉献爱心

-

榕树贷款不断提升AI技术实力 协助金融机构精准营销获客

-

“共绘蓝天 与爱同行” —百年人寿重庆分公司百年开展关爱自闭症儿童公益活动

-

伽玛刀进藏! 西部大棋局又拱一卒

-

百年人寿泉州本部营业区开展“苏垵养老院公益活动”

-

工信部:建成全国APP检测平台,每个月能检测18万款APP

-

国家卫健委:将着眼于生育养育教育等,推出系列配套支持措施

-

融创中国:自2021年10月以来已回笼资金约300亿元

-

苏州:普惠托育机构明显上升,目前有3.2万个托位

-

工信部:推动虚拟现实等新型消费终端发展,丰富5G应用载体

-

人民大学教授:推进性别平等等政策对生育水平的提升有所助益

-

人民大学教授:生育相关假期成本要由国家、企业和家庭共担

-

新氧亚太医美行业颁奖盛典,氐珠PN喜获年度体验官十大口碑品牌

-

百年人寿山西分公司个险太原本部金秋慰问敬老院,真情温暖老人心

-

百年人寿崇州支公司开展“爱在重阳,尊老敬老”公益活动

-

百年人寿包头中支再次走进阳光星雨自闭症康复中心开展关爱活动

-

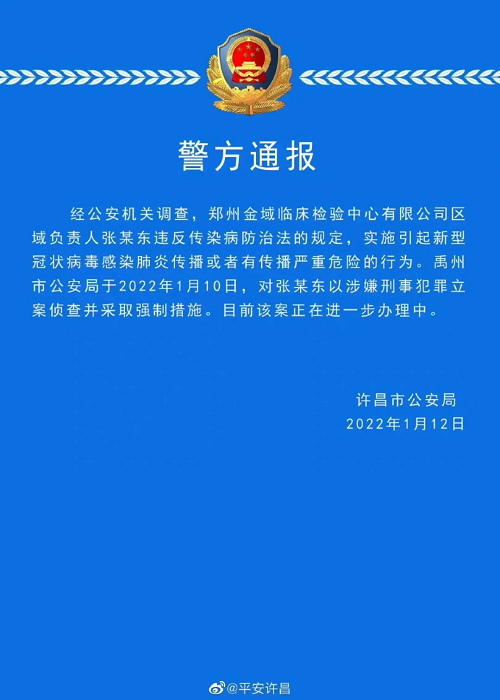

医疗版块遭遇黑天鹅,进入调整期

-

中荷人寿,信守承偌,大爱保险,雪中送炭

-

上海今年将提高养老金、低保标准 新增就业岗位逾55万

-

龚正:坚持“房子是用来住的、不是用来炒的” 上海今年将建17.3万套保障租赁房

-

龚正:努力让“乡村”成为上海这座超大城市的亮丽底色

-

招聘人数多达百人,松江这些企业招人中→

-

银保监会提示:警惕非法“代理维权”侵害,谨慎对待签字、授权

-

观察|上海GDP突破4万亿,三大产业“上海方案”加快落实

-

工信部:2021年全年累计清偿欠款超过200亿元

-

5G基站累计建成开通142.5万个,5G用户超3.55亿户

-

工信部:2021年全年规模以上工业增加值同比增长9.6%

-

首单房地产项目并购债将发行 债券规模为50亿元

-

云南能投切入光伏发电领域 拟逾70亿投建两风电场项目

-

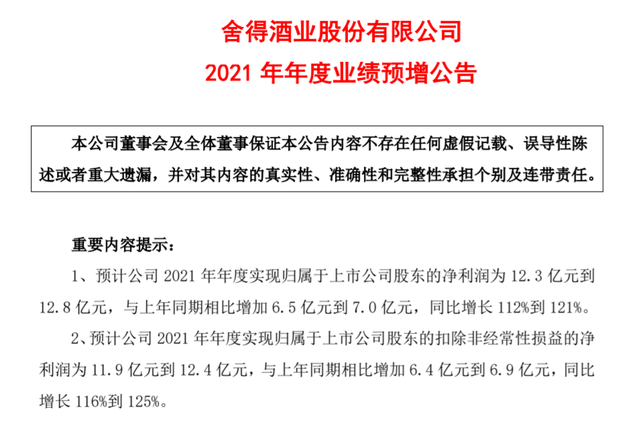

沱牌创新定制模式 舍得酒业双品牌发力净利预增超112%

-

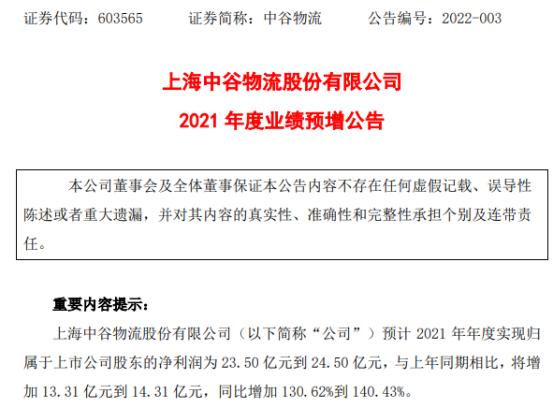

中谷物流发布2021年业绩预告 预计实现净利润23.5亿-24.5亿元

-

Yigo入选机构研究报告,博科资讯品牌荣登第一象限

-

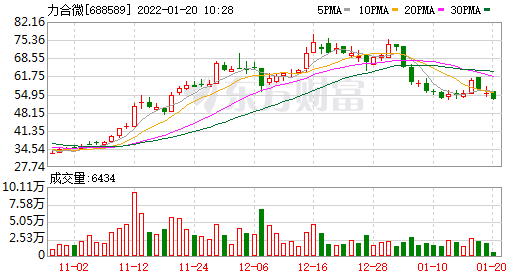

力合微在手订单金额超过1.7亿元 技术驱动创新研发费用率为19.7%

-

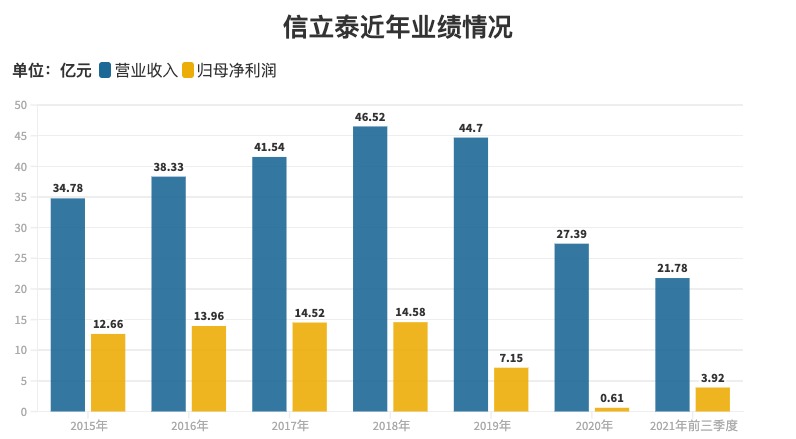

信立泰发布2021年度业绩预告 预计全年盈利同比增超6倍

-

深耕国内护肤市场,三草两木线下门店突破3600家

-

仁和会计秉承教育本心,为企业培养会计精英

-

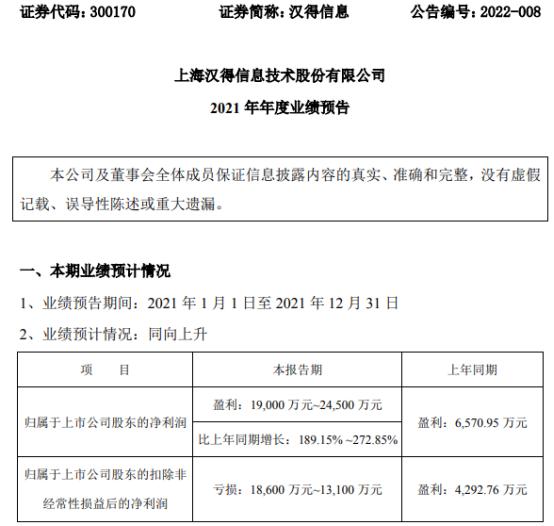

剥离多家未成熟子公司 汉得信息2021年四季度业绩大幅飙升

-

陕国投A持续调优业务结构 2021年实现营业收入19.39亿元

-

福安药业收购境外资产 超1亿股权转让首期款未收回

-

东睦股份遭监管闪电问询 增值3倍收购合理性存疑

-

新茶饮“同质化竞争”,冰雪时光将如何突围?

-

海目星激光&雨田金属20000W激光切割机交付庆典成功举办

-

火山烤熟了扇贝,段子手为啥总拿獐子岛开涮?

-

首席展望|星石投资方磊:今年消费类资产有望迎来重估

-

牛市早报|九部委发文规范平台经济发展,1月LPR今公布

-

2021年居民收入排行榜公布,上海北京人均可支配收入超7万

-

中国奥园:不会支付1月20日到期美元债剩余本金和利息

-

融创出售多个项目股权回笼资金:首创接手武汉70亿元地王

-

福州:新房预售资金监管额度不少于项目工程总造价的1.2倍

-

“大马赌王”家族遭遇滑铁卢:邮轮集团云顶香港申请清盘

-

大学生就业有哪些新动向?

-

金科股份:对7家参股公司增加45.54亿元的担保额度

-

阳光城:实控人新增质押7758万股,占所持股份11.5%

-

中国留学生的海外实习之路

-

算法治理的价值坚持与方式创新

-

陆家嘴:成立商业地产抵押贷款资产支持证券,募资30亿元

-

“稳”“进”“优” 开局之年交出靓丽答卷

-

【地评线】温馨“回家路”描绘幸福“中国年”

-

专家:未来十年将是社会数字化进而智能化转型的十年

-

请回答2021| 途家民宿李珍妮:乡村旅游是未来旅游市场的新蓝海

-

中娱智库创始人兼首席分析师高东旭:微软通过收购动视暴雪积极布局元宇宙

-

【地评线】善用四则运算法 答好为民服务“满意卷”

-

专访:中国经济高质量发展有利于全球经济复苏——访俄科学院远东研究所专家瓦尔法洛夫斯卡娅

-

九安医疗:2021年度净利润预增271%-395%

-

国家税务总局:坚决依法打击偷逃成品油消费税违法犯罪行为

-

烟台:降低守信房企预售资金监管比例,须优先支付农民工工资

-

前五大客户中医院收入占比不足5%,诺辉毛利预增300%引关注

-

中央网信办:网传“出台《互联网企业上市及投融资操作规范》”属不实信息

-

辽宁省政府:坚决依法打击偷逃成品油消费税违法犯罪行为

-

飞天茅台重回3000元,茅台1935发售一天价涨超40%

-

年宵花销售线下遇冷线上热,电商和视频平台今年兴起“云花市”

-

“卖空”之后,持续“卖好”才是电商助农的应有之义

-

平台经济健康发展新政出炉:加强税收监管,降低参与者经营成本

-

代表建议:上海房地产购买管控政策应向二胎三胎家庭相应倾斜

-

央媒调查:为买联名盲盒不惜花万元,爆火联名款真“香”吗?

-

代表建议:关注上海纯农地区集体经济发展,促进共同富裕

-

中国电信:将与控股股东确定具体的稳定股价措施

-

九部门:依法治理支付过程中的排他或二选一行为

-

唐良智当选安徽省政协主席

-

“钥匙医生”严正:无私奉献,打开患者及家人的“心灵之门”

-

长春高新谈“生长激素集采”:研究并制定方案,暂无具体预期

-

秦洪看盘|调仓力度加大,或催生新结构性机会

-

海评面:“中国经济实现了近10年来最快增长”

-

兴银理财人事变动:兴业银行沈阳分行行长景嵩将任董事长

-

欧易品牌升级为欧易OKX,元宇宙寻宝活动开启