6 月 15 日,美国联邦储备委员会宣布加息 75 个基点,将联邦基金利率目标区间上调至 1.5% 至 1.75% 之间。这是美联储自 1994 年以来单次最大幅度的加息。香港金管局也跟随美联储加息,将基准利率上调 75 个基点至 2.00%。

美联储收紧货币政策产生的负面外溢效应让全球金融市场承压,各国股市走出震荡行情。并且,美联储理事沃勒日前还表示,如果经济数据符合他的预期,他将支持在美联储 7 月会议上再次加息 75 个基点。

(资料图)

(资料图)

可见进入加息周期已经是板上钉钉的事实,股市的震荡行情已成定局,那么在这样的宏观大背景下,什么样的资产值得关注呢?答案是 REITs,并且是那些拥有国内优质资产的 REITs。

在一众 REITs 中,笔者关注到越秀房产信托基金,作为目前在香港和新加坡两市中持有最大规模中国资产组合的房产基金,凭借手握国内优质底层资产的优势,或是当下较为值得关注的标的。

加息环境下,REITs 投资性价比凸显

作为一种大类资产配置的类型,REITs 不仅拥有了抵御通胀的良好特质,而且兼具股票和债券的优势——既有机会获得物业增值带来的资本利得,又可通过租金收入分配获取较稳定的期间现金流,使得在长时间内 REITs 的收益表现明显要优于权益和债券。

但在部分投资者的认知中,加息环境下,REITs 的市场表现会欠佳,但事实真的如此吗?

其实情况可能恰恰相反,在利率上升的信号出现时,REITs 遭到抛售是普遍现象,因为市场认为在利率上升将损害 REITs 的盈利能力,并且降低其持有的房地产价值。这样的情绪面变化往往非常强烈,并且在短期内会形成自我强化,但其中是存在误解的。

在现实中,之所以加息,往往是因为经济过热或者通胀过高,而这两者都对 REITs 相对有利。这也就解释了为什么 REITs 在过去的加息周期中实际上跑赢了标普 500。复盘过往历次加息后美股 REITs 的走势来看,REITs 在加息后的 12 个月内平均产生 17.4% 的回报率,这几乎是标普 500 回报率的两倍。

深究其中的原因可以发现,之所以会出现这样的情况,是因为 REITs 总收益率不仅跟利率变动有关,还受债务水平、股息支付、租金等其他因素的作用。

这些因素可以大致分为两个方面,一是影响 REITs 实际的股利收益率,二是影响无风险利率。REITs 的总收益率由这两者共同决定,当实际中的股利收益率与 10 年期国债收益率之间的利差扩大时,REITs 公司的总收益率也随之上升,利差每扩大 1 个百分点,REITs 公司的年度总收益率能提高 9.2 个百分点。

因而,即使是在升息过程中,如果股利的涨幅超过升息的幅度,股价仍将呈上升趋势,此时 REITs 公司表现出较强的股性;但如果股利的涨幅小于升息的幅度,REITs 的股价就将呈下降趋势,而表现出债性。

总之,由于 REITs 公司兼具股性和债性,所以,其总收益率与单一的某个因素并不是简单的线性关系。

正是由于这样复杂的关系,使得我们在研究 REITs 时,除了关注宏观的大环境,更应聚焦到 REITs 产品的底层资产上,关注其每单位基金派息(DPU)的增长情况。

国内资产受热捧,越秀房产基金优势显现

基于此逻辑来看当前 REITs 市场的发展趋势,也就不难理解为什么许多 REITs 开始收购国内资产。原因就是当前的全球经济大环境下,国内的经济复苏动力要明显更强,对应资产所带来的收益率也更高。

先是春泉产业信托在 4 月达成一项收购,后是 6 月,顺丰房托和招商局商业房托也分别公告称,公司收购了国内资产。除此外,甚至港资背景的 REIT,领展房产基金也开始收购国内资产。

可见,国内资产的优质获得了各大基金的一致性预期。在这一众 REITs 中,越秀房产基金作为香港和新加坡两市中持有最大规模中国资产组合的房产基金,可以说是领先行业的存在。

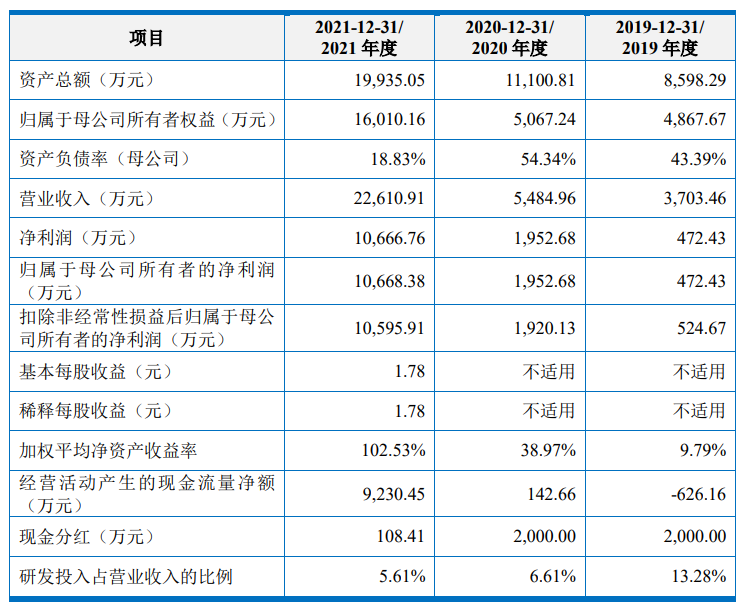

并且,正如前文所说的,足够厚的 DPU 才是 REITs 产品的核心竞争力。去年,越秀房产基金通过收购越秀金融大厦,成功将物业组合将增至 9 项,有效地增厚了基金的内在价值,为基金单位持有人带来更高的投资回报。

图:越秀房产基金不断增厚的分派