“开门红”盛况不再 银行重金揽客意愿趋降

2022-01-14 15:20:13 来源: 参与互动

一年之计在于春。对于银行业而言,这句话更有特殊含义。秉持“首季定全年”的观念,奔着“开门红,全年红”的目标,每年年初的营销活动已成商业银行必打的一场“战役”。

往年此时,各银行网点“开门红”之战早已硝烟弥漫。中国证券报记者近期在北京地区调研时发现,年初时点,银行网点拉存款、卖理财等营销盛况不再,不仅活动力度降低,连宣传力度也小了许多。

专家分析,负债压力有所缓解、理财产品转型、资产收益率走低以及强化盈利导向等变化,导致银行重金揽客意愿趋降。往后看,银行“开门红战役”也好,“季末揽储大战”也罢,可能都将不复之前那般激烈。

“开门红”情况平淡

在银行业内,盛传“开门红,全年红”的说法。“开门红”一年就一次,谁也不敢掉以轻心。中国证券报记者近日调研发现,今年银行“开门红”的战况并不怎么激烈。一个突出变化是,前些年常见的调高产品利率(收益率)这种“利落爽快”的营销手段明显减少。

这点在存款产品上表现较明显。记者注意到,目前针对性的揽储活动不多,阶段性调高存款产品利率的情况更是少见。大银行的定存产品面向新客、“潜力客户”、大额客户等特定群体上浮了利率,但也属于常态化营销活动,并非近期才推出,近期利率也没有再做进一步上调。近年来银行主推的存款产品——大额存单相关宣介要多一些,但利率呈现随行就市的特征,与年前相比变动不大,个别银行对新客等给予一定利率上浮。

理财产品方面,调高收益率的情况几乎匿迹。“目前我行没有收益率太高的短期理财(产品),1年期的年化收益率基本在3%左右,可以考虑期限长一点的产品。”在北京一家国有大行的网点,理财经理告诉中国证券报记者,今年为了“开门红”,该行拿出了一款新发售的银保产品,期限5年,满期后年化收益率可达4.5%左右,能比年前发售的同期限其他产品高约0.3个百分点。

在另一家股份行支行网点,一位理财经理直言:“目前各大银行理财产品销售的重点都没有主推‘开门红’产品,甚至一些银行根本不推‘开门红’产品。”记者注意到,在该行网点内摆放的一块发光板上写着几款当下主推的理财产品,期限从6个月起,长则2年,业绩比较基准与年前相比并无明显变化。

竞争形势有变

作为银行业一年中最重要的营销活动,“开门红”之战为何变得平淡?

有行业观察人士分析,可能有多方面原因。比如,银行负债竞争压力有所缓解;部分银行的存款产品利率本身已接近天花板,缺乏继续上调余地;资管新规实施后,理财产品加快净值化转型,收益率随行就市,缺少了腾挪摆布的空间。

降低社会融资成本是近年来我国金融政策的一项重要目标,除了鼓励银行让利外,相关方面在为银行“减负”方面也做了大量工作。近年来,加强存款市场管理,规范治理互联网存款、结构性存款,优化存款利率自律上限等系列举措逐渐见到成效,加之银行体系流动性持续充裕,推动银行负债压力有所缓解。

“为应对新的经济下行压力,近期人民银行通过多种政策操作,保持银行体系流动性合理充裕,使得商业银行围绕负债端的竞争压力有所减轻。”光大银行金融市场部宏观研究员周茂华说。

中国银行研究院研究员梁斯说,当前资产端的债券、贷款利率都在下行,为应对净息差收窄压力,在盈利目标导向下,银行高息揽客的动力不足。记者从一位国有大行理财经理处了解到,其所在的网点今年大幅削减了“开门红”活动的营销费用。

至于理财产品,一位城商行理财经理道出了其中的关键:“资管新规实施后,现在理财产品都是净值型的,不能保证收益率,不是想调就能调的了。”

记者查询多家银行的网页和手机APP注意到,“开门红”活动不是没了,只是“动静”小了。某大银行推出了“积分换钱花”的活动,用户可用积分兑换电子支付红包。另一家大银行上线了“全民造福季”活动,含抽奖、产品购买奖励、资产提升奖励等多种活动。某城商行推出名为“虎跃新春”的活动,集中展示优选产品,并推出抽奖、小游戏、资产提升奖励、新客奖励等形式丰富的活动。

在一些行业观察人士看来,“开门红”对于银行而言仍有特殊含义,今年“战况”趋淡更多是市场和政策环境有所变化所致。

“错位发展”替代“短兵相接”

记者发现,普通民众对于购买银行“开门红”理财产品的热情逐渐下降,主要原因有二:一是银行理财不再“保刚兑”,二是收益率连续下行降低了吸引力。

“以前的理财产品保本保收益,在开年买的话,利率会比其他时候高很多,很划算,现在都变成了浮动收益。很多理财经理转而推荐基金或固收产品,收益率同样会波动,甚至可能亏损。”某公司职员张舒说。

刚发了年终奖的王萌告诉记者:“我更倾向于投资大额存单等保本保收益产品,不过现在大额存单利率也不是很高。”

不少业内人士提示,当前稳增长已被置于更加重要位置,未来降息的可能性无法排除,市场利率仍有下行势头。

在利率趋降大环境下,业内人士指出,综合考虑到资产端收益率下降,实现盈利目标压力加大,而管理部门也有意遏制无序竞争,银行“开门红战役”也好,“季末揽储大战”也罢,可能都将不复之前那般激烈。对商业银行而言,产品营销将转而重视长期性和持续性,并突出特色化,同时稳定并拓展特定群体客户,用“错位发展”替代“短兵相接”。

热门资讯

-

“开门红”盛况不再 银行重金揽客意愿趋降

-

“抖音快递”要送货上门,会对淘宝京东带来挑战吗?

-

去年12月贸易顺差创历史新高短期仍乐观,今年对经济拉动力或持续减弱

-

澳大利亚维州放宽多行业新冠密接者隔离要求

-

阿根廷重启“平等连接”计划 向公立学校师生发上网本

-

勐板乡打造赛米河畔优质“米粮仓”

-

商业高研院丨从《置身事内:中国政府与经济发展》读懂中国经济丨封面天天见

-

克劳斯董事会秘书辞职

-

贵阳两条定制公交专线正式开通

-

中国信通院:去年5G手机出货量2.66亿部,同比增63%

-

临汾市多部门联合召开青年创新创业交流座谈会

-

喜讯!有觉·睡眠GYM 和 4772签约战略合作,携手共赢!

-

敢闯善创肯干 植物医生勇立潮头成出海标杆

-

亚洲地区引领海洋油气勘探复苏,中国海洋油气产量将持续增长

-

如何强人才,贵阳各区(市、县)打算这样干!

-

日照11家企业获中国红十字会总会表彰

-

德州市直事业单位公开招聘79名工作人员

-

宁阳县委副书记、代县长刘灿玉到环城科技产业园调研

-

上线仅1周,蚂蚁财富“金选投顾”被叫停

-

澳洲留学生首选!不可错过的墨尔本学生公寓

-

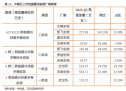

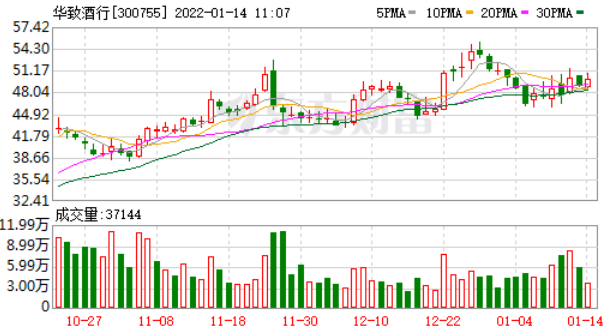

东方盛虹连发两则公告 斥资64.5亿布局涤纶长丝

-

如何用IP为企业赋能?绒言绒语萌物军团这样玩

-

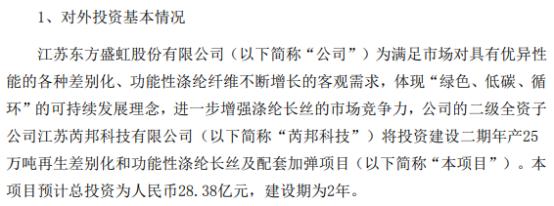

华致酒行发布2021年度业绩预告 四季度表现亮眼

-

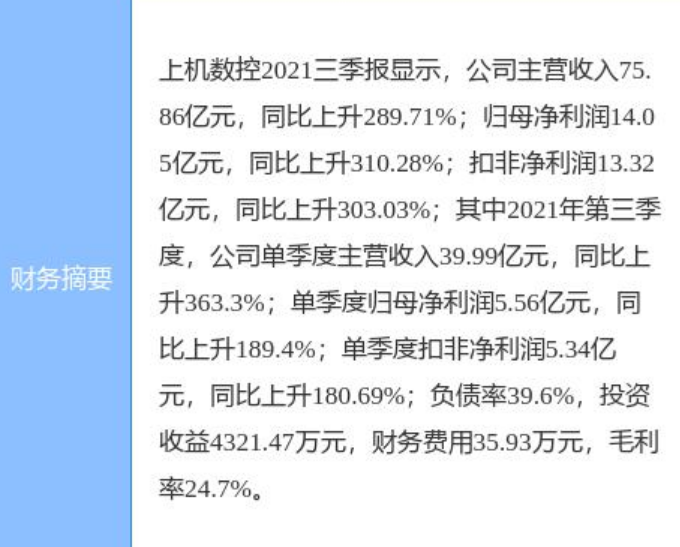

上机数控2021年预盈超16亿元 单晶硅产销两旺

-

黄浦区财政局更新并公开2021年黄浦区行政事业性收费项目目录

-

织好“三张网” 切实做好疫情防控工作

-

开盘:三大指数集体低开 创业板指低开0.78%

-

禁用15万以上手表与5万以上名包!券商立规矩防员工炫富引热议

-

黎城农商行:强化全方位宣传 提升营销服务质效

-

国家统计局:1月上旬生猪(外三元)价格环比下降6.3%

-

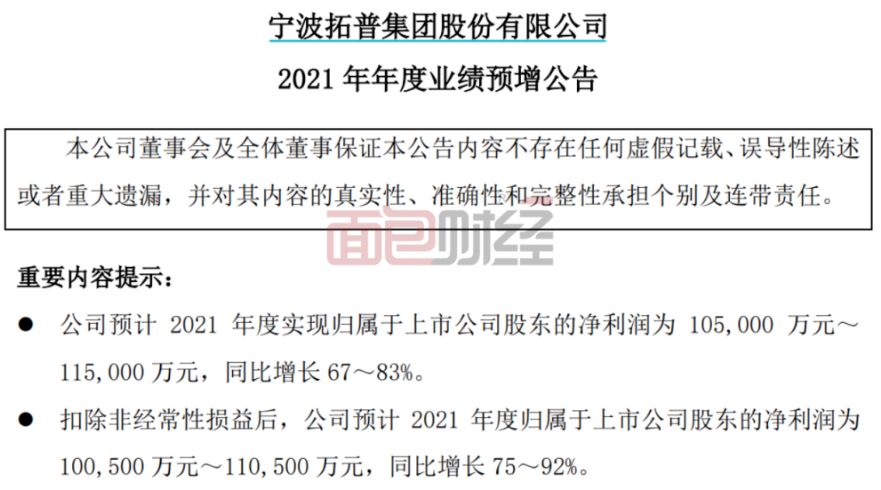

拓普集团发布业绩预增公告 全年预盈逾10亿创新高

-

视联动力创新研发VSSH实时处理技术全面保障网络安全

-

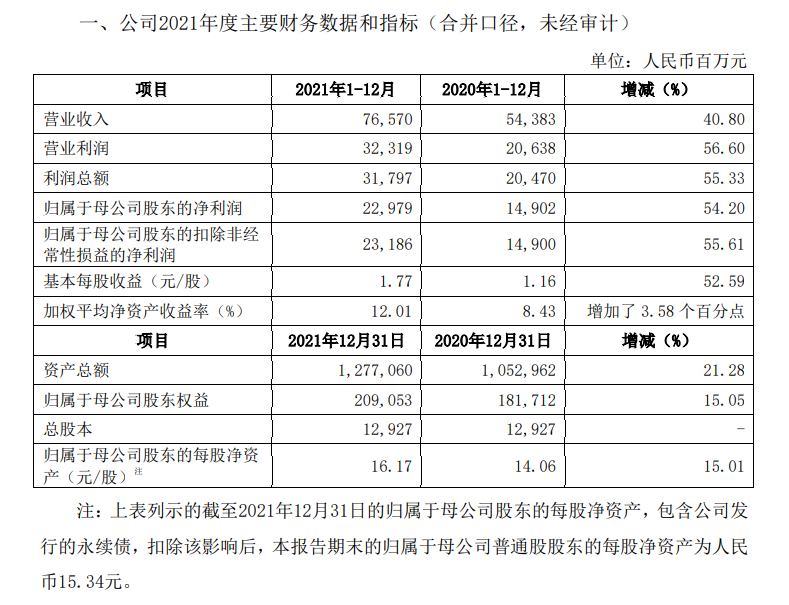

中国石油经营业绩实现报复性增长 发力氢能光伏领域

-

中船科技披露重组预案 获注300亿新能源资产

-

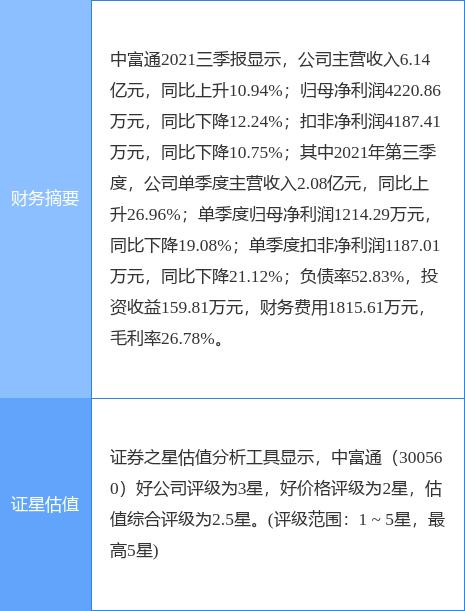

中富通披露实控人减持情况 拟向济南铁富协议转让股权

-

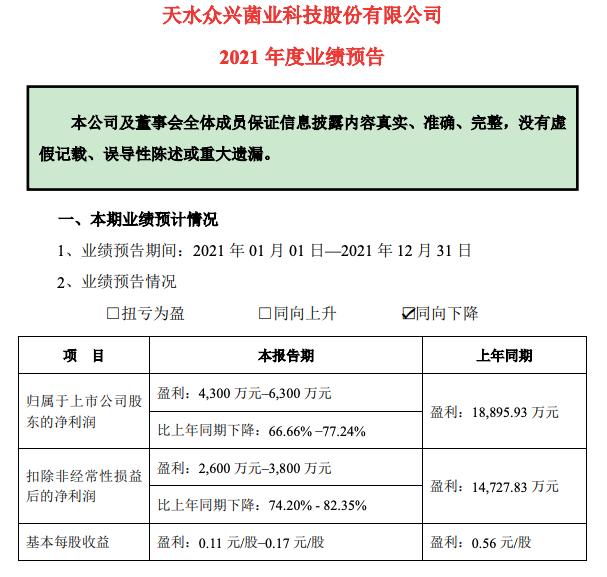

众兴菌业2021年净利预降 竞拍土地理由大转弯

-

鲜橙驱冬寒——冰雪时光新品“橙”意满满

-

福蓉科技抛重磅投资项目 拟50亿元投建高端制造基地

-

天宜上佳披露定增预案 拟募资不超23.69亿元加码新业务

-

学科类培训总体“冰封” 价格虚高等乱象仍存

-

闵行让有温度的“人才交流服务”深入企业深入人心!

-

首个中标智利锂矿的中企!比亚迪斥资近4亿拿下8万吨锂矿

-

中国发布丨2月1日起中国将对韩国实施RCEP协定税率

-

咨询机构:新iPhone Pro采用“药丸形”打孔屏幕

-

因违规发放借新还旧贷款等,民生银行遵义分行被罚30万

-

高平市:“雪后送炭”忙支招 农技服务送到家

-

实现“车厘子自由”!冰雪时光新年送上大吉大“厘”

-

家里有娃看这里!捷途X90子龙“母婴级健康座舱”给孩子更多爱

-

富邦华一银行荣获2020年度上海金融创新奖

-

睿恩:蜂巢式经营管理模式,助力中国企业财务数字化转型

-

嗨租的服务怎么样?

-

在华规模最大的沙特企业——阿吉兰兄弟控股集团

-

SF EXPO 2022国际表面处理展 新年献词-唯主动破局,方能萃取源源不断的力量

-

博士科技:科技成果转化前线的“排头兵”

-

中邮人寿增资获银保监会批准 友邦保险认购入局二股东

-

中信证券披露2021年业绩快报 净利润同比大增5成

-

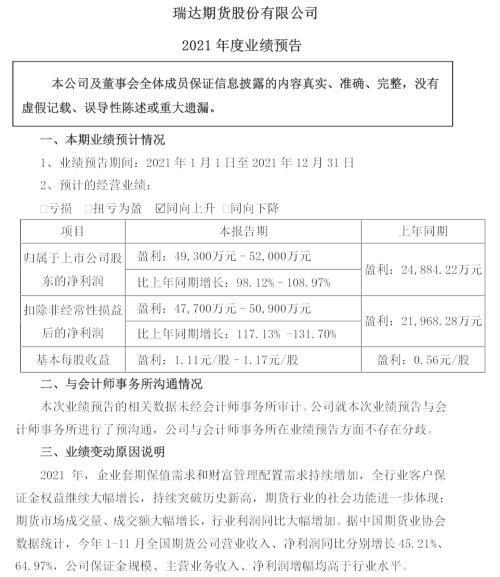

瑞达期货发布年报业绩预告 2021年业绩大幅上升

-

肥西县企业服务云平台一键申报促进就业创业及支持企业用工若干政策

-

想吃点益生菌改善肠胃,有什么推荐的牌子么?成年人?

-

中船科技披露重组预案 拟发行股份购买新能源资产

-

爱柯迪公开发行可转债预案 拟发行总额不超16亿元

-

中富通实控人与济南铁富签订协议 拟2亿元协议转让公司部分股份

-

甬金股份对外投设控股子公司 加快海外市场开拓

-

多家公司基金经理掏腰包力挺 自购额超4500万元

-

买下千只基金能分散风险?业内人士:或成无效投资

-

性能旗舰一加 10 Pro首销战报出炉 1秒破亿

-

肥西县企业服务云平台圆满“后疫情时代企业如何赢利”专题培训

-

肥西县企业服务云平台圆满举办“新商业模式与资本创新”培训活动

-

霸屏综艺,牵手明星,扩列神器皮皮APP的出圈始末

-

百亿私募明毅基金被投资人举报 1.4亿投资款无法赎回另有蹊跷?

-

菲菱科思冲刺创业板IPO 存依赖大客户等问题

-

美股中概互联网股领涨 板块或迎超跌反弹行情

-

打造全新阅读体验,阿卡索推出智能学习机

-

极具优势的支付宝基金,成为不少投资者的首选平台

-

锐之旗机械事业部“了不起的河南制造”活动圆满落幕

-

槟果兄弟带你领略槟榔新魅力,吃出新高度

-

百融云创:多维度产品服务助力金融数字化

-

抗疫保稳硬核举措 13亿元支农资金提前下达

-

全城保供 电商参战 日均投放生活必需品1200吨

-

临汾:副市长张潞萍在尧都区、临汾经济开发区调研

-

浮山县行政审批服务管理局优化营商环境扫描

-

中国电信又网络故障了?多地网友称行程码“数据查询异常”

-

“我们的生活充满阳光!”(办好民生实事㉓)

-

积极扩产完善产业链布局 华友钴业一体化战略成效显著

-

藏格矿业2021年业绩大涨 系氯化钾等销量及价格大增所致

-

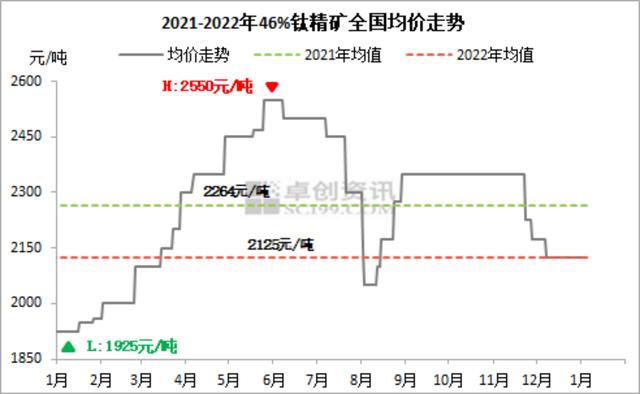

安宁股份披露2021年业绩预告 将实现净利润14亿元-15亿元

-

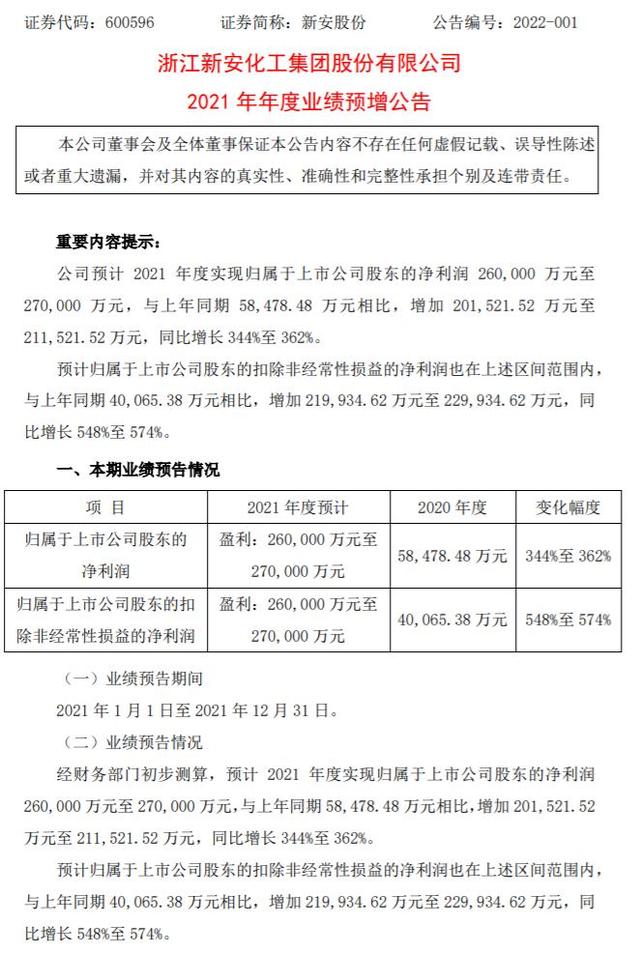

新安股份经营业绩大爆发 四季度盈利10亿创新高

-

东阳光聚焦主业发展 拟37亿出售东阳光药内资股股份

-

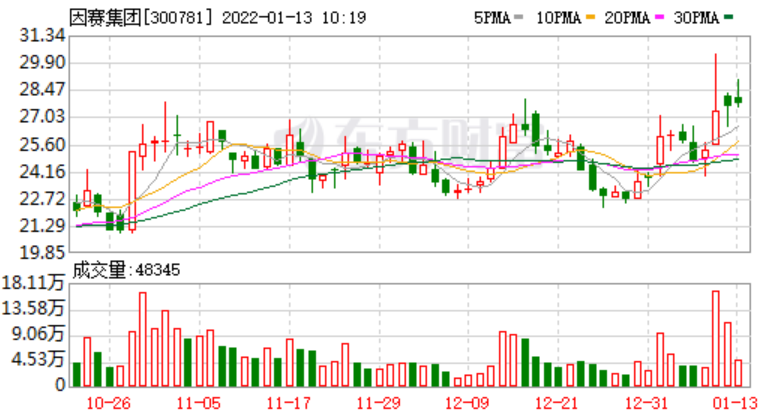

因赛集团拟增资征鸟出海 承诺扣非净利5年增两倍

-

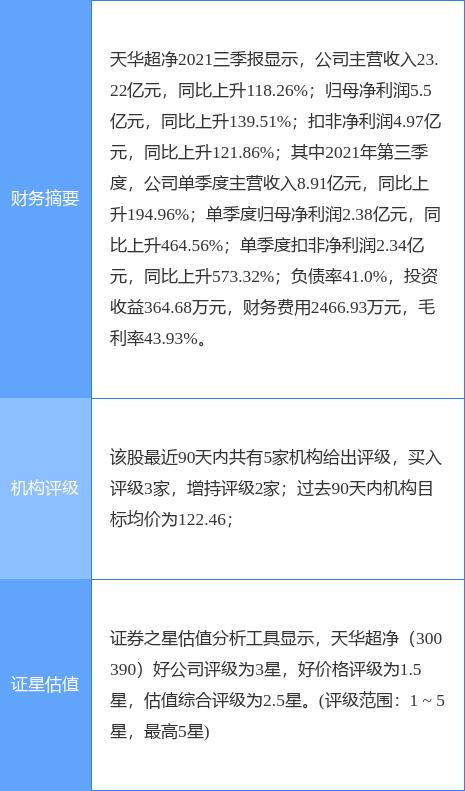

天华超净盈利能力再提升 锂电业务投产成新利润增长点

-

0元购实控人元宇宙公司 中青宝频涉元宇宙概念引关注

-

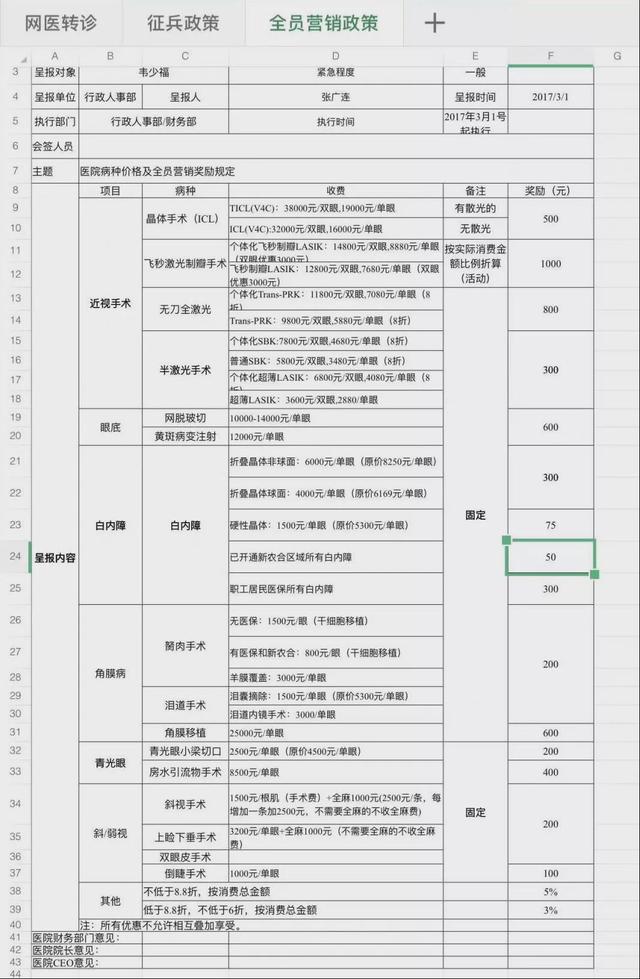

“眼茅”爱尔眼科陷“回扣”风波 近半年股价惨遭腰斩

-

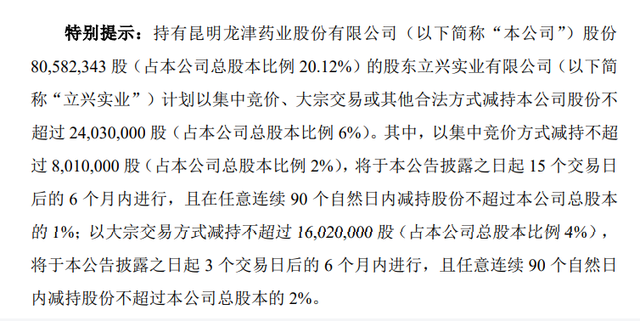

主业续亏股价蹊跷大涨 龙津药业大股东复制“割韭菜”模式

-

中银香港:预计香港今年经济增幅约3%

-

第12批!济宁这6个房产项目可办证了

-

央行:2021年人民币贷款增加19.95万亿元

-

央行:2021年社融规模增量达31.35万亿元

-

续创近40年新高!美国12月CPI同比涨7%

-

为失眠明星制定的失眠解决方案——左点睡眠仪

-

男同胞们 “肌因堡垒茶 ”早漏去无踪,马上喝起来!