国产品牌如何逆袭“加拿大鹅”?这些数据帮你整明白羽绒服江湖

2021-12-03 13:34:07 来源: 上观新闻

虚假广告,质量问题,霸王条款……“羽绒服界爱马仕”加拿大鹅这几天遭遇了有史以来最严重的公关危机。

中国网民有资格生气,因为他们背靠一个目测价值高达1600亿人民币且还在高速增长的羽绒服市场。这个市场也是加拿大鹅近几年拉动营收增长最关键的因素之一:刚刚公布的2021年第二季度数据显示,加拿大鹅销售额同比增长40.3%,其中大中华区的直营渠道销售额同比增长85.9%。

像加拿大鹅这样的高端羽绒服为什么越卖越好?国产羽绒服的身影在哪里?这盘1600多亿的生意,谁将是王者?

国产羽绒服半个世纪变迁之路

羽绒服是个不折不扣的舶来品,1936年由美国人发明,上世纪70年代才流入中国,最初中国企业角色是做外贸代工。波司登的前身常熟县白茆乡山泾村(二大队)缝纫组,就是这个时期成立的。

改革开放后,我国第一代国产羽绒服品牌像鸭鸭、雅鹿、雪中飞诞生。但那个年代的羽绒服,面料粗糙、含绒量低、款式单调,且又因相对贵的价格,市场上的销售远赶不上传统棉服。

加入WTO让中国的制造业找到了全球市场,2006年前后,波司登甚至承包了全球三分之一的羽绒服市场销量,“畅销72国”把波司登顺利送进了港股。

除了受禽流感疫情影响产量有所下降外,中国羽绒服的产量一路高歌猛进,十年增长了将近两亿件。

但在国内市场,国产羽绒服的占有率却在悄悄下滑。根据中国羽绒工业协会的数据,2005年前十大国产羽绒服企业的市占率总和能达到67%,而2018年,这些企业的市占率只有44%。

2010年后,优衣库、Adidas、HM等国际快时尚与运动品牌开始重点布局羽绒服产品,招揽了大批的年轻顾客,抢占了国产羽绒服品牌的市场份额。

而波司登门店数量一度从13000多家下降至5000多家,相当于自断了六成的零售渠道。一些曾经赫赫有名的老牌羽绒服品牌如双羽、千仞岗都渐渐消失了。

2016年开始,加拿大鹅、Moncler为代表的国际高端羽绒服品牌加速打入中国,在北京、上海等城市开设专卖店。在他们进入中国之前,国产品牌的均价在470元左右,最贵的羽绒服也就一两千元,而一件“大鹅”却能动辄标价上万。

年轻一代消费者对羽绒服品牌的认知被刷新,老牌国产羽绒服几乎被排在鄙视链的底端。

而对国产羽绒服来说,前些年高歌猛进的产能,已偷偷埋下过剩的种子,在大量库存无法消耗后,产量从2016年开始快速下滑,到了疫情前的2019年,全年的羽绒服产量仅有1.52亿件,几乎回到了2005年的产量水平。

羽绒服这门生意

在服装中,羽绒服是公认的高利润率品种。

一件羽绒服的成本有多少?根据国泰君安的数据显示,生产过程中,原材料成本约占总成本的75%,包括羽绒(45%)、面料(25%)和配饰(5%);劳动力成本约占总成本的12%;其他运营成本约占13%;所以羽绒价格是影响羽绒服成本最关键的因素。

即使2021以来,国内羽绒价格持续上涨,时下90%白鸭绒的价格几乎达到了历史顶峰近400元/公斤,羽绒服的利润空间仍然很大。一件填充了300克羽绒的羽绒服,羽绒成本仅为120元,总成本不到300元。

在成本上,各家羽绒服差距不大。这里不得不提一下,虽然加拿大鹅以”鹅”闻名,但实际上主要填充物仍是白鸭绒,其所有系列中仅有一款Snow Mantra使用了鹅绒,但即使使用鹅绒,按照市场价成本也不过增加100至150元,而它的市场价格高达万元。

相比之下,中国服装家纺行业的平均毛利率仅在40%左右,最有竞争力的国产羽绒服品牌波司登毛利率也才45%,远不及加拿大鹅的60%和Moncler的75%。

这种差距是如何造成的?

说白了溢价就是企业塑造的品牌形象。拿加拿大鹅举例,它本是加拿大一个本土服装品牌,上世纪70年代开始集中研发羽绒服,90年代后渐渐知名。2013年私募基金贝恩资本收购了其大部分股权,并将这个品牌打造成“社交网红”。自此,加拿大鹅几乎被视为新中产的标配,在年轻人,尤其是北美留学圈中形成潮流,并借此机遇顺利的打入了亚洲市场。

当加拿大鹅进入中国市场的时候,在同一价位是几乎没有对手的。换句话说,填补了中国羽绒服高端市场的空白。

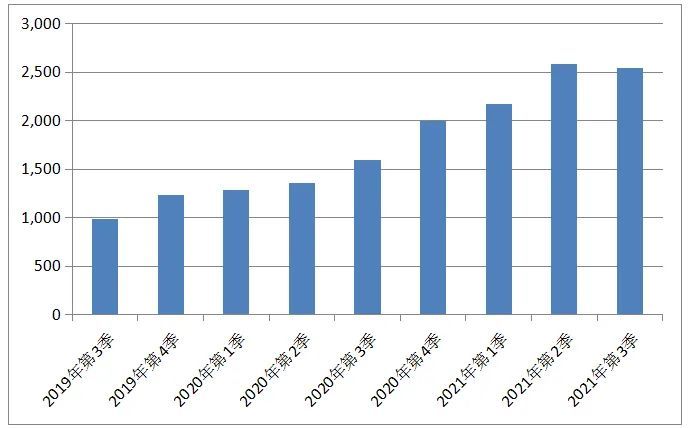

根据中国服装协会的数据,虽然羽绒服产量在不断下降,但是羽绒服的市场规模却在扩张,疫情前的2014-2019年,中国羽绒服市场规模年均复合增速达11.7%,远高于男装4.8%的增速和女装5.9%的增速,行业潜力巨大。

“减量增质”的趋势,说白了就是消费者对羽绒服单价的承受力在不断提升。目前国内羽绒服市场均价在600元-800元,但调查显示有近四成的人群,对于羽绒服的购置预算已经达到千元以上,中高端市场存在着较大的市场空缺。

Moncler和加拿大鹅就是抓住了这番机遇,发掘培育了中国的高端羽绒服消费市场,让消费者意识到了羽绒服的时尚可能性,对品牌的溢价产生认同感。

国产品牌的转型之路

中国先天羽毛资源丰富,每年生产可作羽绒制品的羽毛绒约9万吨,占世界产量的2/3,然而许多国产羽绒服企业却在互联网时代落下脚步。

中国羽绒服企业缺的是技术吗?并不是,相反,它们还在制造端为许多国外品牌代工。例如波司登就曾经为GAP、BOSS、The North Face、Columbia等多家国外竞争对手代工,直到现在,贴牌代工仍是波司登集团的重要收入来源,2020财年占比11.4%。

海关数据显示,我国一直以来都是羽绒服出口大国,疫情前的2019年中国制造出口了8470万件羽绒服,进口486万件,出口数量为进口数量的近20倍,但这一年羽绒服出口金额仅为进口金额的4.5倍,充分说明我国羽绒服制造仍处在国际产业链底端,生产能力强却卖不上价。

有深厚的历史基础,成熟的制衣技术,便宜的原材料与人工成本,就是没有议价权,这几乎是中国服装行业长期以来的通病。

要想提高生产附加值就要转型。

可以预测到,未来的几年将会是国内羽绒服市场扩张的高速成长期,中信证券的报告指出,中国羽绒行业市场规模将达到1622亿元。羽绒服行业定价的天花板已经被打开,国产品牌如果能抓住市场需求,实现高端化品牌升级,或许能重现国产品牌往日的辉煌。

市面上的一些企业已经开始行动,并且有一定成效显现。根据中国羽绒工业协会的数据,2015至2019 年期间,国内羽绒服的销售均价以 7.9%的年复合增长率增长,并在 2019 年达到 596 元人民币。

仍以波司登为例。仅2018年,波司登的提价幅度就在30%至40%,而在2021年的业绩会上,波司登官方宣布,其产品主力价位带已经上升至1500至1800元,计划未来三年达到2000元以上,争取市占率做到20%到30%。

目前,波司登集团的营收已经远远超出Moncler与加拿大鹅,羽绒服销售额及数量重新回到了全球第一,但以它为代表的国产羽绒服,何时能站到品牌鄙视链的顶端,还有待时日。

热门资讯

-

国产品牌如何逆袭“加拿大鹅”?这些数据帮你整明白羽绒服江湖

-

2021年度“心心联合大会(CCBUS 2021)”隆重召开

-

百城百家颂百年——著名艺术家 陈一源

-

佳兆业4亿美元票据交换要约方案未达成,将于12月7日到期

-

湖北宜昌:扶持产业“活”起来 乡村发展底气足

-

百世快运送大件小程序 为客户提供标准化、高质量的物流服务

-

红馆壹号音乐餐厅酒吧倾情打造海派大都会生活时尚餐饮实体!

-

中国梦想日守护绿水青山,逐梦乡村振兴,青蛙王子呵护孩童健康快乐成长

-

进一步增强资本实力 定增让伊利股份更稳、更强

-

利元亨再签蜂巢能源8.76亿元大单 频繁中标积极扩产

-

重庆啤酒建厂进军华南计划落地 持续扩产营收增23.89%

-

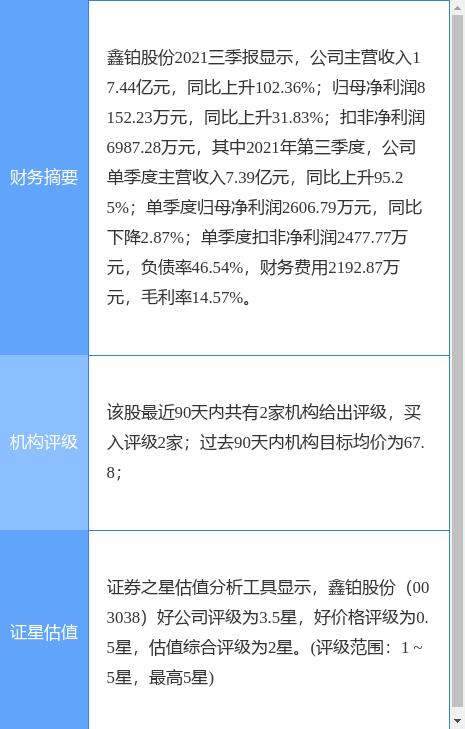

鑫铂股份推出大手笔定增 拟定向发行募资不超7.8亿元

-

昊海生科发布公告 全资子公司拟收购南鹏光学过半股权

-

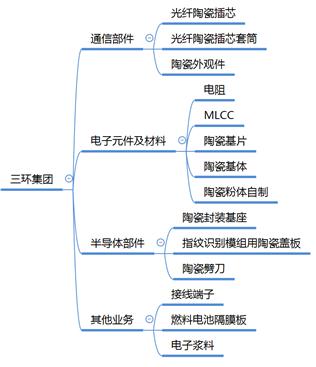

三环集团披露定向发行报告书 募资缩水机构争抢

-

西部阳光基金会第三次蝉联5A级基金会

-

如意集团再推资产置换自救 置出七成应收账款消除年报保留意见

-

滴滴出行:即日起启动在纽交所退市工作,启动在香港上市准备工作

-

东方快评丨"窗帘约定"为空巢老人打开关爱之窗

-

十足诚意换十分满意,冰雪时光强化“顾客至上”服务理念

-

和顺电气披露股东股权变动 实控人拟转让股份给苏州绿脉

-

顺鑫农业发布公告 拟公开挂牌转让顺鑫佳宇股权

-

【部落冲突】生活逐渐“CLASH化”是一种什么体验?

-

31个省份平均工资公布 你赚的钱有比去年多吗?

-

慕思股份A股IPO之路坎坷 实控人兄弟突击入股

-

产品观察 | 双清洁系统洗拖布,一套机身、一套基站,XWOW晓舞全自动洗地机器人上市

-

康跃科技经营业绩暴增 大股东轮流坐庄减持套现

-

12月3日新闻早餐|英国专家称发现马航MH370:目前位于海平面4000米以下

-

老虎国际巫天华:2021年入金指引提前完成 明年有信心突破100万

-

伏桃获雪球资本千万元融资2022年将布局千店计划

-

木林森全民空净节圆满收官 森态疗战略全新发布逐光远航

-

专访:“一带一路”倡议合作国家平等受益——访埃及埃中商会秘书长赫尔米

-

满足“开门七件事”,配套商业迭代升级!“家门口”社区商业要啥有啥

-

大变化!新版国家职业资格目录公布,你的证还有效吗?

-

应届毕业生开剧本杀小店,社区青年“十里锦绣”圆创业梦

-

【发现最美铁路】在百年发展中领悟环岛高铁无限魅力

-

爱奇艺裁员千人?三季度会员流失260万,三年亏损超260亿元

-

1-10月 我国规上电子信息制造业增加值同比增长16.5%

-

兴业银行信用卡引领“绿色出行”新风尚

-

国家级非物质文化遗产(葛氏捏筋拍打疗法)传承展示基地落户北京善方医院

-

入手别克威朗Pro,与TA一起解锁快乐体验!

-

银行信用卡申请技巧有哪些?怎么在手机上办理?

-

证监会行业分类有哪些?对股票行业板块如何分类?

-

基金折价率是什么意思?是怎么算出来的?

-

山外山科创板IPO获上交所问询 上半年营收1.32亿元

-

拯救人类行动组织创始人胡家奇第六次致信人类领袖

-

汇成股份科创板IPO引问询 上半年净利润实现扭亏

-

南京麦澜德科创板IPO恢复审核 2020年实现营收3.37亿元

-

震撼视频发布!为南浦大桥“庆生”,愿你三十而立,永葆风华!

-

久光中心填补区域高端商业空白 大宁商圈再升级

-

个人信息保护监管力度加剧,开店宝持续做好信息安全守护

-

2021第九届“我是好讲师”之“国人好形象”讲师大赛巅峰之战圆满落幕!

-

益航新闻|海口美兰二期通航 uGO抒写海口时代新篇

-

独家重磅!深圳定义未来6亿广告投资助力问生堂打响品牌创新战役

-

大爷借路灯看书,天聊聊友:线上教学或成赢家?

-

华城信和为投资者拥抱权益时代不断增添工具型产品

-

“咏琴直播”限时红利上线!主播无门槛入驻,享受高额平台佣金分成

-

老虎国际提前完成全年35万入金指引 Q3新增入金客户超80%来自海外

-

老虎国际被评为亚洲最具创新力企业 此前率先获新交所四项资质

-

富时罗素宣布调整富时中国A50指数成份股

-

18家保险机构出资成立大基金 命名中保融信

-

新力金融股价冲高回落 换手率高达27.45%

-

白酒板块集体高开 五粮液股价上涨逾1%

-

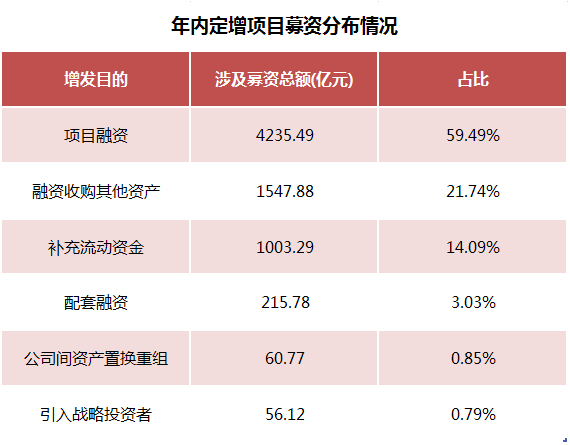

年内A股逾400家公司实施定增 累计募资达7533亿元

-

二十年弯道超车 云南新平逆袭中国味冰糖橙一流产区

-

旗下超20只产品年内下跌 东证资管多产品收益欠佳

-

9月银保监会宣布试点 养老理财产品完成批复备案

-

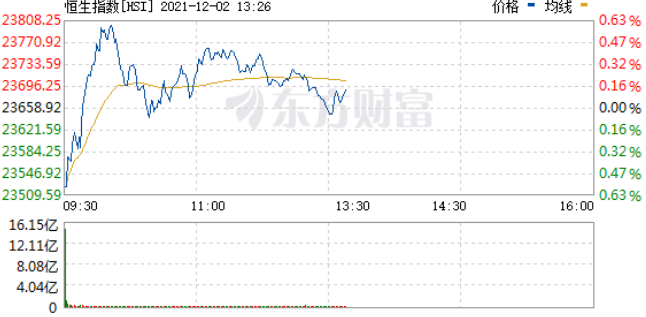

恒生指数终结三连跌 中长期配置时点来临?

-

创新是企业发展的灵魂

-

松达婴儿山茶油乳液滋润养肤防御干燥宝宝冬季全身适用

-

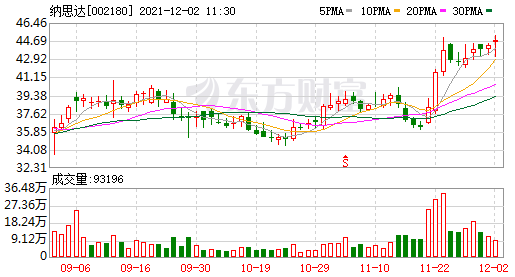

纳思达加速扩产 拟斥资50亿元投建生产基地等项目

-

卫龙集团积极履行社会责任,为实现共同富裕努力奋斗

-

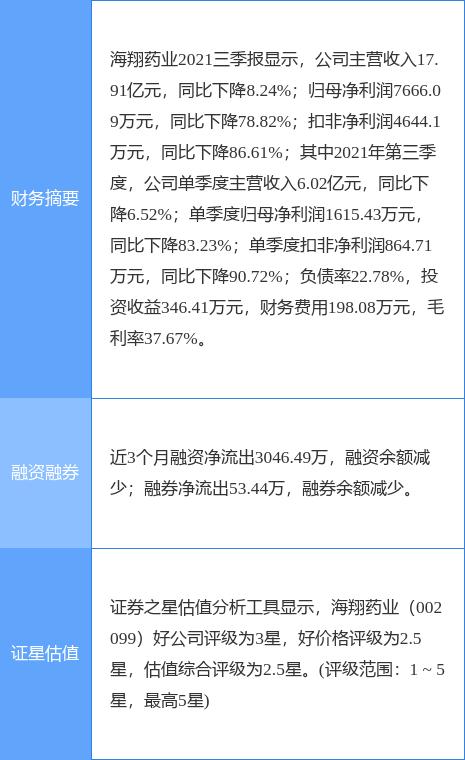

海翔药业发布公告 拟20亿投建医药化工生产基地项目

-

健康理念深入人心,冰雪时光持续推进产品迭代升级

-

第50期 —— 浙江诺尔康神经电子科技股份有限公司

-

郑州童瞳眼科:旁中心注视弱视患者的视力提升之路

-

合肥市中小企业服务中心圆满举办“商业模式与资本创新”培训活动(第三期)

-

东方时评丨讲好普通话融入社会生活"大家庭"

-

市消保委发布调查报告未成年人购买盲盒更易成瘾

-

中消协回应“加拿大鹅”消费维权事件:任何品牌在消费者面前都没有特权

-

延长周期错峰引导高峰预约沪今年冬至祭扫周期扩展至20天

-

旧改是城市治理进程中的“法治试纸”

-

我中心圆满举办“企业盈利体系打造”公益培训(第一期)

-

东华软件发布公告 控股子公司拟增资扩股引战投

-

新宙邦前三季实现净利润8.68亿元 拟近20亿投建两项目扩产

-

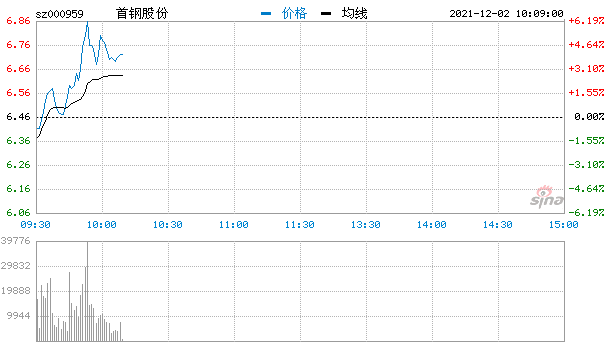

首钢股份发布关联交易报告书 拟发行股份购买钢贸公司股权

-

上海机场百亿资产重组迎新进展 优化统一资源配置

-

游戏行业健康发展新方向

-

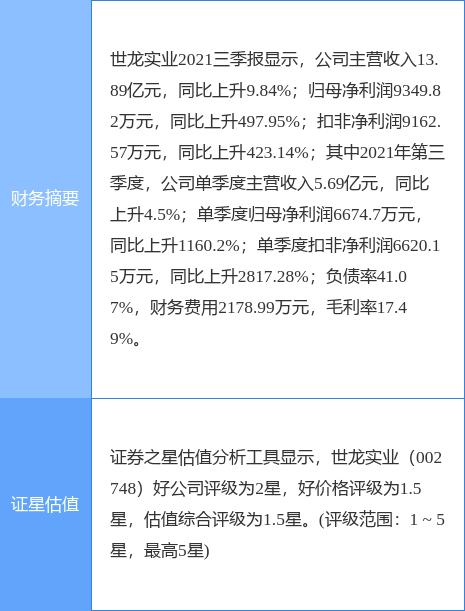

世龙实业上半年业绩大增 现任董事长被指侵占公司利益?

-

安纽希奶粉生产基地,致力高品质树立行业标杆

-

宇顺电子前三季营收1.37亿元 主营业务亏损持续9年

-

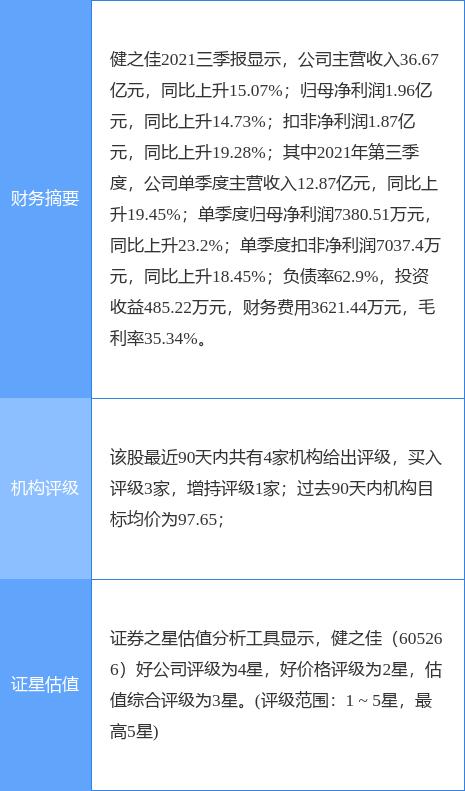

健之佳披露收购方案 拟9633万元收购普洱佰草堂股权

-

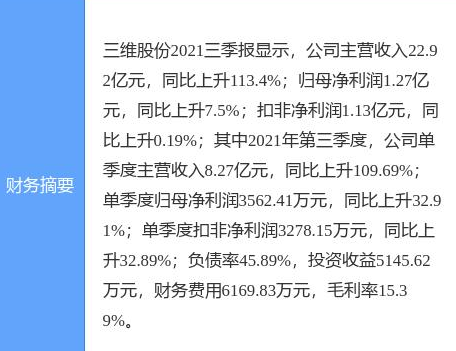

三维股份筹划定增募资 短债激增6.6亿元

-

腾讯给2.57万名员工发股票挽留人才,人均超8万港元

-

东方快评丨"强制休息"能否让外卖小哥"慢"下来?

-

腾讯信服线换掌门:殷宇调任智慧教育行业负责人,郄小虎接任

-

发电央企转型新里程碑:国家电投清洁能源装机占比突破60%

-

国常会:清理拖欠中小企业账款,加大对拖欠农民工工资的治理力度

-

经合组织:预测2021年中国GDP增长8.1%,全球5.6%

-

清华讲席教授张亚勤:未来十年是生物制药与AI融合的好时机

-

慕思家居拿“白人脸”割中国韭菜?证监会追问:这个洋老头是谁