家家悦2022年年度董事会经营评述

2023-04-27 22:17:09 来源: 同花顺金融研究中心

家家悦(603708)2022年年度董事会经营评述内容如下:

一、经营情况讨论与分析

2022年度,公司实现营业总收入1,818,381.78万元,同比增长4.31%;归属于上市公司股东的净利润5,405.10万元;归属于上市公司股东扣除非经常性损益后的净利润1,416.63万元,同比增加35,584.07万元,利润增加主要是公司营业收入增长,综合毛利率相对稳定,费用率同比有一定下降,且同期计提的商誉减值损失金额较大。 (资料图片)

(资料图片)

热门资讯

-

家家悦2022年年度董事会经营评述

-

世界新消息丨上声电子2022年年度董事会经营评述

-

光峰科技2022年年度董事会经营评述

-

金牌厨柜2022年年度董事会经营评述

-

天天百事通!大悦城地产(00207.HK)一季度合同销售总金额约62.4亿元

-

华峰化学2022年营收258.84亿净利28.44亿董事长杨从登薪酬768.18万-环球今亮点

-

【全球时快讯】厦门银行(601187.SH)一季度净利润7.21亿元、同比增长14.98%

-

理财规划师考试报名条件_理财规划师报名条件是什么|环球热门

-

中国银保监会要求今年小微企业金融服务继续增量扩面 每日热门

-

乘流量而上 蚌埠文旅“垓下”创新突围|观点

-

世界新动态:海尔李华刚:为世界贡献全新品牌范式,为用户和行业带来变革

-

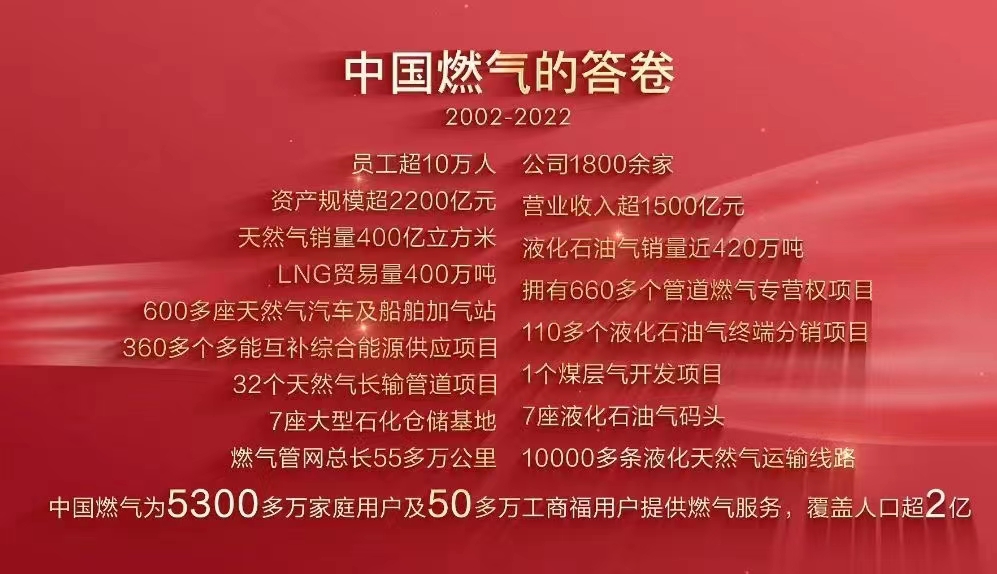

中国燃气在深举办二十周年庆 宣布新零售、数字化、绿色能源三大未来布局

-

服装产业“未来之城”焕新力量再出发!淄川城市生活艺术节举行-天天简讯

-

2023东莞塘厦镇五一消费券领取方式 世界观察

-

麋鹿技能_麋鹿技能表

-

上纬新材:股东拟减持不超过3.00%的股份 每日信息

-

齐鲁银行2023年一季度董事会经营评述 世界要闻

-

天天新消息丨辽宁能源2022年年度董事会经营评述

-

全球通讯!中润资源2022年年度董事会经营评述

-

永泰能源2023年一季度董事会经营评述

-

热消息:洲际船务(02409)两家附属分别与两家拥有人就船只订立融资租赁协议

-

新赣江2023年第一季度净利1667.93万同比增长27.35%-焦点速看

-

宏盛股份(603090.SH)2020年度净利润降78.92%至654.22万元

-

山西黄河医院男科_山西黄河医院男科

-

新国都2022年营收43.17亿净利4478.03万 董事长刘祥薪酬31.9万

-

华昌化工2022年营收90.45亿 净利8.72亿 董事长胡波薪酬117.99万

-

世界时讯:不动产统一登记是为了开征房地产税?别误读!

-

蓝宇股份应收账款大增,第一大客户还将成竞争对手?

-

万达电影2023年一季度董事会经营评述

-

壶化股份2022年年度董事会经营评述 当前看点

-

实时焦点:襄阳轴承2022年年度董事会经营评述

-

万达电影2022年年度董事会经营评述

-

天永智能2022年年度董事会经营评述

-

四川成渝高速公路(00107)完成发行6亿元超短期融资券

-

新农开发(600359.SH)发布一季度业绩,净利润4807万元,同比增长2.67%

-

重庆农村商业银行(03618.HK)建议提名隋军为执行董事候选人

-

每日资讯:神奇赛季!热火成功黑八,湖人黑七在望,勇士逼近让二追四

-

杭州亚运会官方主题推广曲《有你有我》MV发布 全球快资讯

-

“五一”临近 广西各地特色民俗文化游引客来-全球快看点

-

交运股份2023年第一季度营收10.32亿

-

欢迎回家! 回顾大熊猫“丫丫”20年旅美生活 环球热门

-

大类资产风险定价周度观察-4月第4周

-

天天热讯:华为合约机什么意思_合约机什么意思

-

当前通讯!psd格式在线转换成jpg_psd图片格式转换jpg

-

江西旅游市场春意浓 龙虎山旅游热持续升温

-

焦点热门:金麒麟2022年年度董事会经营评述

-

天虹股份2023年一季度董事会经营评述

-

南极电商2023年一季度董事会经营评述 环球快播

-

佳先股份2022年年度董事会经营评述-微动态

-

今日热议:中煤能源2023年一季度董事会经营评述

-

鸿富瀚2023年第一季度净利3569.98万同比增长12.98%其他收益同比增长_环球快播报

-

中联重科(000157.SZ):一季度净利润8.1亿元 同比下降10.63%

-

世界微动态丨卡宾(02030.HK)委任谷晶为独立非执行董事

-

欧圣电气(301187.SZ):一季度利润1887万元 同比下降49.53%-全球速看料

-

当前关注:用另一种出行方式体现企业的社会价值——访嘀嗒出行CEO宋中杰

-

日本又一核电站发生冷却水泄漏 电力公司回应:不会对外界有影响

-

桂林旅游:一季度营收8577万元 同比增长286%_环球热闻

-

深圳铁路日均开行1000余趟列车 保障五一假期旅客出行_天天观天下

-

“五一”假期来临!庐山成江西热门景区旅游首选地

-

王者荣耀妲己九尾狐皮肤多少钱 妲己青丘九尾皮肤价格介绍[多图]

-

实时:泛茶控股董事长郑朝根:泛茶飘香 世界共享

-

盛路通信2022年年度董事会经营评述

-

世界看点:桃李面包增资至约16亿

-

天天新消息丨奥翔药业2022年年度董事会经营评述

-

华达科技2022年年度董事会经营评述_环球即时

-

热点资讯:微信支持数字人民币钱包付款;ChatGPT将推出企业版…

-

重庆啤酒2023年一季度董事会经营评述_重点聚焦

-

世界今日讯!乐惠国际2022年年度董事会经营评述

-

当前焦点!强力新材2023年第一季度营收1.86亿

-

今日热讯:丰乐种业2023年第一季度净利801.03万同比增加9.72%种子及农化收入增加

-

今日快讯:西域旅游(300859.SZ):一季度净亏损1299万元 同比减亏

-

博晖创新(300318.SZ):一季度净利润517万元 同比扭亏

-

超百种前沿科技、创新产品亮相AWE

-

第五人格人物背景故事大全_第五人格人物背景故事

-

瓯海供电分局:开展企业“大走访” 提升用电“获得感”

-

世界关注:提前1个月!义乌这里实现无人值守

-

推动移风易俗 弘扬时代新风沙岭子镇沙岭子村持续开展村规民约学习交流会深入移风易俗 全球即时看

-

即时看!5天收费6000元惹争议,春游为何“游”走在风口浪尖

-

【全球报资讯】组织小学生观看“零彩礼”宣传片,有必要吗?

-

天天热讯:“长公主”回家、“三太子”宠粉,“丫丫”得此邻愿余生乐哉!

-

热门:大熊猫“丫丫”预计今天下午抵达上海!

-

文化和旅游部发布152条乡村旅游精品线路_天天热讯

-

今年一季度云南省“云菜”出口量同比增长26.8%

-

一季度湖北实现社会消费品零售总额5565亿元,同比增长7.9%-世界观察

-

孙婷婷

-

中国中免一季度净利润23亿元,同比下降10.25%

-

每日报道:华域汽车2022年年度董事会经营评述

-

晨光股份2023年一季度董事会经营评述

-

ST九有2022年年度董事会经营评述

-

星球石墨2022年年度董事会经营评述 环球最新

-

润欣科技2022年年度董事会经营评述|焦点报道

-

世界速递!三巽集团(06611)首季度累计合同销售金额约为3.84亿元

-

上海银行(601229.SH)年度归母净利润同比增长2.89%至208.85亿元

-

宝钢股份(600019.SH)一季度累计完成铁产量1187.1万吨,钢产量1282.8万吨-今日要闻

-

引领奶酪进入有机新时代 妙可蓝多布局成人零食和家庭餐桌市场

-

信用卡逾期几年了成呆账了怎么办?信用卡逾期4年了还不起怎么办?

-

信用卡逾期8万怎么办?信用卡逾期网贷逾期该怎么办?

-

人员坐牢信用卡逾期怎么办?信用卡逾期派出所立案怎么办?

-

信用卡逾期电话催收怎么办?信用卡逾期了没钱还上怎么办?

-

观焦点:初一实数计算题100道_实数计算题100道