合盛硅业175亿投多晶硅项目 不惧“产能过剩” 拟以成本优势抢市场

2022-02-16 07:37:01 来源: 21世纪经济报道

作为多晶硅赛道的新入局者,合盛硅业又如何与老牌硅料龙头们抗衡呢?

尽管“硅料产能过剩”的声音不绝于耳,但是产业资本并没有停止扩张步伐。

2月14日晚,合盛硅业发布公告称,公司拟投资建设新疆中部合盛硅业有限公司(下称新疆合盛)硅基新材料产业一体化项目(年产20万吨高纯多晶硅项目),投资规模为175亿元。

“该项目技术主要采用的是市场主流的改良西门子法,并非颗粒硅技术。初期,因为我们要自建电站,所以多晶硅的产能可以自己消化掉,到未来就不可能消化那么多。”

2月15日,合盛硅业董秘龚吉平在接受21世纪经济报道记者采访时表示,新疆合盛的“20万吨高纯多晶硅项目”在未来肯定会有部分产能销售给下游的硅片企业,“一旦我们一体化布局实现后,光伏电站加自备火电厂将可以满足自身用电需求,实现电力自给,与同行相比将具备明显的成本优势。”

当日,合盛硅业股价上涨7.79%,报收114.32元,市场对其大手笔投资多晶硅项目似乎反响积极。

175亿多晶硅项目分两期建设投产

据合盛硅业公告披露,“20万吨高纯多晶硅项目”的建设包括:20万吨/年多晶硅装置,10万吨/年烧碱装置,以及配套公用工程和辅助工程。项目建设期为2022年5月至2025年5月。

实际上,该项目仅是合盛硅业的硅基新材料产业一体化项目中的一个组成部分。

据悉,合盛硅业在2021年12月中旬曾与乌鲁木齐市签订了战略合作框架协议,硅基新材料产业一体化项目的总投资额度将达到355亿元。

战略合作框架协议显示,该项目将投资建设硅基新材料、单晶切片、电池组件、光伏发电等工程,项目一期用地面积约3550亩。

项目建成后,将形成硅基切片上游、光伏组件和光伏发电下游的全产业链。

据21世纪经济报道记者了解,“20万吨高纯多晶硅项目”将分为两期完成,第一期10万吨预计在2023年上半年建成投产,所有产能将被合盛硅业的产业一体化项目全部消化。

合盛硅业公告内容显示,本次对外投资落实了公司向工业硅下游进一步拓展的整体战略规划,为公司光伏新能源业务快速发展奠定基础,有利于公司打造新的盈利增长点。

但是,合盛硅业此前主要从事工业硅、有机硅的生产、研发、销售,现有人才、技术储备能否支撑其大手笔多晶硅项目投资建设呢?

“我们曾经有一个多晶硅工厂,但是量很小,产能只有1500吨,仅相当于一个小工厂。”龚吉平告诉21世纪经济报道记者,公司在多晶硅领域还是具备一定人才、技术储备的,“首先,我们的工业硅、有机硅的建设在今年年底基本上告一段落,随着产能释放、盈利能力的提升,以及财务方面的优势也具备这种布局多晶硅的条件。”

其次,在龚吉平看来,在时机上面,合盛硅业也一直在往下游的产业一体化进行延伸,“现在看,这个时机比较成熟,所以就开始启动了这个多晶硅项目。”

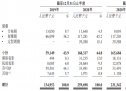

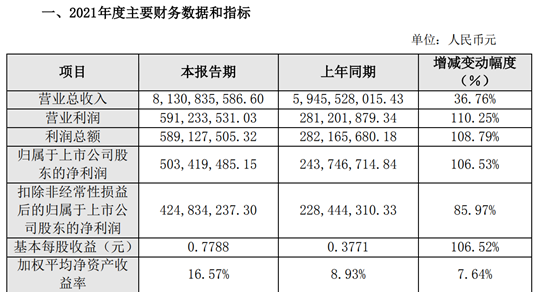

从财务角度来看,合盛硅业2021年归母净利润约为85亿至87亿,同比增长505.28%到519.52%,原因就是“工业硅、有机硅市场销售价格较去年同期明显增长,使得公司盈利水平同比显著提高。”

某券商电新行业分析师告诉21世纪经济报道记者,合盛硅业是国内硅材料的龙头,工业硅产能全球第一,有机硅产能全国第一,此次布局多晶硅属于向下游的一次延伸,“公司的成本优势也支持它可以向下游延伸,而且硅基新材料产业的发展空间更广阔。因此,我们认为合盛硅业在上游工业硅原料环节构筑的护城河将为其未来的成长持续提供动能,成长逻辑和周期因素有望迎来共振。”

产能过剩的危机与应对

根据硅业分会的统计,截止到2021年底,全国多晶硅生产企业共13~14家,总产能约58万吨。

据不完全统计,2021年至今,至少有12家光伏企业要新投、扩产多晶硅项目,总产能约209万吨。加上合盛硅业本次规划的20万吨,新增产能总规模将达到229万吨,而这些产能都将在2022年至2024年之间逐渐投产。

硅料产能扩张的背后或许是行业景气度的攀升,在过去一年多的时间里,硅料价格疯涨,相关企业利润暴增。

PVInfoLink最新统计(2022年2月10日)数据显示,多晶硅致密料为238元/公斤,而根据大全新能源2021年的半年报显示,硅料成本(含折旧)约为41.5元/公斤,利润之丰厚可见一斑。

“目前,主流厂家在2月份的报价基本在每公斤238-245元之间,短期内价格变化不会太大。”上述券商电信行业分析师告诉21世纪经济报道记者,按照目前的扩产计划来看,2022年底,全球硅料产能依旧将处于相对紧缺状态,“而且部分产能要到今年四季度才能体现,因此前三季度的硅料价格或有下降空间,但不可能出现跳水行情。极端情况下,即使价格降一半,硅料企业依旧有很多的利润空间。”

根据索比光伏网统计,到2022年底,国内多晶硅产能可达102万吨,但考虑到多数产能都是四季度投产,全年实际产出可能刚刚超过75万吨。再加上海外进口部分,总量在85万吨-88万吨之间,可满足近300GW光伏组件的需求。

龚吉平告诉21世纪经济报道记者,“多晶硅可能会在2023年出现短时的紧平衡错配,但长期来看,硅料产能依旧会被下游释放的需求消化掉。”

在他看来,即使硅料产能在明年上半年出现短期的供给过剩,但对合盛硅业没有影响,“我们第一期的多晶硅产能都是将来自己的组件、电池使用的,二期生产的产能才有可能面向市场,而那时候后续的下游需求会消化掉这部分产能。”

从目前的硅片订单来看,需求依然旺盛,硅片“赛道新玩家”双良节能(600481.SH)刚刚宣布,公司全资子公司双良硅材料(包头)有限公司(下称双良包头公司)与天合光能(688599.SH)签订一份长达三年的《单晶硅片采购框架合同》,预计将供应单晶硅片18.92亿片,销售金额总计为159.50亿元(含税)。

民生证券的研究报告指出,在现有的光伏装机基础上,预计2021年-2025年间光伏新增装机年均规模有望提升到100GW以上,2025年-2030年之间将有望达到170GW以上。

从国家政策上来看,“碳中和、碳达峰”是我国“十四五”污染防治攻坚战的主攻目标。发展光伏产业,是实现“双碳”的重要途径之一,预计“十四五”期间我国光伏装机规模的快速增长将持续拉动对上游多晶硅的需求。

近日,国家发展改革委、国家能源局发布《关于完善能源绿色低碳转型体制机制和政策措施的意见》,推动“以沙漠、戈壁、荒漠地区为重点,加快推进大型风电、光伏发电基地建设”,同时“鼓励利用农村地区适宜分散开发风电、光伏发电的土地”。

那么,作为多晶硅赛道的新入局者,合盛硅业又如何与老牌硅料龙头们抗衡呢?

“目前,自备电厂是我们工业硅在行业内的最大竞争优势,而电力占多晶硅成本的30%以上。”龚吉平告诉21世纪经济报道记者,在自建电站消化产能之后,“20万吨高纯多晶硅项目”未来在市场上的竞争优势是成本优势,硅基新材料产业一体化项目布局实现后,“光伏电站加自备火电厂将可以满足自身用电需求,实现电力自给,与同行相比将具备明显的成本优势。同时,工业硅及多晶硅完备的产业链具备协同效应,提升产业链流通环节效率,一定程度上继续降低成本。”

热门资讯

-

合盛硅业175亿投多晶硅项目 不惧“产能过剩” 拟以成本优势抢市场

-

经济日报:规范房地产中介服务为什么难

-

股价“三连板”系“酒企借壳”? 贵绳股份称“确无此事”

-

奥特佳“萝卜章”事件余波难平终卖身 长安集团“客户变老板”

-

控股股东股权二次流拍 无视利空*ST澄星7连板

-

NASA公布X射线“眼睛”探得的首批照片

-

叮咚买菜2021年营收同比增长77.5%

-

估值修复!医药股全线反弹,不过机构却出逃这些公司

-

金科股份启动2022年首期15亿元公司债发行

-

华润置地1月合同销售152.6亿元 同比减少37%

-

缩编“瘦身” 河南建业仍面流动性大考

-

金辉控股1月合约销售43.2亿元 同比降44.69%

-

追查个人收款码数据,数额大还要补税?微信支付回应:谣言

-

2021年度个税汇算3月开始,今起可提前预约办税

-

2022年1月份CPI将公布,涨幅或继续回落

-

艾德生物:公司拟回购不超过210.53万股公司股份

-

方大股份将于2月18日解禁2744.54万股

-

公布重大利好!市场却不买账,捷成股份18亿元大单收关注函

-

镁价上涨促产品量价齐升 云海金属一季度净利预计同比最高增长390.52%

-

实探海花岛:未看到拆除迹象,房价几近腰斩

-

多次提高报价后,皇冠集团接受黑石集团89亿澳元收购协议

-

远洋资本发起设立 6 亿美元地产特殊机会基金

-

中国电信将于2月21日解禁9.86亿股

-

淮北矿业将于2月21日解禁15.22亿股

-

福能东方将于2月18日解禁1311.48万股

-

洛阳玻璃将于2月18日解禁8390.48万股

-

业绩快报:捷顺科技全年净利1.69亿 同比增长5.57%

-

昇辉科技控股子公司氢燃料电池发动机适配车型进入工信部推荐目录

-

伟思医疗:股东拟减持不超过3.96%的股份

-

金地集团:预计2021年净利润同比降8.99%

-

荣盛发展:庄青峰辞任董事、副总裁等职

-

广州保障性租赁住房认定:租金要低于同地段同品质市场价

-

价格腰斩!车厘子价格为何大起大落?业内人士说......

-

捷成股份拿下腾讯18亿影视版权订单,深交所要求说明独家性

-

我国科学家基于冷却工程实现高质量环保ZnSeTe基量子点

-

二手新能源车成“烫手山芋”,买卖难困局怎么破?

-

宁德时代董事长曾毓群回应热点问题,20个问答实录来了!

-

业绩快报:中建环能全年净利1.8亿 同比增长6.13%

-

太龙股份将于2月18日解禁2122.28万股

-

业绩快报:美瑞新材全年净利1.19亿 同比增长16.22%

-

旅游酒店板块全线下挫 华天酒店逆势上涨3%

-

先锋电子:发布股东减持计划

-

开元名都大酒店、榕港万怡酒店招人→

-

@用人单位、求职者,这场网络招聘会已启动!速来报名

-

蔚来汽车回应旗下公司注销:未曾实际经营,对业务没有影响

-

方便两地市民通勤!2月15日晚高峰轨交11号线兆丰路站将增加区间公交

-

封面有数丨元宵节组合装汤圆受热捧,四川人爱买无糖、糖醇等健康汤圆

-

银保监会:地方金融监管部门可对融资租赁公司开展差异化监管

-

投保重疾险半年后因“未如实告知”被拒保,法院判合同有效

-

业绩快报:金地集团全年净利94.63亿 同比下降8.99%

-

业绩快报:交建股份全年净利1.5亿 同比增长17.92%

-

业绩快报:中原传媒全年净利9.63亿 同比增长3.81%

-

业绩快报:上机数控全年净利16.37亿 同比增长208.01%

-

业绩快报:漫步者全年净利3.15亿 同比增长14.18%

-

业绩快报:漫步者全年净利3.15亿 同比增长14.18%

-

三部委联合提醒告诫部分铁矿石贸易企业:不得恶意炒作、囤积居奇、哄抬价格

-

三部门召开“提醒告诫专题会议”,铁矿石跌停

-

2022年底前实现不动产登记涉税业务全流程信息实时共享

-

蔚来:今年供应链仍影响交付量,4月推ES7对标宝马X5L

-

秦洪看盘|资金回流新兴产业,赛道股卷土重来

-

人类首次商业太空行走!SpaceX联合亿万富翁推北极星计划

-

资源量超百万吨!中科院科学家在喜马拉雅发现超大型锂矿

-

合盛硅业子公司对外投资 拟175亿元投建多晶硅项目

-

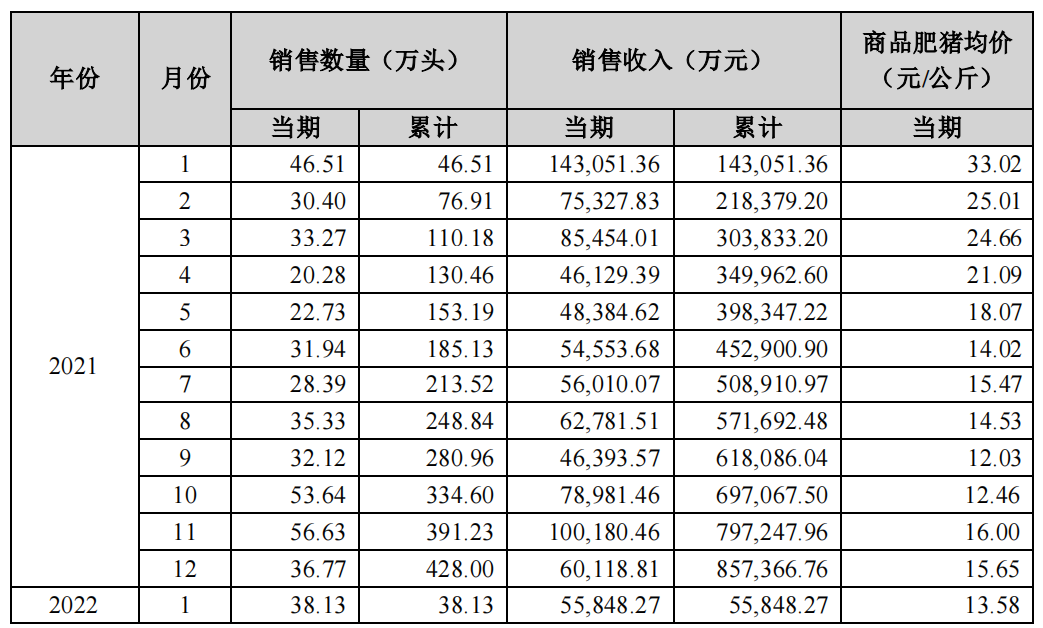

天邦股份1月销售商品猪38.13万头 销售收入环比下降7.1%

-

龙佰集团锂离子电池材料产业化项目一期建成 打造新利润增长点?

-

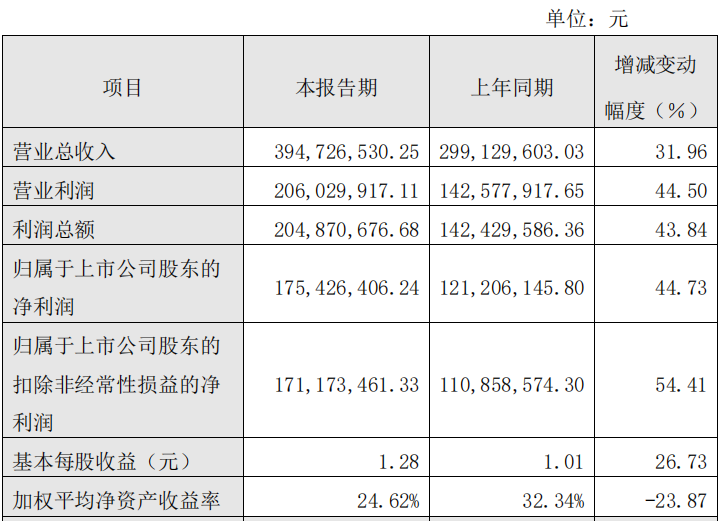

世茂能源发布2021年度业绩快报 实现营业总收入3.95亿元

-

重庆银行发布稳股措施公告 12人拟自有资金增持股份

-

中颖电子发布生产经营影响 产品或因供应商延期复工短期迟滞

-

雪松控股被曝陷理财兑付危机 旗下两子公司单日跌超5%

-

奥特佳发布股票停牌公告 与长安汽车签股份转让意向协议

-

茅台生肖酒的量价曲线背后

-

QCY T17S获得全球科技媒体推荐奖,想听好声音,就选T17S

-

茅台董事长:把“美”作为营销核心理念,以美的产品喝出愉悦来

-

商务部:今年1月全国实际使用外资同比增长11.6%

-

三部门提醒告诫部分铁矿石贸易企业:不得编造虚假价格信息

-

巴菲特再现神操作:抢在微软前入股暴雪,增持雪佛龙减持医药

-

部分成交价打7折!2021年深圳二手房成交量创15年新低

-

宁组合和CRO助大盘反弹:创指涨逾3%,银行和煤炭股下挫

-

买全球、卖全球 连云港东海“点石成金”铺就“晶”彩富民路

-

中消协发布春节消费维权报告:新能源车高速充电难、电影票价再创新高成槽点

-

晶合集成科创板IPO恢复审核 主营12英寸晶圆代工业务

-

积极开拓国际市场 亚辉龙拿下日本超3亿元大单

-

北京鸣医智造丁阳:大数据悄然到来,企业只有抓住时机才能快速发展

-

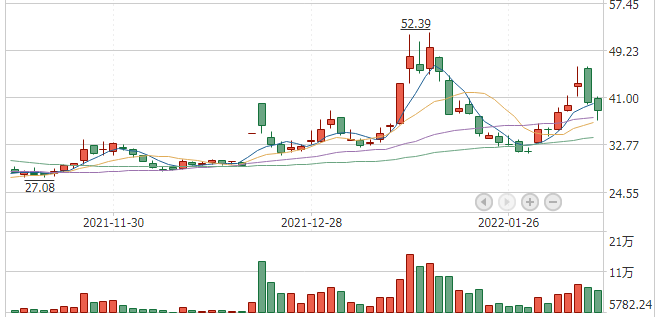

泰格医药再抛回购方案 拟自筹资金回购部分公司A股股份

-

睿创微纳拟发行可转债加码红外主业 募集资金总额不超16.4亿元

-

深度布局换电业务 协鑫能科拟年内投运超450座换电站

-

云海金属主营产品销售价格上涨 三机构抢筹买入1.36亿元

-

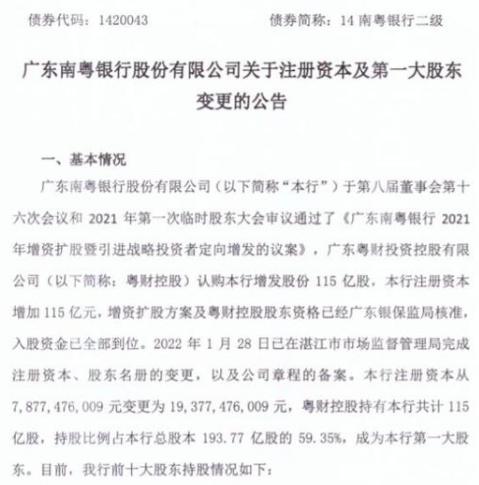

南粤银行增资扩股方案获批 115亿易主粤财控股落地

-

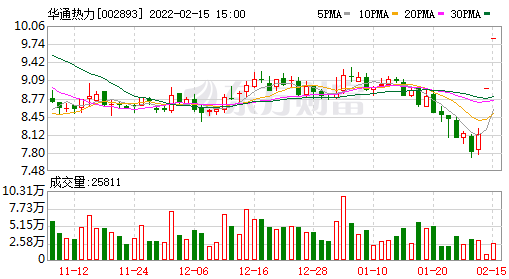

华通热力抛新一轮定增引北京国资 净利三年降45%拟卖壳

-

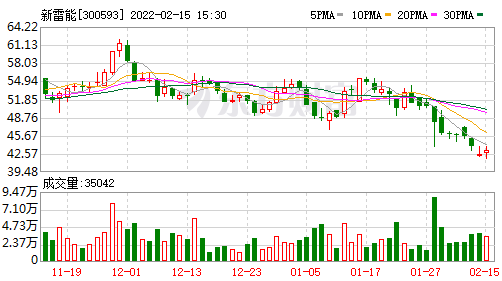

新雷能筹划大手笔再融资 近四年55份相关公告涉股东减持

-

伊利收购奶酪品牌百吉福 或改变国内奶酪市场竞争格局

-

科创板公司澜起科技2021年经营承压 应收账款激增2.4倍

-

威马汽车深陷“锁电门”事件 续航里程大缩水影响用车体验

-

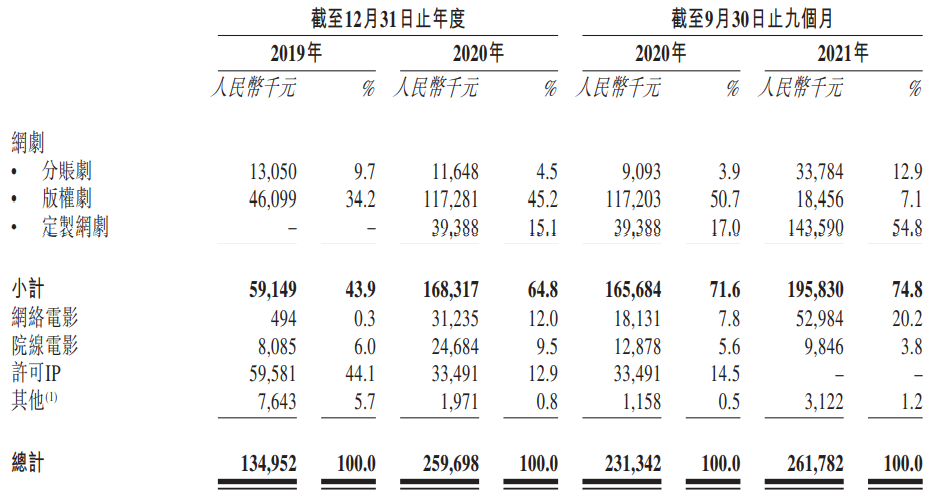

前五大客户占比达95.7% 耐看娱乐港交所递交招股说明书

-

田坤道生态五谷系列之玉米,粗粮界的大佬

-

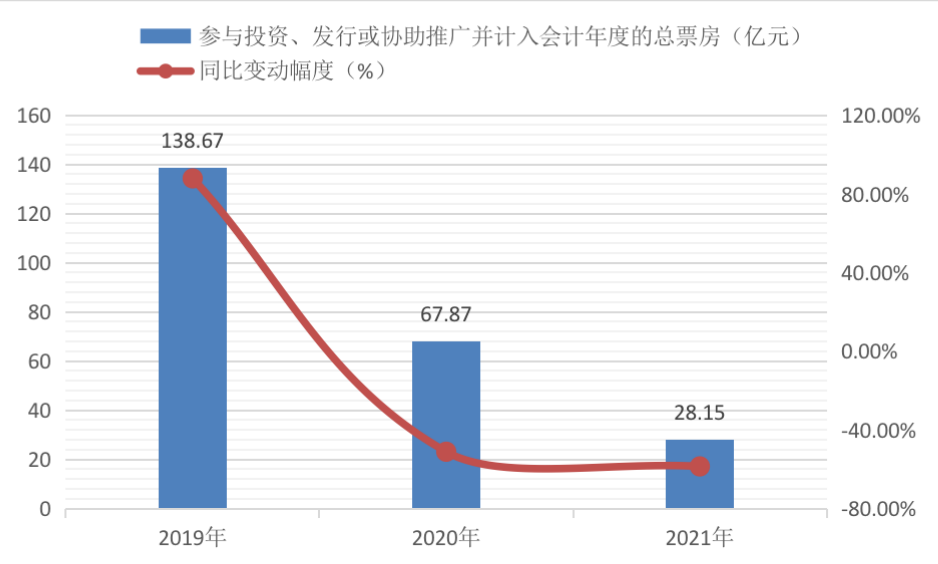

出售股权资产 光线传媒2021年总票房降约六成

-

创维电器创业板首发上市申请获受理 毛利率低于同行

-

君亭酒店拟收购标的资产溢价逾20倍 目标公司业绩均亏损

-

看灯谜猜车型,这三款十万级SUV:捷途X70PLUS、长安CS75PLUS、哈弗H6,你选谁?

-

烽火电子:发布股东增持计划