倍特药业IPO注册难度加大 巨额推广费成拦路虎?

2021-12-13 14:02:43 来源: 长江商报

问题一大堆的成都倍特药业股份有限公司(简称倍特药业)撞到枪口了,IPO注册难度加大。

12月6日,证监会官网披露,对处于注册阶段的倍特药业进行二次问询。

长江商报记者发现,A股市场实施注册制以来,在注册阶段进行二次问询的极为罕见。

倍特药业之所以被证监会“格外认真”对待,与其自身“劣迹斑斑”直接相关。

2017年以来,倍特药业业务推广费占比逐年增长,今年前三季度,预计业务推广费超过营业收入的50%,2017年至今年前三季度,合计达47.09亿元。

“两票制”实施后,推广费依旧有增无减,巨额推广费流向何处?证监会列举倍特药业的种种诡异,其中包括支付“点子费”虚开增值税发票。此前,公司一再声明无此事。

倍特药业究竟还有多少违法违规行为未被发现?

注册卡壳收购疑虑重重

倍特药业的IPO下半场,走得异常艰难,上市的难度逐步放大。

去年7月6日,倍特药业递交上市申请,拟在创业板挂牌上市。历经两轮问询,去年12月17日,公司上会审核获得通过。

五个月,倍特药业完成IPO过会,堪称高效,然而,过会至今已近一年时间,注册仍然遥遥无期。今年3月12日,公司提交注册申请,目前,注册卡壳了。

提交注册申请两日后,证监会便开始注册阶段第一轮问询,涉及收入、专利技术收购、销售费用、业绩趋势、历史沿革及实际控制人、业务形成过程及收购和关联资金拆借等。问题之一便是与收购宝鉴堂药业股权、购买四川升和药业14项药品技术有关。

招股书显示,2018年1月30日,倍特药业、四川升和药业共同出资设立宝鉴堂药业,注册资本1.83亿元,其中四川升和药业以房屋、机器设备、土地使用权等实物出资9321.62万元持股51%,倍特药业以货币出资8956.07万元持股49%。2个月后,倍特药业以9321.62万元收购宝鉴堂药业51%股权。2018年6月,宝鉴堂药业出资1.20亿元向四川升和药业购买14项药品技术。

上述动作存在不少异常。

公开信息显示,宝鉴堂药业注册地址位于成都市温江区成都海峡两岸科技产业开发园科林路西段66号,与四川升和药业海科制药分公司同一地址,双方共用过一个联系电话。

宝鉴堂药业在各类药业资源网站登记的信息显示,公司是由倍特药业收购四川升和药业海科制药分公司组建而成,生产地址为成都市温江区科林路66号,占地约106亩。

四川升和药业海科制药分公司成立于2008年7月1日,2019年9月29日注销。当年,其还被四川环保厅列为水环境重点排污单位。

对比招股书披露的内容与公开信息发现,2018年,四川升和药业海科制药分公司被宝鉴堂药业收购,但为何2019年还在经营?

收购药品技术方面,收购之后,2018年、2019年及2020年前三个月,标的资产营业收入分别为806.33万元、2328.61万元和563.21万元,远低于评估报告预测的收入。

证监会在问询中提及,分开收购四川升和药业所持宝鉴堂药业股份及14个药品批件的原因及合理性,是否存在其他利益安排、收购上述药品批件的原因及必要性、收购价格的公允性。证监会要求倍特药业结合上述药品批件的技术先进性、市场准入、市场前景、品牌及团队建设等情况,说明收购预测收入与实际收入存在较大差异的原因,是否存在过分夸大收入预测情况。

难以说清的巨额推广费

巨额推广费或是倍特药业本次注册的拦路虎。

招股书显示,2017年至2020年前三季度,倍特药业的销售费用分别为4.17亿元、13.87亿元、18.34亿元、14.84亿元,分别约占营业收入的37.03%、54.79%、56.67%、59.68%。

销售费用中,大头是业务推广费,分别为3.51亿元、12.75亿元、17.08亿元、13.75亿元,分别占同期销售费用的84.23%、91.92%、93.11%、92.65%,合计为47.09亿元。

与同业可比上市公司相比,倍特药业的销售模式不存在重大差异,但其销售费率超过行业水平。统计IFIND数据可知,2017年到2020年前三季度,化学制药全行业(申万一级)的销售费用与营收之比分别为19.69%、24.84%、25.83%和23.41%;而其中的化学原料药行业(申万二级)的该项数据分别仅为6.93%、9.28%、9.63%、8.20%。

与恒瑞医药、海思科等相比,行业销售费率均值分别为40.27%、53.56%、53.41%、52.98%,2018年以来基本稳定,且均低于倍特药业,而倍特药业逐年增长。

倍特药业的业务推广主要通过推广服务商来完成。巨额推广费的诡异之处在于,公司此前披露的招股书中,出现报告期前五大推广服务商,多家已经注销,多家刚刚注册就成为前五大推广服务商,多家参保人数仅为1人等异常情况。报告期150家推广服务商中,已注销的家数分别为78家、66家、34家、3家,注册时间较短即成为推广服务商的家数分别为91家、61家、64家、21家。

医药行业的商业贿赂是监管审核的重点,巨额推广费的流向,极有可能涉及贿赂。

公开消息称,曾有举报信称“倍特药业涉嫌虚开增值税专用发票用于骗取出口退税、抵扣税款发票。倍特药业曾以票面金额3%手续费向犯罪嫌疑人周某购买增值税普通发票,品名为广告推广费,倍特药业等9家公司共申报销售收入3412万元。”

对此,倍特药业及中介机构回复称,周某等人成立的资阳盐宸希文化传播有限公司等四家公司为公司2018年合作的市场推广服务公司。上述四家公司向公司开具了增值税普通发票用于报销业务推广费,公司不存在向其购买税票行为。

然而,今年12月6日,注册阶段二次问询,证监会抛出实锤,根据上述周某案一审刑事判决书,在无真实货物交易的情况下,周某等人成立的资阳盐宸希公司等五家公司以票面金额1.2%的手续费购买增值税专用发票,品名玉米,同时以票面金额3%的手续费向包括倍特药业在内的多家医药公司开具业务推广费发票,涉及倍特药业的金额为1092万元。

在鼎硕公司违法犯罪案件中,倍特药业也卷入其中。法院判决书亦显示,鼎硕公司采用模板、虚构会议等方式编制虚假推广资料为20家药厂开具增值税普通发票共计908份,其中,涉及倍特药业400余份3600万元。

对此,倍特药业曾在回复时“喊冤”,称自己是受害者。

而上述周某案似可印证了倍特药业说谎、存在虚开增值税发票的行为。

证监会要求倍特药业说明支付鼎硕公司“点子费”、余款由公司向第三方个人支付是否属实、是否存在同相关推广公司合谋从事虚假学术推广进而虚开增值税发票的主观故意、公司业务推广费是否存在商业贿赂情形等。

事实上,倍特药业的学术推广费之高也令人意外。

以去年前三季度为例,疫情影响之下,倍特药业采用网络视频方式开学术推广会议,单场会议的费用高达8.99万元,这样的会议,前三季度开了3757场。2019年全年,公司进行学术推广开展的科室会、学术会合计28474场,平均一天开79场会。

实控人资本“原罪”遭追溯

倍特药业的本次IPO,证监会还罕见地追溯实控人苏忠海的“第一桶金”。

在资本市场上,苏忠海的名字并不陌生。9年前,A股知名公司沃森生物的一场资产收购,让苏忠海“名声大噪”,也让沃森生物深陷质疑之中。

根据招股书,苏忠海出生于1973年5月,全资持股的成都镇泰投资有限公司(简称“成都镇泰”)持股四川方向97%,四川方向持有倍特药业77.72%股权。苏忠海间接持有倍特药业75.39%的股份,成为倍特药业的实际控制人。苏忠海之配偶吴亚伟直接持有倍特药业4.10%股权,因此,苏忠海夫妇合计持有倍特药业79.49%股权。

苏忠海是如何发家的呢?证监会本次追问,涉及到苏忠海与沃森生物之间奇怪的资本腾挪。

2012年9月,沃森生物以5.29亿元价格收购河北省大安制药有限公司(简称“大安制药”)55%股权,交易对方为苏忠海控制的四川方向和成都镇泰。

2013年6月,沃森生物又出资3.37亿元向石家庄瑞聚全医药技术咨询有限公司(简称“瑞聚全医药”)收购大安制药35%股权。瑞聚全医药成立于2012年5月,注册资本100万元,法定代表人为苏忠海。

两次合计耗资8.66亿元收购大安制药90%股权,实际交易对方只有一个,那就是苏忠海。

蹊跷之处在于,大安制药的股权也是苏忠海刚刚收购而来。2012年1月,恒达汽车转出25%股权给四川方向。5月,彼岸科贸所持10%股权再转予四川方向,7月,河北医科大学科技总公司分别向成都镇泰、成都煌基商贸有限公司(简称“煌基商贸”)转让所持全部股份。煌基商贸的实际控制人也为苏忠海。

收购之后,2012年8月28日,也就是转给给沃森生物前夜,苏忠海推动股东向大安制药增资1.23亿元。正是这次增资,使得沃森生物在收购之时,大安制药估值大增。苏忠海借此大赚约7亿元。

收购大安制药,沃森生物是吃了亏的。2012年、2013年,大安制药连续亏损。2014年,沃森生物将大安制药46%股权以6.348亿元价格转让给杜江涛,杜江涛则转手卖给旗下上市公司博晖创新。

2016年12月,沃森生物又将大安制药31.65%股权作价4.527亿元转让给杜江涛。两次交易,转让77.65%股权,收回资金约10.88亿元。

但是,由于大安制药交易未达预期,2017年、2018年,沃森生物相继赔付4.31亿元、0.76亿元,合计为5.07亿元。这也是2017年沃森生物亏损的主要原因。

2019年,沃森生物将剩下的大安制药14%股权转让给博晖创新,抵偿应赔付的款项。

对于大安制药,苏忠海为何刚刚接手就转卖?沃森生物为何要“舍命陪君子”?这些蹊跷之处,时隔9年之后,证监会再度溯源追问。(记者 魏度)

热门资讯

-

倍特药业IPO注册难度加大 巨额推广费成拦路虎?

-

氧笙记:精益求精打磨匠心臻品

-

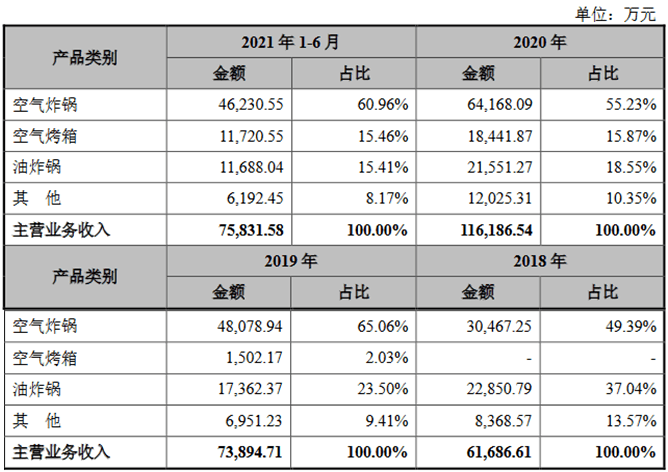

比依电器频繁向关联方拆借资金 汇兑损益大幅波动

-

打造成中国最大香料交易市场!玉林国际香料交易市场盛大开业

-

2021碧桂园「美好生活节」热力启幕,解锁美好生活的N种形态

-

张亮麻辣烫远程服务加盟店,共建总部-门店紧密连接

-

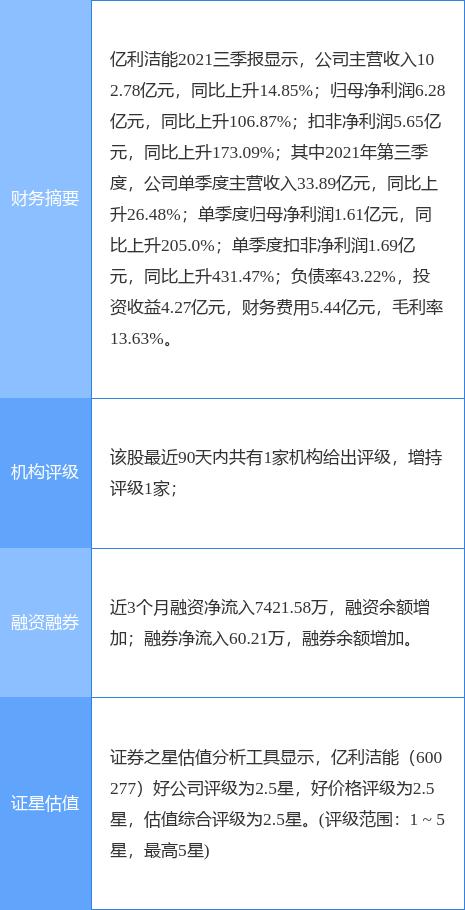

亿利洁能发布公告 控股股东亿利集团拟协议转让约3.98亿股

-

院士领衔报告,2021陶瓷基复合材料应用技术峰会圆满落幕

-

交通运输部答澎湃:推进冷链运输管理一体化,强化全过程监测

-

世茂集团股债双跌:“内部正了解情况,积极与投资人沟通”

-

商务部:鼓励第三方社会化冷链物流企业发展

-

商汤科技:延迟全球发售及上市,申请股款不计利息悉数退还

-

元旦放假通知来了:放假3天,不调休!但有个更重要的提醒→

-

晶科能源与国家电网辽宁综合能源公司达成战略合作

-

丰台南中轴国际文化科技园揭牌成立

-

教育部发布教材遴选工作通知 重点申报服务家政等专业

-

捷途汽车“双十二”电商节怎么玩?看完这篇就够了

-

黄琛:一丝一厘惠雪域民生

-

云南红河县农产品入“沪” 兴了产业富了农

-

国家发改委:2025年建成全国冷链食品追溯管理平台

-

【巩固拓展脱贫攻坚成果】青海全力筑牢返贫底线

-

财政政策要精准提升效能

-

以“红绿灯”支持引导资本规范健康发展

-

旗帜奶粉好品质看得见,护航宝宝健康成长

-

两款适合家用的10万级SUV推荐 捷途X90 PLUS和吉利豪越怎么选?

-

晶科能源营收351亿,荣登2021《财富》中国500强榜单!

-

持续发力数字科技 榕树贷款推动金融数字化转型

-

不节食不运动能减肥吗?有好的方法推荐吗?

-

十大券商看后市|跨年行情继续,看好“稳增长”交易主线

-

就业稳,暖人心

-

市财政局系统推进部分市级事业单位办公用房集中统一管理工作

-

康养、居安、食惠!徐汇凌云街道15分钟“敬老服务圈” 这样打造

-

东方快评丨知网为何只道歉不谈"钱"?

-

京城股份发布股票交易异动公告 否认涉氢被质疑“过河拆桥”

-

洋河股份前三季投资收益达7.63亿元 营收规模或被超越

-

中嘉博创遭资本轮流坐庄 吴鹰成公司实控人

-

员工持股计划夭折 中顺洁柔股价飙涨业绩下滑

-

宗馥莉磨砺17年接棒娃娃哈 难跨品牌老化等难关

-

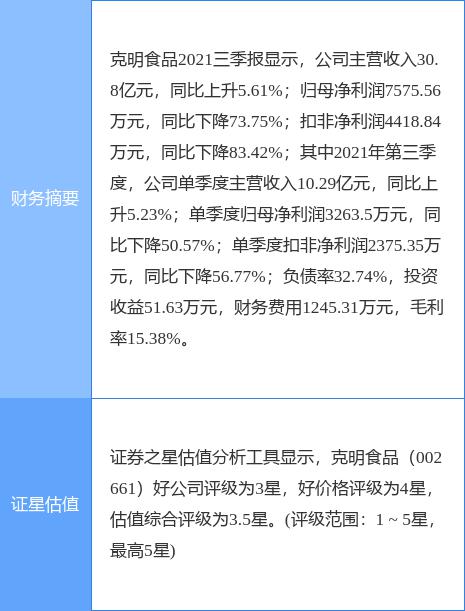

克明食品定增议案终止 前三季净利润大跌73%

-

控制量子计算的新超冷微波源研发成功:可增处理器量子比特数

-

奥密克戎毒株或削弱疫苗保护作用,需要加强针增加保护

-

经济日报:以“红绿灯”支持引导资本规范健康发展

-

新冠病毒逃避免疫系统关键机制揭示:携带抑制人类免疫基因

-

聚焦小品种、带量采购,三明采购联盟如何减轻群众用药负担?

-

读者冒雨打卡上海书城 后会有期!2023年再聚

-

2022年度个税抵扣开始确认,年终奖纳税方式将有新变化

-

经济日报调查煤炭问题:去煤不可太急,能源转型不能冒进

-

风再起时|专访杨国华:开放和法治是经济发展社会进步的必要条件

-

兼具稳健性、长期性、普惠性,首批养老理财产品“试水”

-

全国碳市场首个履约期临近 国内最大二氧化碳捕集项目即将开工

-

旅游市场逐渐趋于年轻化 酒店引入剧本杀

-

国办:建立健全进口冻品集中监管制

-

风再起时|中国入世20年:金融服务的开放与监管

-

风再起时|专访屠新泉:美国对中国的依赖超出了美国的预期

-

CNN关注人民币今年表现优于美元:升值已超8%,升值幅度全球最高

-

岁月如金 安酒依旧——贵州安酒隆重举行建厂70周年庆典

-

招行、工行暂停智能投顾购买功能,发生了什么?

-

风再起时|中国入世20年:从规则使用者到规则贡献者

-

1-11月成都实现电商交易额22409.60亿元,同比增长8.66%

-

百度CTO王海峰:随着AI与产业的深度融合,人才短缺将是一个长期挑战

-

KPL封面观察|深圳DYG不敌XYG止步八强 一老四新模式导致新人缺乏危机感

-

三亚七八月酒店民宿退订超千件,退房周期缩短至3个工作日

-

推进普职融合高质量发展,第一高中教育(FHS.US)探索新实践

-

宗馥莉“上位”娃哈哈总经理,家族企业二代们究竟如何接班?

-

中国科协:欢迎台湾专家对祖国科技发展建言献策

-

网红主播雪梨淘宝店铺商品已下架,此前因偷逃税被罚

-

市场需求持续提高,第一高中教育集团(FHS.US)业务规模进一步扩张

-

今年我国广告市场规模预计突破万亿大关

-

连平:中国资本市场目前估值比较合理,美股应该考虑风险问题

-

李扬:预计物价变动不会成为引致明年宏观调控政策变化的主因

-

戴相龙:我国不存在美国2007年出现次贷危机的形成机制

-

风再起时|陆克文:WTO亟须针对数字贸易作出变革

-

广西崇左幼专上千毕业生被开电子账户,信息是如何泄露的?

-

“元宇宙”刷屏!有人10天收入160万元,是风口还是虎口?

-

货币超量发行下让“宇宙”也不得安静了

-

经济日报金观平:物价不具备大幅上涨基础

-

“入世”二十年,中国与世界是“典型的双赢”

-

重磅!深圳定义未来携手龙帆传媒集团助力品牌加速抢滩下沉市场

-

风再起时|刘世锦:实现共同富裕要优先提升低收入人群的人力资本

-

国内第二台“华龙一号”首达临界状态,向建成投产迈重要一步

-

南大从武大成建制挖人?当事学者回应:正常人才流动,不需过度解读

-

科兴公司:已成功分离奥密克戎变异株并完成基因测序

-

贵州安酒芳华七十载,讲究酱酒擘画新蓝图

-

跨越70年 安酒书写下中国酱酒的讲究样本

-

博主拿试吃当午饭引争议,盒马:试吃不会取消,祝吃得开心

-

韩正:推动海南自由贸易港建设不断取得新进展

-

欧拉汽车被指“偷换芯片”冤吗?车主称补偿方案避重就轻

-

川渝藏“朋友圈”越来越紧密,三地国家级经开区携手共谋协同发展

-

北向资金单周净流入488亿元,创历史新高

-

明年经济怎么稳,领会这5个“正确认识”很重要

-

原中国银监会辽宁监管局党委书记、局长李林接受纪律审查和监察调查

-

明年适合买房吗?中央经济工作会议定调2022楼市

-

一周记 | 从江阴街上看出去……

-

112个世贸组织成员就投资便利化谈判发布联合声明

-

商务部:112个世贸组织成员就投资便利化谈判发布联合声明

-

2022楼市定调,明年适合买房吗?

-

钟南山谈新冠变异毒株奥密克戎:仍需更多研究

-

韩文秀解读中央经济工作会议:积极扩大有效投资,适度超前建设基础设施

-

茅台集团赴五粮液考察交流:坚持同心同向,优化宏观政策研究

-

银保监会公开15个重大违法违规股东