满足老年人多样化需求 老年人健康险产品亟待扩充

2021-11-25 08:52:24 来源: 北京商报

作为共同富裕的重要一环,养老早被决策层列入顶层设计,推进第三支柱养老金体系、构建多层次养老保险体系建设时不我待。11月24日,《中共中央 国务院关于加强新时代老龄工作的意见》(以下简称《意见》)指出,促进和规范发展第三支柱养老保险、积极探索建立适合我国国情的长期护理保险制度、鼓励商业保险机构开发老年人健康保险产品。当前老年群体保障需求巨大,且老年保险尚属蓝海,《意见》为保险业的发展亮起“明灯”,下一步保险业将如何更好地赋能老年群体值得期待。

第三支柱养老未来可堪大用

《意见》明确完善多层次养老保障体系,大力发展企业(职业)年金,促进和规范发展第三支柱养老保险。

“最美不过夕阳红”,解决养老难题首先需要考量“钱从哪来”。为此,我国早已启动养老三支柱模式。第一支柱为基本养老保险,第二支柱为企业补充养老保险(即企业年金)和职业年金,第三支柱为个人储蓄型养老保险及商业保险。

但是相较于第一支柱,二三支柱发展较为缓慢。近年来,金融监管部门也在稳步推进养老金融改革,支持金融机构创新产品服务供给,引导全行业开展一些有益探索。如2021年6月1日,由中国人寿、太平人寿、新华人寿等6家人身险公司在浙江省(含宁波市)和重庆市开展了专属商业养老保险试点。

那么,目前全国范围内的第三支柱养老保险产业发展情况如何?北京联合大学管理学院金融系教师杨泽云分析表示,第三支柱的个税递延型商业养老保险自2018年5月开始启动试点,到2019年年底,仅有4.7万人参保,2019年保费收入也只有2.45亿元。目前,第三支柱的商业养老保险发展严重不足,但未来的发展潜力巨大。

杨泽云指出,国际经验表明,第三支柱商业养老保险是应对人口老龄化、加强养老保障的重要手段和形式。

商业保险公司发展第三支柱养老保险产品应该从何处着手?杨泽云建议称,首先是开发设计差异化的商业养老保险产品。人所处生命周期不同,对于商业养老保险的需求不同,应根据客户需求开发设计不同的产品。其次,要控制风险,加强信息披露。商业养老保险的资金周期较长,面临较大的风险。而养老需求的特殊性使得其资金不能有较大的波动。因此,资金管理需要在控制风险的基础上追求收益,同时也要做好信息披露。

老年人健康险产品亟待扩充

对于发展适老相关产业,《意见》指出,鼓励商业保险机构在风险可控和商业可持续的前提下,开发老年人健康保险产品。

事实上,近年来,银保监会鼓励保险机构发展各类老年人保险产品,丰富老年人可选择的商业保险品种,充分发挥商业保险在社会保障体系中的重要作用。

数据显示,目前可供老年人选择的保险产品已超过1000个,基本涵盖了老年人最为关注的疾病险、医疗险、意外险、养老险等产品。截至今年10月,已上线25款投保年龄超过70岁的费率可调长期医疗险产品。

不过,与我国规模庞大的老年人口相比,保险覆盖率仍需进一步提升。截至目前,全国有1.07亿60岁及以上老年人持有商业保险保单,老年人商业保险渗透率(购买商业保险的人数/人口总数)为41%。

首都经贸大学保险系副主任李文中分析指出,目前商业保险机构推出的健康保险产品在市场上受欢迎程度较低,造成这种情况的主要原因是消费者认为产品定价偏高。而带有普惠性和政策性的健康险产品,由于逆选择风险,亦使人担忧制度的可持续性。对此,李文中表示,老年人健康保险未来的发展路径应该是主要为老年人提供各种健康服务,同时提供适度可控的健康风险保障。

老年人健康保险产品对于我国未来养老工作的推进有什么意义?李文中表示,对于老年人而言,保证生活质量仅仅有养老金是不够的,他们身体机能衰退导致对健康风险保障需求和健康服务需求非常大。因此,促进和实现医养结合对养老工作具有重要意义。

长护险更健全的多元筹资机制将至

《意见》指出,稳妥推进长期护理保险制度试点,加大探索力度,完善现有试点,积极探索建立适合我国国情的长期护理保险制度。

长期护理保险主要是为被保险人在丧失日常生活能力,年老患病或身故时,侧重于提供护理保障和经济补偿,目前我国的护理保险也有了社保型的护理保险制度、商业性护理保险两大类。

针对长期护理保险,国家多次出台政策大力支持商业保险公司参与,目前绝大部分试点城市的长护险项目都是商业保险公司承办。但目前长护险服务水平有待提高,护理服务需求与供给不对称,庞大的老年人健康、医疗和护理服务需求给现行的康养体系带来严重挑战等问题。

清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生表示,目前护理保险加失能保险保费占比不到2%,从商业健康险来看,长护险目前还未完全发挥成效。

数据显示,预测2020年中国失能/半失能老年人口数量为4250万人,占比为17%。而预测2030年、2050年中国失能/半失能老年人口数量分别为6290万人和9600万人,占比分别为17%、20%。

在上海对外经贸大学保险系主任郭振华看来,对于长护险来说,随着失能老人逐渐增加,而长护险及长护险配套体系可以解决该问题,这使得长护险的政策需求大大增加。

同时他补充道:“长护险面临消费者需求疲弱的问题,在进入护理状态之前,目前公众认为对护理需求的概率较小,而需要护理的人群集中在老年群体,但是对于消费者来说,让消费者提前买一个长护险来预防老年之后的失能风险问题,显然需求量不足。”

郭振华还表示,很多地方用社会保障的资金来实行长护险制度,但因为资金有限,其待遇和水平会相对低一些,范围有待进一步扩大。

北京商报记者获悉,一地正在为此课题探索新的可行办法。与国内其他城市“长护险”筹资主要依赖医保基金和财政补助的做法不同,南宁市着眼于将长护险打造为稳定可持续的独立险种,在全国率先实行独立筹资,保费由单位和个人同等比例分担。

朱俊生认为,期待接下来商业保险公司“两条腿走路”,一方面是参与社会性的长护险,提供一些经办服务,另外一方面是开发商业性的长护险,为老人提供更多的护理服务并为其买单。(记者 陈婷婷 胡永新 实习记者 李秀梅)

热门资讯

-

满足老年人多样化需求 老年人健康险产品亟待扩充

-

工银理财等披露信息 首批试点养老理财产品已报备

-

国务院加强新时代老龄工作 “夕阳红”引爆哪些朝阳产业?

-

北京市发布建设规划 2025年建成北京国际科技创新中心

-

提前达到设计产量峰值!“深海一号”大气田日产量达千万方

-

奋斗的人民,奋进的中国!百幅网络正能量图片展播投票

-

入局·元宇宙丨国研新经济专家朱克力:元宇宙在爆炸,你的风口,他的泡沫

-

封面有数丨寒潮拉动火锅、烤肉消费,可折叠暖脚神器受职场人士青睐

-

1至10月四川实现网络交易额33162.9亿元,同比增长13.9%

-

市住建委、市房管局等部门结合办理工作大力推进民心工程

-

海力风电上市首日收涨175%,海上风电抢装潮或提振业绩

-

包皮过长容易引发各种男科疾病,让爱廷玖达泊西汀唤醒持久时刻

-

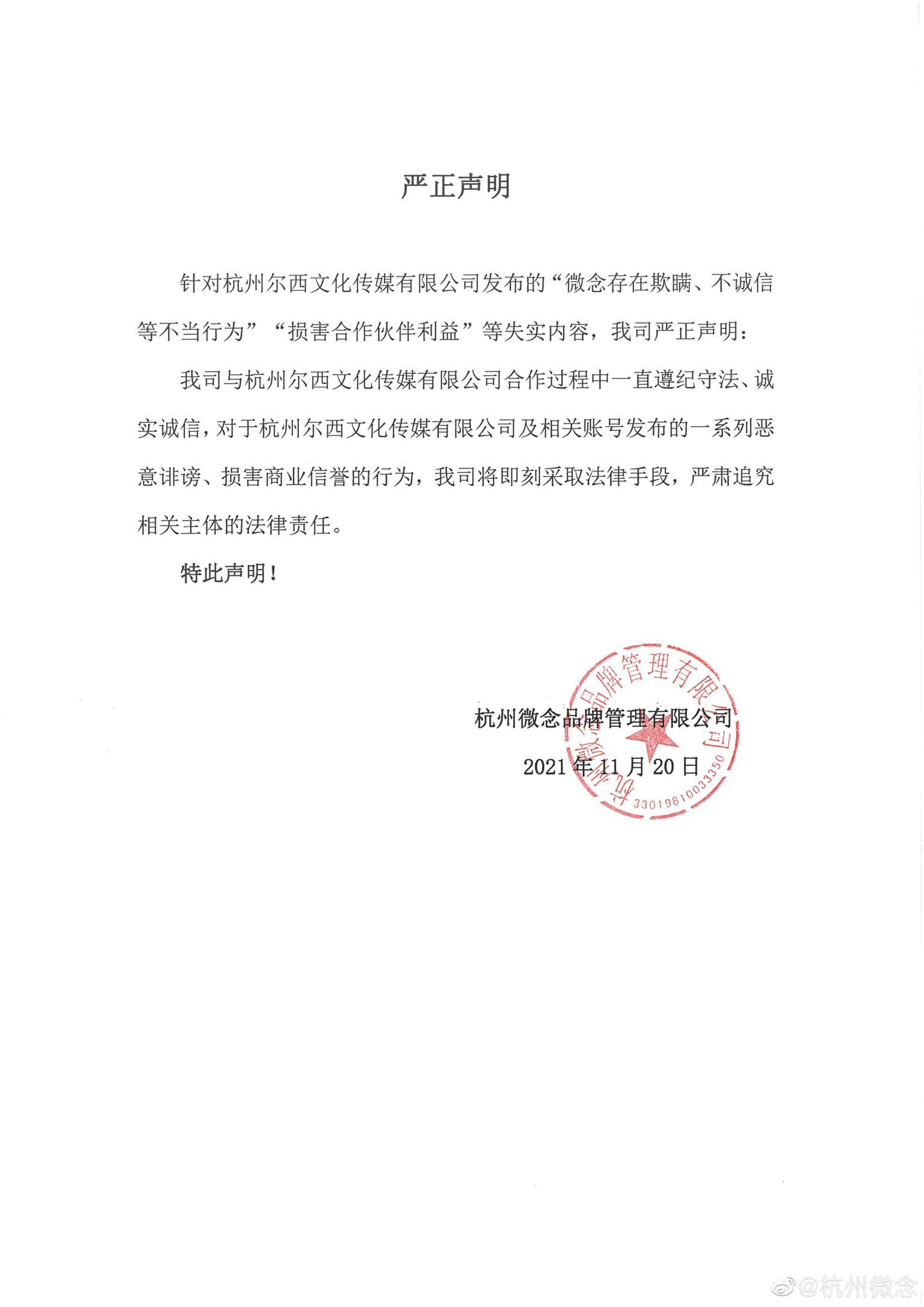

微念回应:将采取法律手段追究尔西不实言论相关责任

-

网传腾讯旗下APP将暂停更新 官方回应:正配合监管升级保护措施

-

国际资管机构:密切关注中国房地产板块投资机会

-

内蒙古:为大半个中国“雪中送炭”

-

工信部对腾讯采取过渡性的行政指导措施

-

感受中国发展 创造更大共赢

-

微博:充当兼职水军非法盈利,2866个账号被阶段性禁言

-

商务部:扩大先进技术、重要设备等进口,鼓励优质消费品进口

-

今年房价出现“倒V型”走势,明年会变涨吗?专家解读

-

康巴赫蜂窝锅,让您摆脱油烟困扰,享轻松烹饪生活

-

荣宝斋画院年末压轴大展—“郭德亮80岁艺术回顾展”隆重举行

-

车圈大事,采用“极简美学”设计语言的金刚炮亮相广州车展

-

不良贷款包含哪三类?产生的原因是什么?

-

多元金融是干什么的?主要包含哪些类型?

-

北交所基金销售情况怎么样?配售比例是多少?

-

存在欺瞒、不诚信等不正当行为?微念回应:内容失实,将采取法律手段

-

保险公司理赔不合理如何申诉?影响理赔的因素有哪些?

-

维修基金发票丢了怎么补?影响过户吗?

-

冬季养生吃什么好?三大要点助你度过寒冬!

-

拜登叫板OPEC+产油国,联合多国释放战略石油储备压油价

-

中消领航教育获得信查查示范单位称号

-

拉夏贝尔被债权人申请破产清算 现阶段仍存较大债务负担

-

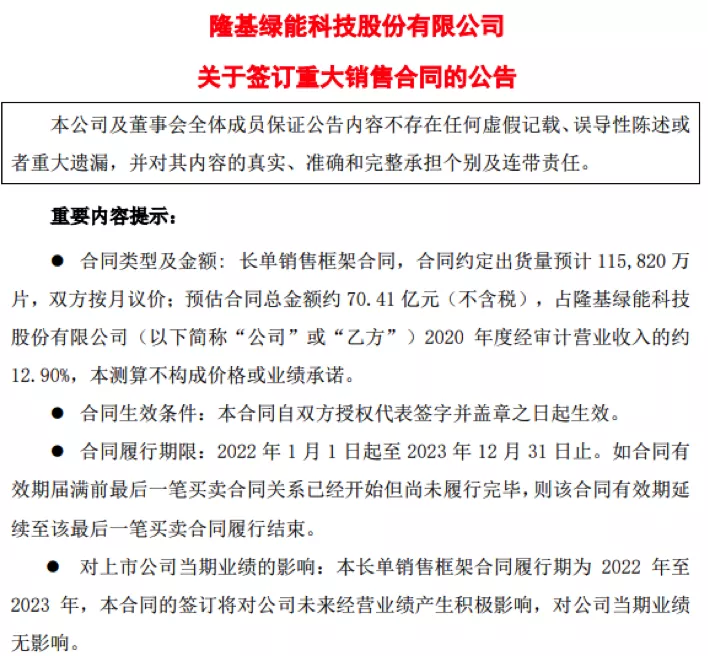

隆基股份发布公告 与一道新能源签硅片销售框架合同

-

美的集团拟通过全资子公司全面收购KUKA股权

-

腾讯“黎明计划”官方回应,别再被这些谣言带节奏了!

-

根源堂打造头皮健康行业新标准,引领大健康产业潮流趋势

-

快乐又温馨,长宁新华路街道为老人们举行“公益购物节”

-

枫林路真的有枫林 上海热门“枫”景地大集锦

-

早资道 | 小米回应元宇宙布局;抖音获批省级互联网投资者教育基地

-

达达集团第三季度总营收17亿元,同比增长86%

-

感恩长情陪伴,冰雪时光特惠周边限时发售

-

贵州中安:走出教学舒适圈 开拓教育新思路

-

技改创新 金星啤酒传承匠心出精品

-

住房租金显著上涨 北京市明确价格干预措施

-

MobTech 2021中国商业地产论坛圆满落幕,绿城商业蔡峥等纵论行业新发展

-

翌生美山香圆颗粒给儿童咽炎、扁桃体炎带上“紧箍咒”!

-

蜂亿健品牌刁良艳:精品与人品同在

-

金山加强共有产权保障住房供后管理

-

年内532家上市公司接受机构调研 跨年配置偏向均衡

-

A股市场掀“独董辞职”潮 年内154家A股上市公司拟购董责险

-

海马汽车发布公告 宣布完成水制氢与高压加氢项目

-

中文在线回复深交所关注函 基本面未发生重大变化

-

织牢基本民生兜底保障网

-

市财政局顺利完成高新技术企业入库培育政策支持工作

-

2021冬七彩云南物产节300余款云南特色产品走进静安

-

嘉定区政府合作交流办调研组赴云南省楚雄州考察对接沪滇协作项目

-

东方快评丨格力取消所有加班 给制造业带了好头

-

明星注重社会价值 "艺术之树"才会常青

-

九洲药业发布公告 拟与泰华投资签股权转让协议

-

露笑科技发布A股股票发行预案 拟定增募资不超29亿元

-

中青宝披露股权激励计划 所设指标合理性存疑

-

恩捷股份披露A股股票发行预案 拟定增扩产加码隔离膜项目

-

景津环保发布公告 拟12.8亿元投建高性能过滤系统项目

-

协鑫能科布局乘用车换电领域 与轻橙时代签合作协议

-

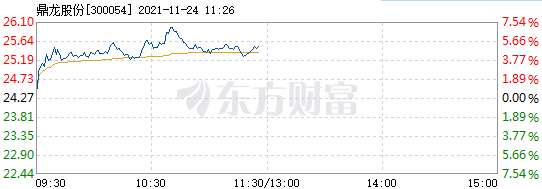

子公司引建信信托入股 鼎龙股份前三季实现营收1.93亿元

-

创业环保宣布新一轮定增募资 拟投用污水处理项目建设

-

“亲人节”五十六场活动近十万人参与 北京人寿开启“新三年”规划

-

首届中国农产品加工产业发展高峰论坛暨博览会将在山东济南举行

-

母婴级别座驾有多严格?深度解读捷途X70诸葛母婴级健康座舱

-

多省份加快出台三孩配套政策 10天育儿假是标配

-

新期许新技术新“玩法” 第五届中阿博览会展览展示亮点频现

-

童瞳眼科到郑州市实验小学开展视力筛查

-

永樂2021秋拍将推出元宇宙·数字艺术专场拍卖会

-

第三方检测公司有哪些?

-

12个优质项目决战鹏城,中国互联网发展创新与投资大赛(深圳)收官

-

保利发展发布公告 拟发行公司债券不超98亿元

-

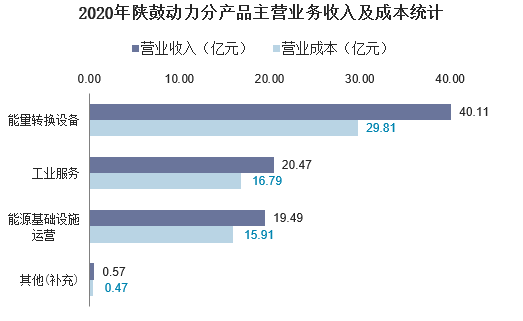

陕鼓动力限制性股票激励计划首期解锁 深化转型净利四年高增长

-

开山控股公开发表声明 开山股份独董辞职引大股东震怒

-

盐湖股份发布公告 前三季营收大降净利增长

-

宁德时代再推股权激励4.5折买股票 拟发行股票募资扩产

-

3.3亿重组终止 江泉实业抛资产并购方案

-

员工能不能讨论工资? “密薪制”不是密谋私利

-

农业农村部等11部门联合印发通知,要求确保冬春蔬菜保供稳价

-

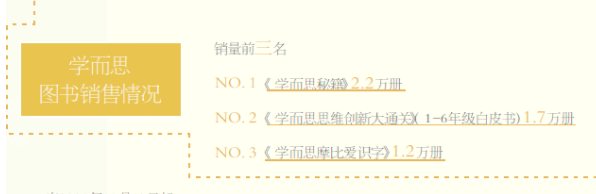

教培机构退场 家长囤书寻求安全感

-

成都一男子打鼾一夜呼吸暂停近300次 你可能需要了解下睡眠呼吸暂停综合征

-

小米三季度净利润51.76亿元,同比增长25.4%

-

入局·元宇宙|人民大学王鹏:元宇宙至少有三个构建方 研究它不影响人类探索太空

-

海南“十四五”拟建25万套安居房,改造老旧小区21万户

-

广东一八旬老人洗虾手指遭刺被迫截肢保命,被海鲜扎伤要怎么处理才好?

-

消息称奥园一笔6600万信托贷款违约,回应称因合作方涉诉

-

乘联会:17家重点车企前三季度利润增长1.8%,3家亏损

-

防止房价下跌,多地暗暗划了一条线

-

2021浙江出口网上交易会(越南站-农业机械专场)

-

百年糊涂品牌革新,开启战略转型新思路

-

绒言绒语创始人郑淑调研紫米食业,打造速冻美食界的网红爆品

-

快手发布未经审核综合业绩 三季度收入增长33.4%

-

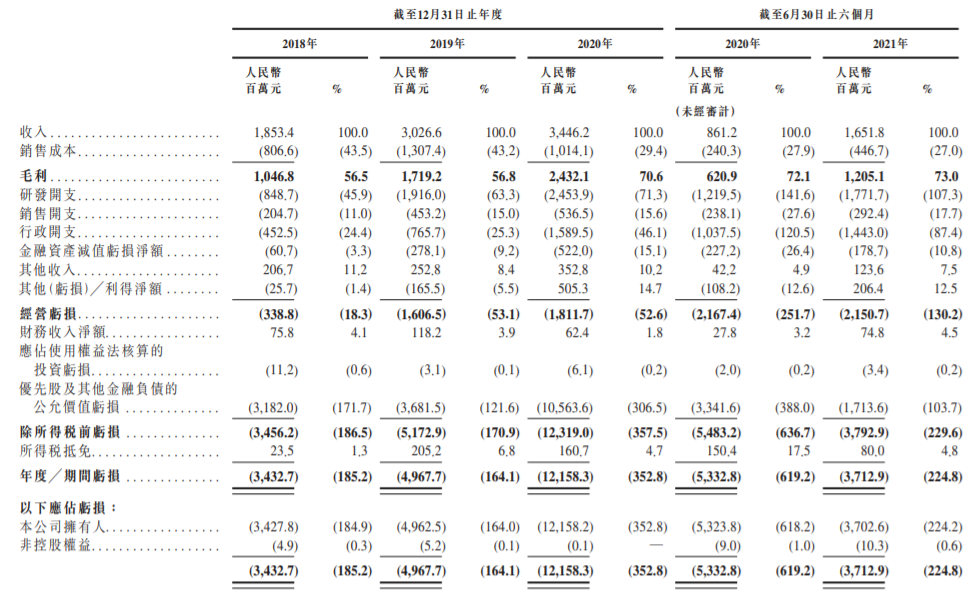

商汤科技通过港交所聆讯 上半年实现收入16.52亿元

-

秦龙一生一养咩咩家族伙伴蓄势待发齐聚厦门特别版幸福启航