保利发展发布公告 拟发行公司债券不超98亿元

2021-11-24 09:25:44 来源: 长江商报

房企债务融资出现回暖迹象。

11月22日,保利发展(600048.SH)发布公告称,公司拟发行不超过98亿元公司债券,债券票面金额为人民币100元。期限为不超过10年(含10年),可以为单一期限品种,也可以为多种期限的混合品种。

公司表示,本次发行的公司债券募集资金拟用于偿还有息债务、补充流动资金、项目建设及适用的法律法规允许的其他用途。

凭借一贯良好的财务基本面,保利发展是TOP5房企中唯一一家三条红线全数达标的绿档房企。

长江商报记者注意到,此前对房地产企业的融资有所限制,现在保利发展拟发行公司债,可能意味着政策对部分房地产企业的融资在边际上有所放松。根据Wind统计,截至11月21日,本月房企计划发债规模已达296.70亿元,明显超过10月份房企境内发债总额。

易居研究院智库中心研究总监严跃进对长江商报记者表示,保利发债也标志着在银行信贷放松的基础上,发债市场也开始有回暖的迹象。

“三条红线”上半年全部转绿

这次百亿发债已经是保利这个月以来的第三笔。11月3日,公司成功发行2021年度第三期中期票据,实际发行总额25亿元,发行利率3.25%。11月19日,保利发展公告称,已成功发行2021年度第四期中期票据,发行金额20亿元,票面利率3.55%,发行期限为5年。

截至2021年9月30日,保利发展流动负债占负债总额的比例为73.42%,非流动负债中以长期借款为主,非流动负债占负债总额的比例为26.58%。

在“三条红线”方面,保利发展于2021年上半年全部转绿,剔除预收账款的资产负债率67.6%。净负债率58.7%,现金短债比为2.6。

保利发展称,公司最近三年资信情况良好。在偿债保障措施方面,若此次发行的公司债券出现预计不能按期偿付债券本息或者到期未能按期偿付债券本息的情况,保利发展将通过4种及以上的保障措施。如不向股东分配利润、暂缓重大对外投资/收购兼并等资本性支出项目的实施等。同时,保利发展还表示,“该类款项不会对公司造成财务压力”。

业绩方面,和大多数营收净利持续下滑的规模房企相比,保利发展业绩表现较稳定。今年前三季度,公司实现营业收入1383.87亿元,同比增长17.87%;实现归母净利润135.83亿元,同比增2.88%。

据11月10日保利发展发布的2021年10月份销售情况简报,今年前10月累计实现签约面积2861.68万平方米,同比增加0.18%;实现签约金额4602.04亿元,同比增加8.86%。

严跃进指出,保利发展此次发债用途为偿还银行贷款,可以看出募资规模较大,说明发债方面给予的支持力度大。而从用途能够看出,这是属于偿还债务的一种融资方式。“今年5月份以来此类发债工作明显放缓,但保利的发债说明,在银行信贷放松的基础上,出现了第二波的放松,即债务融资政策开始放松,这是较大的信号,对于房企经营也有积极作用”。

房企融资“解冻”信号隐现

此前,受房企债务违约影响,多家房企信用评级被下调。据东亚前海证券统计,截至10月25日,穆迪前后共下调了29家房企的信用评级或展望。随之而来的是,房地产融资快速收缩。

经历数月的阵痛调整期,9月底,流动性利好消息开始释放,行业回暖预期边际趋稳。

在政策密集发声之下,涉房类融资环境有所回暖。保利发展抛出重新打响房企在银行间发债的第一枪后,招商蛇口、厦门建发房地产、光明地产、绿城房地产、首开股份等地产央企或地方国企密集发行中票、短融券等银行间融资工具。

11月份以来,已有上海城开、栖霞建设、中建五局等多家房地产企业中期票据发行计划获准注册。此外,金科地产、广州珠江实业等房企的超短期票据也获准注册。

从相关统计看,截至11月21日,当月房企计划发债规模达296.7亿元,明显超过10月份房企境内发债总额。此外,10月以来银行贷款也明显回暖,单月房地产贷款投放较9月环比增超1500亿元。

业内认为,多家房企中票、短融等债券融资计划的设立成功,预示目前银行间债券市场融资口子已经松开,未来资质良好,信用较高的企业特别是国企央企也有望加入发债的队伍。但是依靠政府信用背书,已成功发行的企业均是城投公司或央企国企,且主体和债券的评级相对较高,预计接下来融资类型会更加丰富,不仅是发债放开,信贷等融资方式也会逐步适度放开,缓解当前房企资金紧张局面,保障房地产市场健康稳定运行。(记者 赵洁)

热门资讯

-

当前热门:“A股激光振镜控制系统第一股”金橙子启动网上路演

-

信用卡逾期被联名起诉怎么办?信用卡逾期被起诉怎么解决的?

-

每日速看!恒生科技指数早盘低开后单边下跌,午后跌超3.5%后快速拉升转涨,盘中一度涨近3%,此后回落转跌

-

今日看点:铁路股份制改造取得新进展 哈铁科技在科创板挂牌上市

-

【天天播资讯】再添1家灯塔工厂!美的累计拥有5家,灯塔效应外溢明显

-

世界快资讯丨数码视讯最新公告:中标2116万元歌华有线2022年CMC-OLT设备采购项目

-

观速讯丨喜讯!慈星股份入选“国家级博士后科研工作站”

-

信用卡逾期后还不起了怎么办?信用卡逾期三个月停卡还能恢复吗?

-

信用卡分期不小心逾期了怎么办?信用卡分期逾期后可减免利息吗?

-

信用卡分期不小心逾期了怎么办?信用卡账单分期逾期了怎么办?

-

“减速机”小巨人科峰传动:坚持科技创新为中国制造“加速”

-

信用卡逾期没到庭怎么办?信用卡逾期后还不起了怎么协商?

-

信用卡逾期协商利息太高怎么办?信用卡逾期利息高怎么协商减免?

-

信用卡逾期降额怎么办?信用卡逾期后降额怎么恢复?

-

信用卡逾期要上征信了怎么办?信用卡还款逾期一天会影响征信吗?

-

银行信用卡撤销逾期记录怎么办?逾期停用的信用卡怎么恢复?

-

勤哲Excel服务器无代码实现企业经营管理沙盘系统

-

买房如果信用卡逾期怎么办?信用卡逾期对买房有影响吗?

-

信用卡逾期了怎么办按揭买房?信用卡逾期一次影响公积金买房吗?

-

信用卡逾期要拘留我怎么办?信用卡逾期拘留后果是什么?

-

信用卡逾期联系不上怎么办?信用卡逾期怎么和银行协商?

-

信用卡逾期真的没钱还怎么办?信用卡逾期还完了冻结了还能用吗?

-

硕日新能源携储能系列新产品亮相尼日利亚展会

-

巍刻曼巴蛇持续热卖,高端腕表市场再迎“新物种”

-

三江县推进茶产业发展,打响三江茶品牌

-

双碳目标下,车用尿素行业何去何从?

-

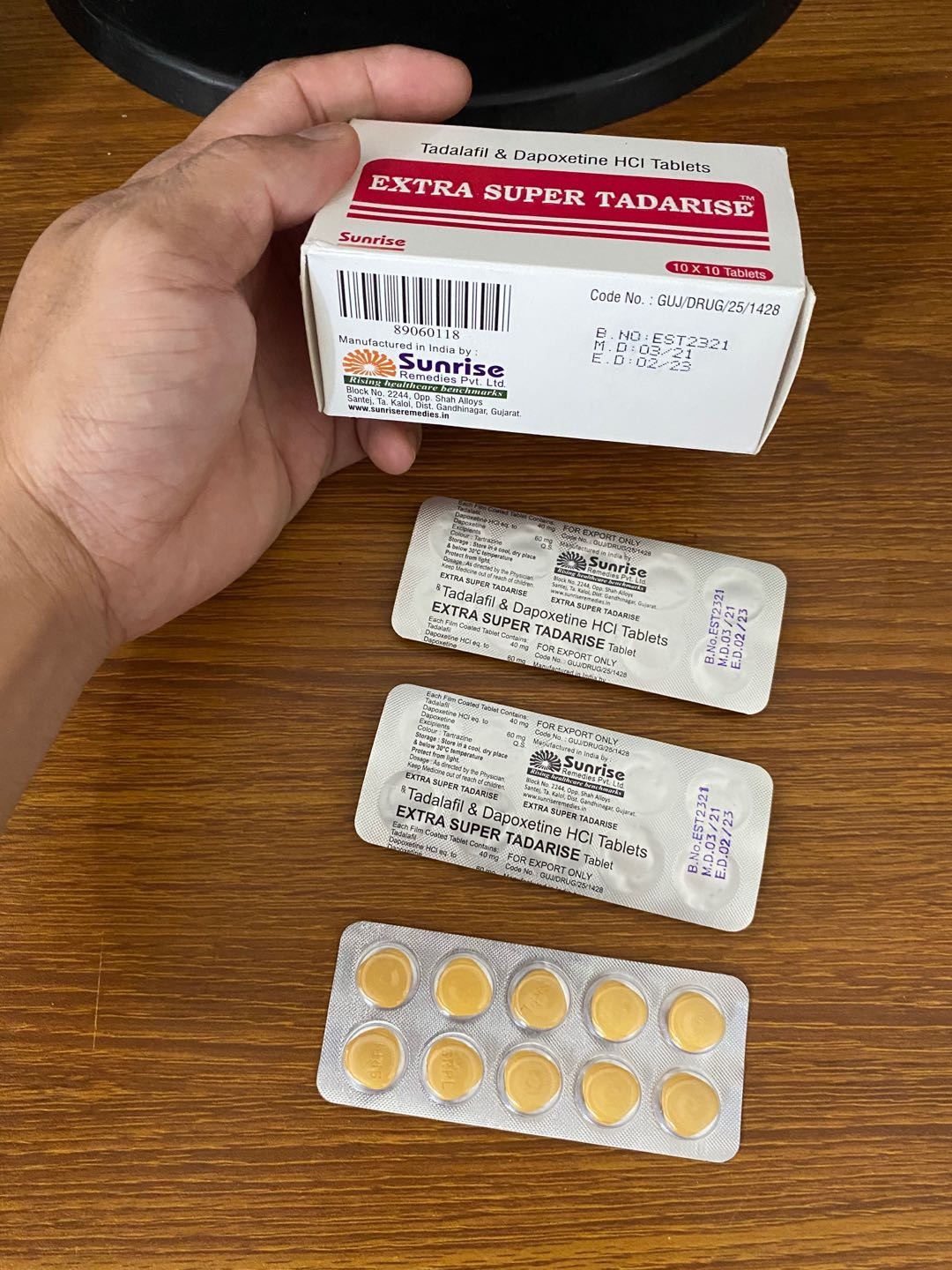

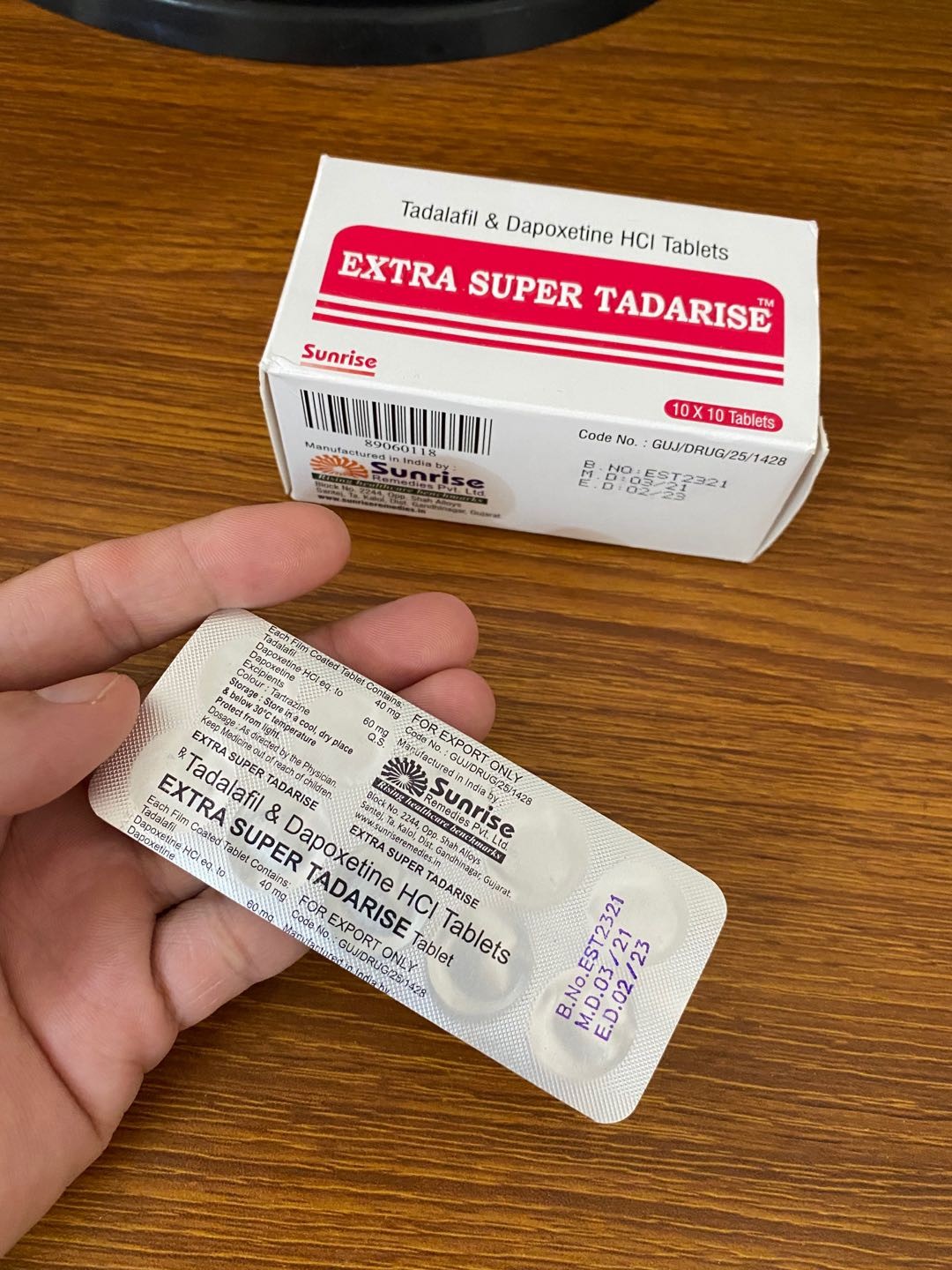

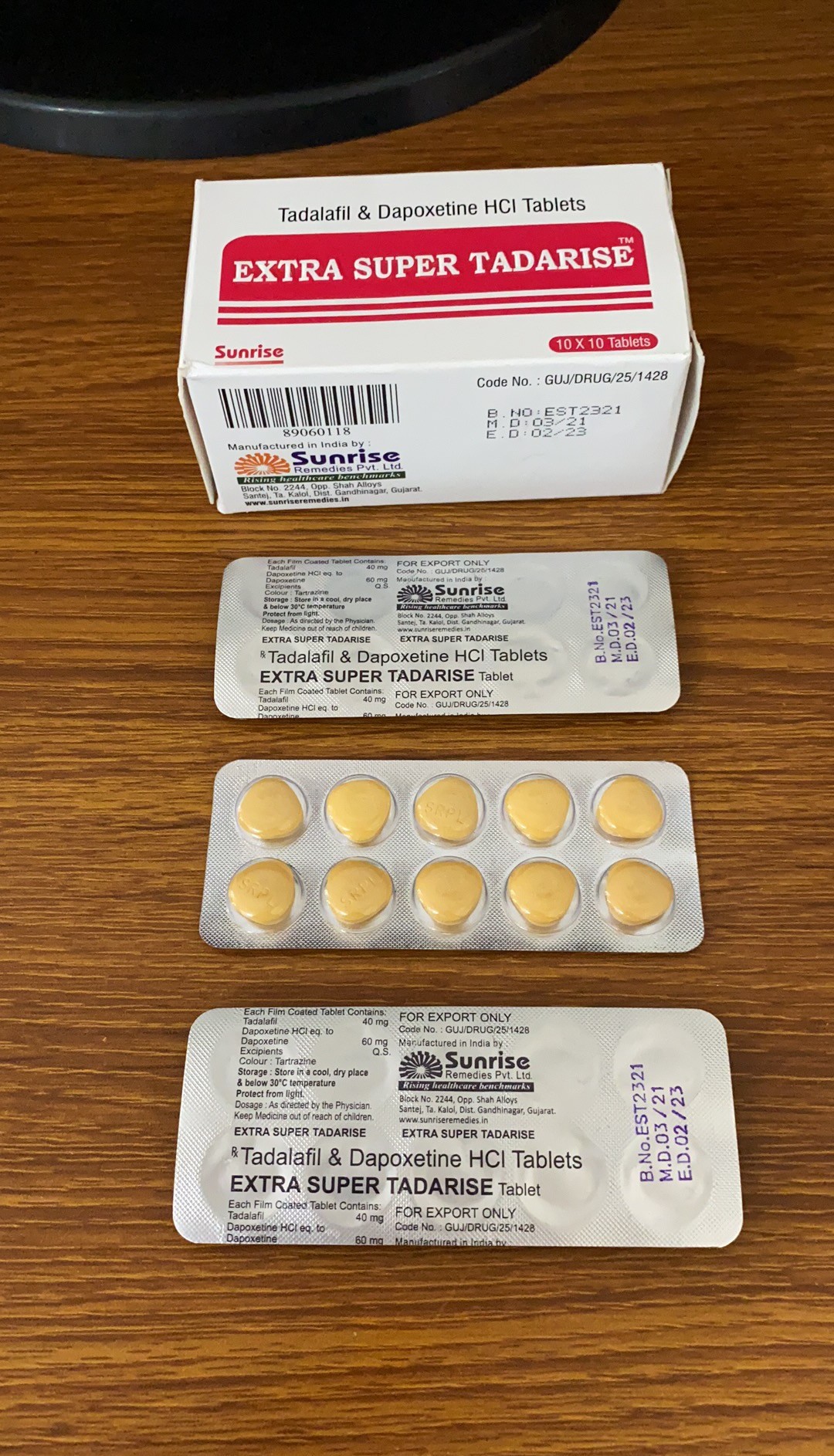

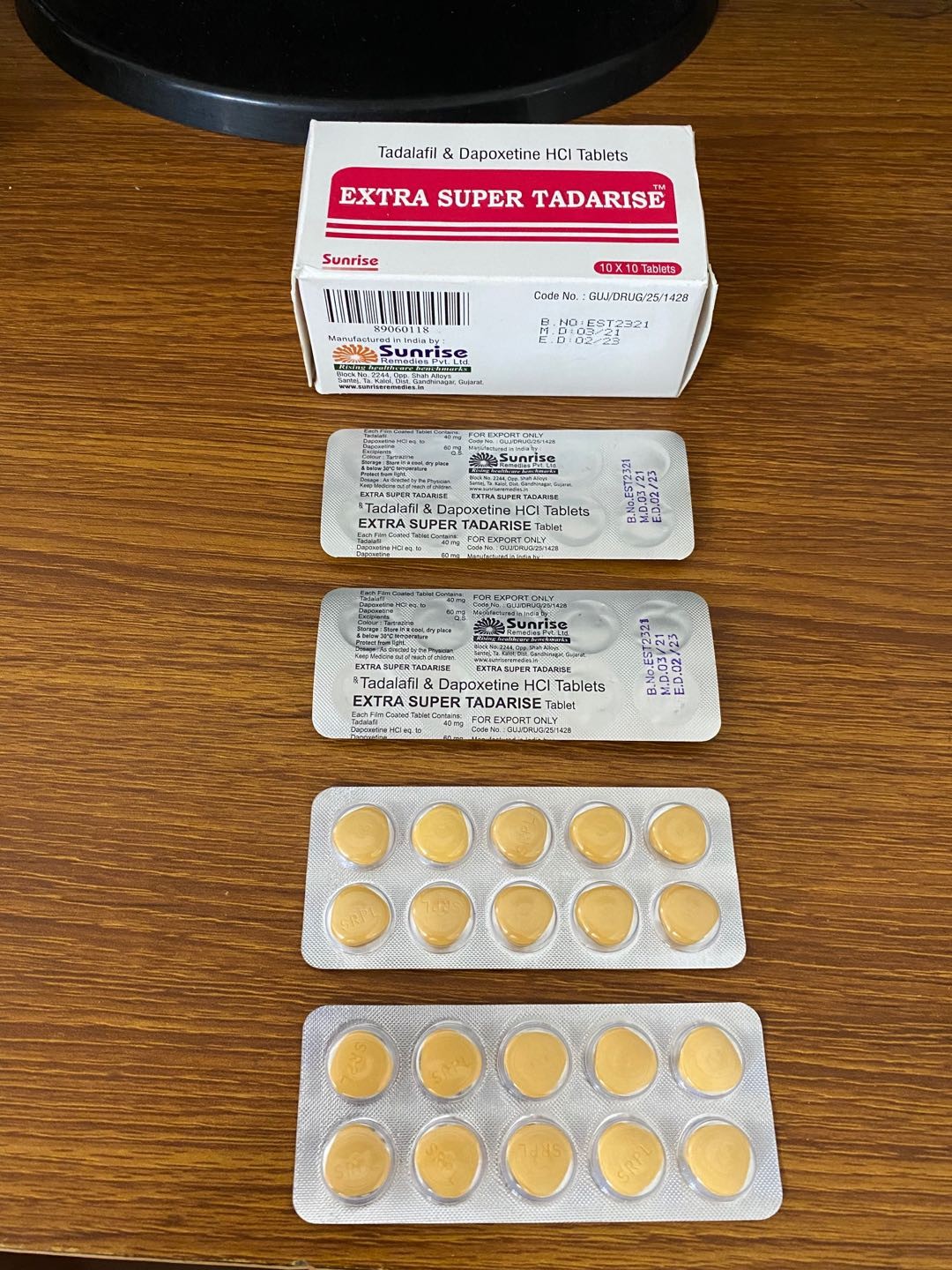

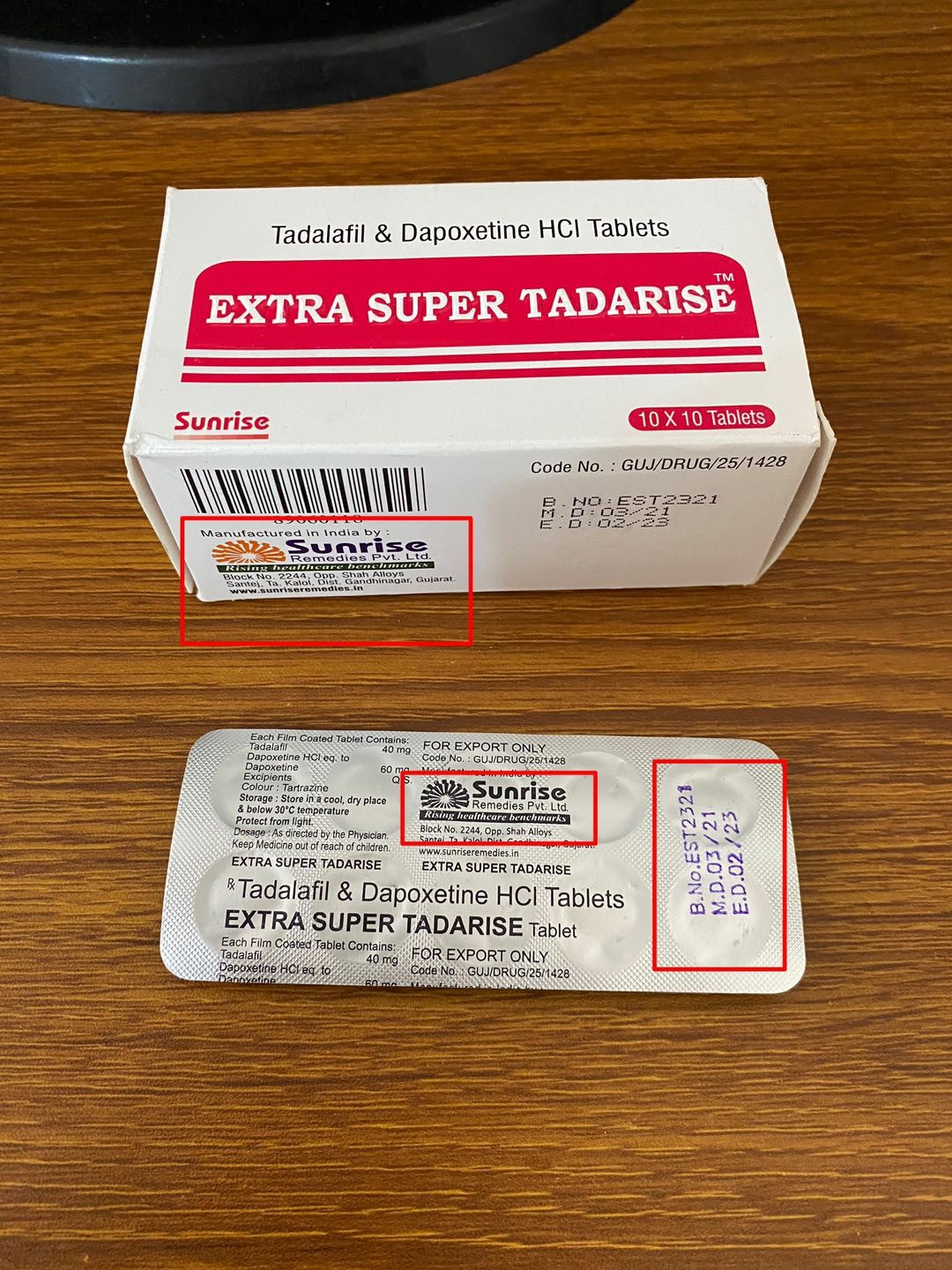

印度进口超级希爱力双效片10粒多少钱?

-

广西:10个县(市、区)创建校外培训监管先行区

-

破产重整、破产和解!宜州区法院高效审理破产案件2345件

-

北海海事法院:庭前高效调解5起通海水域货物运输纠纷系列案

-

玉州区:全区首个消防家庭教育工作站在玉林市揭牌

-

柳城县司法局开展“法治体检” 助力企业提高合规意识

-

印度超级希爱力双效片哪里可以买到?

-

总投资49.16亿元!贺州市国家储备林建设跑出“加速度”

-

广西首个!梧州市红色税务法治阵地揭牌成立

-

环球快看:美好置业10月11日主力资金净卖出373.31万元

-

环球今头条!本钢板材10月11日主力资金净卖出39.23万元

-

巴马供销系统:推动农业社会化服务朝着智能化方向发展

-

环球热议:板块异动 | 农业农村部开展“三秋”生产指导服务 农业种植板块开盘活跃

-

【新视野】龙湖集团2022年第三季度销售额597.5亿元 同比实现正向增长

-

观速讯丨数字政通第三季度营业收入及盈利水平均创历史同期新高

-

【全球独家】港股异动 | 舜宇光学(02382)跌超4% 9月手机镜头出货量同比下降27.9%

-

世界即时:三一重工再添"灯塔工厂"

-

全球今热点:中泰国际:欢喜传媒(1003.HK)属港股影视稀缺标的,建议积极关注

-

聚焦:广汽集团2022年前三季度累计汽车产销均超182万 同比增幅超20%

-

每日报道:国轩高科与苏美达在储能等领域开展全方位合作

-

怎样才能买到印度超级希爱力双效片?

-

印度版超级希爱力双效片最新价格是多少?

-

印度进口希爱力双效片多少钱才能买到?

-

中天医疗《看见·神经介入》16| 张家界市人民医院吴伟教授谈当地神介发展之路

-

印度超级希爱力双效片真实价格是多少?

-

印度进口超级希爱力双效片在国内哪里能买到?

-

在护肤上举一反三,护肤品代加工诺斯贝尔婴童护肤品凭实力出圈

-

环球热议:【机构调研记录】天弘基金调研海泰新光、芳源股份

-

世界热文:【机构调研记录】浦银安盛基金调研苏农银行、芳源股份

-

世界播报:【机构调研记录】富荣基金调研阿拉丁、坤恒顺维等3只个股(附名单)

-

每日热点:通用汽车(GM.US)拟收购澳洲矿企股权以获镍钴供应

-

快看点丨高门集团(08412.HK)盈警:预计首财季净亏损260万港元

-

广东华兴银行:引金融“活水”助力 促实体经济发展

-

当前热文:芯源微:9月14日王绍勇减持公司股份合计6000股

-

世界速讯:华绿生物9月26日主力资金净买入11.90万元

-

热资讯!欧派家居10月11日主力资金净卖出415.10万元

-

全球微速讯:四方光电10月11日主力资金净卖出301.95万元

-

全球热议:CHINANEWENERGY(01156.HK):股份恢复买卖生效日期应是自10 月12日起

-

环球最新:优通未来(06168):暂定于11月22日呈请聆讯 继续停牌

-

当前焦点!深市首份三季报出炉 众兴菌业净利同比增3.4倍

-

世界关注:Brookfield Business Partners(BBU.US)及其机构合作伙伴同意以80亿美元出售西屋电气

-

环球新消息丨江西铜业股份(00358.HK):控股股东股权架构变动 实控人仍为江西省国资委

-

当前观察:浩泽净水(02014.HK)2022年中期收入2.72亿元 同比增加153.23%

-

焦点讯息:科兴制药:行稳致远 致力于成为高品质生物药领导者 ——专访科兴制药董事长邓学勤

-

环球新消息丨A股增持回购计划双增 近30家公司实施二轮以上回购

-

世界速讯:维康药业(300878.SZ)拟发行可转债募资不超6.8亿元

-

当前速读:波司登(03998):高德康、进富、盈新及ITC SPC终止一致行动人士的安排

-

天天快讯:CHINA NEW ENERGY(01156.HK)达成复牌指引 13日复牌

-

世界信息:江西铜业股份(00358):控股股东股权架构变动 实控人仍为江西省国资委

-

世界微速讯:优通未来(06168.HK)及清盘人与投资者订立重组协议

-

每日热讯!孩子王将于10月14日解禁5.26亿股

-

世界即时看!和谐汽车(03836.HK)公布,2022年9月28日耗资约65.12万港元回购42.85万股股份

-

天天时讯:德方纳米2022年前三季度预计净利17.5亿-18.5亿同比增长617%-658%产品产销量提升

-

快讯:财华社集团(08317.HK):林东明辞任非执行董事

-

【世界报资讯】海光信息(688041.SH)前三季度净利润6.52亿元 同比增加424.16%

-

天天速读:大唐新能源(01798.HK)"21唐新Y3"将于10月13日兑付

-

当前简讯:业绩快报:海光信息前三季度净利6.52亿 同比增长424.16%

-

世界观天下!业绩快报:陕国投A前三季度净利6.14亿 同比增长5.05%

-

全球速讯:中国北大荒(00039.HK):汇林与美名问世订立有关采购大宗商品的协议

-

【环球快播报】壹石通(688733.SH):拟使用募集资金向子公司提供借款、以实施募投项目

-

【环球时快讯】上坤地产(06900):延长2023年优先票据同意征求的届满期限

-

世界快讯:诺得物流拟注销全资子公司黑龙江铭耀物流有限公司

-

世界滚动:蔚蓝生物将于10月17日解禁3555.1万股

-

【新视野】晶晨股份(688099.SH):231.1708万股归属限制性股票将上市流通

-

世界焦点!丽臣实业将于10月17日解禁4304.37万股

-

环球今头条!易成新能将于10月14日解禁4798.17万股

-

成都宠爱国际动物医院重磅开城 引领西南地区动物诊断医疗新格局

-

中国家电院《衣物洗护白皮书》重磅发布,指引消费者洗护电器升级方向

-

热头条丨光威复材:预计2022年1-9月盈利,净利润同比增21.36%左右

-

今日讯!NATIONAL ELEC H(00213.HK)公布,2022年9月26日耗资146.5万港元回购145.8万股股份

-

每日简讯:中望软件:8月29日公司高管杜玉林增持公司股份合计5500股

-

当前热讯:海唐新媒被认定为北京市“专精特新”中小企业

-

全球观焦点:德方纳米最新公告:预计前三季净利同比增617%-658%

-

世界今热点:中钢天源22年前三季度预计净利2.78亿-3.09亿同比增长80%-100%四氧化三锰产品盈利提升