科瑞技术完善新能源业务布局 拟2.77亿收购鼎力智能

2021-11-30 11:36:20 来源: 长江商报

通过对外并购,科瑞技术(002957.SZ)将进一步完善在新能源业务的布局。

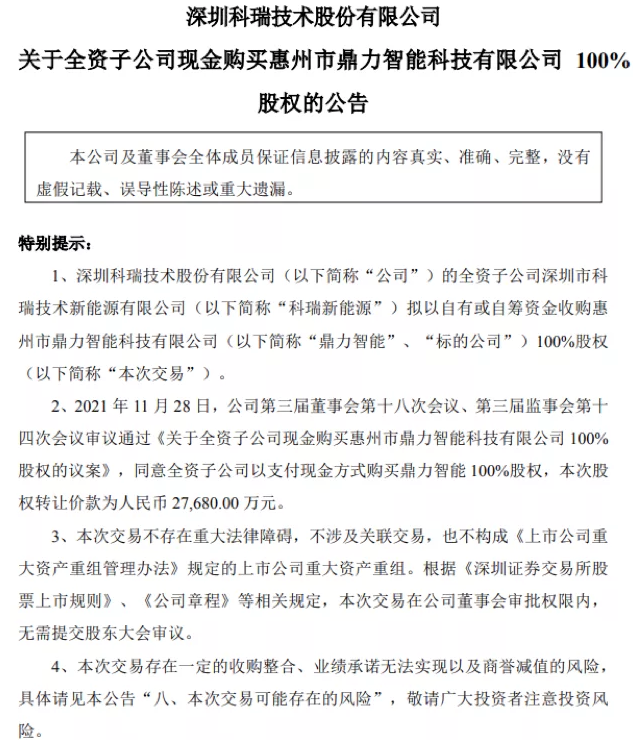

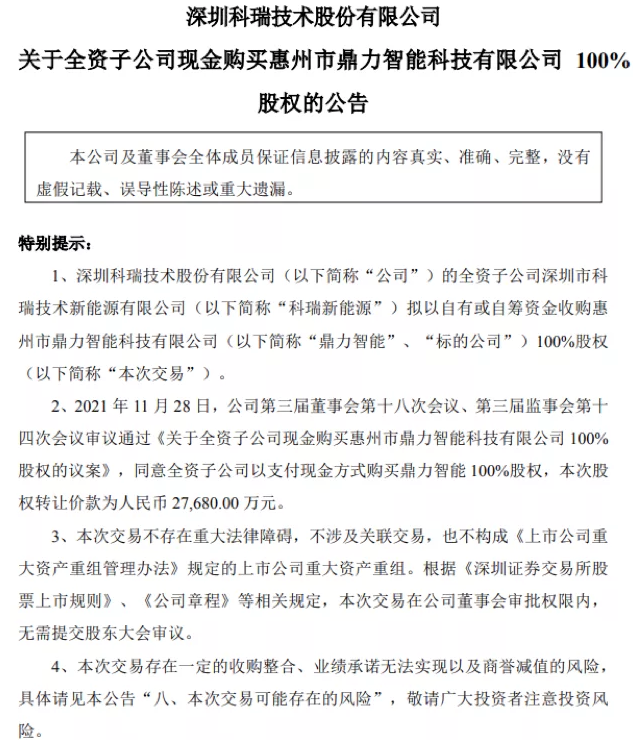

交易方案显示,此次科瑞技术拟以自有资金2.768亿元收购惠州市鼎力智能科技有限公司(以下简称“鼎力智能”)100%股权。

资料显示,鼎力智能是行业内少数可同时为各类型动力电池提供锂电池后处理工序全套整线解决方案的供应商。

长江商报记者注意到,深耕工业自动化设备领域已有20年的科瑞技术,早在2007年就进入到新能源锂电领域,其新能源业务定位于锂电制造设备行业中后段解决方案提供商。

随着新能源动力电池产业进入高速发展期,处在行业上游的科瑞技术也取得了较好的发展。今年上半年,公司新能源业务实现销售收入3.07亿元,占营业收入的28.3%,同比增长123.36%。

科瑞技术表示,通过本次交易,公司将整合锂电制造设备行业后处理工序业务,有效完善自身新能源业务布局。

值得关注的是,此次交易采取的差异化定价方案,即对有业绩对赌和无业绩对赌的交易对手方进行不同价格的交易。交易对手方承诺,2021年至2024年,鼎力智能实现的扣除非经常性损益后的净利润合计不低于1.2亿元。若业绩承诺顺利实现,将有助于提升科瑞技术的盈利能力。

差异化定价收购标的携1.2亿业绩对赌

11月28日晚间,科瑞技术披露对外收购方案。公司拟以自有资金2.768亿元收购鼎力智能100%股权。

长江商报记者注意到,与其他收购有所不同,科瑞技术的此笔收购采取了差异化定价,即与有业绩对赌和无业绩对赌的交易对手方之间的交易价格存在不同。

本次交易中,标的公司对赌股权和非对赌股权对应标的100%股权的估值分别为3亿元、2.6亿元。其中,曾爱良、梁红云、金亨恒源作为业绩对赌承诺方,分别获得交易对价1.05亿元、600万元、1500万元。不过,金亨恒源同时也获得了非对赌股权的交易对价1300万元。

上述对赌股权和非对赌股权分别占鼎力智能总股本的42%、8.04%。对赌股权交易对方承诺标的公司2021年至2024年实现的扣除非经常性损益后的净利润分别为2000万元、2500万元、3500万元、4000万元,四年合计不低于1.2亿元。

根据科瑞技术披露的财务数据,2020年和2021年前五月,鼎力智能分别实现营业收入1.82亿元、1.01亿元,净利润1847.99万元、643.73万元。

截至今年5月末,鼎力智能总资产5.3亿元,较上年末增长47.7%,其中应收账款和应收票据分别为6442.62万元、243.78万元;所有者权益合计6690.79亿元,较上年末增长10.65%;资产负债率87.38%,较上年末提升4.23个百分点。

值得一提的是,在鼎力智能净资产不足7000万元的情况下,科瑞技术将以3亿元的对赌估值进行收购,意味着收购完成后,鼎力智能将纳入科瑞技术的合并报表范围,非同一控制下企业合并,预计将确认一定金额的商誉。

新能源业务快速发展上半年收入3亿

此次交易是对科瑞技术现有新能源业务能力的提升。

长江商报记者注意到,科瑞技术自2001年成立以来,一直专注于自动化技术在先进制造领域的跨行业应用。成立初期,科瑞技术主要为硬盘行业客户提供精密自动化装配与检测设备。2007年公司进入新能源锂电业务。

目前,科瑞技术的新能源业务定位于锂电制造设备行业中后段解决方案提供商,聚焦新能源电池行业龙头企业,是裸电芯制作和电芯装配段设备的领先供应商之一,并为全国锂电池装机量排名前7的企业中的4家提供相关的设备与服务。

与科瑞技术有所不同,鼎力智能定位于锂电制造设备行业后处理工序业务。公司介绍,鼎力智能是一家专业从事锂电池充放电智能化测试设备的集设计、研发、生产、销售和技术服务为一体的高新科技企业,是行业内少数可同时为各类型动力电池(圆柱、软包、方形锂电池)提供锂电池后处理工序全套整线解决方案的供应商。

科瑞技术认为,收购鼎力智能将有利于补齐公司在锂电池中后段的整体解决方案能力,提高公司整体竞争力。

不过,自2019年7月上市以来,科瑞技术主业获利能力却没有得到明显提升。2019年和2020年,科瑞技术分别实现营业收入18.72亿元、20.14亿元,同比变动-2.97%、7.61%;净利润2.62亿元、2.93亿元,同比变动-11.64%、12.02%;扣非后净利润2.43亿元、2.42亿元,同比变动-9.79%、-0.32%。

其中,2020年,科瑞技术的新能源相关业务由于交付周期长,受到疫情影响较大,实现收入3.61亿元,收入占比17.93%,同比下降15.18%。

今年前三季度,科瑞技术实现营业收入17.16亿元,同比增长12.8%;净利润和扣非后净利润1.71亿元、1.25亿元,同比减少29.63%、41.14%。

此前,科瑞技术曾在半年报中介绍业绩下降的原因,主要是由于2020年上半年口罩机业务占比较高,报告期内不再销售口罩机,且公司产品结构发生了较大变化。另外,原材料、人工成本上涨等因素综合导致毛利率同比下降;同时,2020年上半年疫情期间差旅较少,报告期内公司为加速拓展新能源业务加大了新产品研发投入,加速拓展市场,管理费用、销售费用、研发费用均有所增加,导致公司净利润下降。

不过,今年以来,科瑞技术新能源业务已快速恢复,上半年公司新能源业务实现销售收入3.07亿元,占营业收入的28.3%,同比增长123.36%。(记者 蔡嘉)

热门资讯

-

科瑞技术完善新能源业务布局 拟2.77亿收购鼎力智能

-

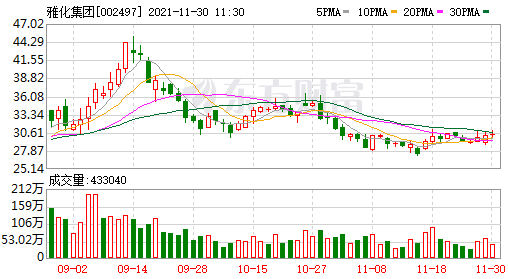

雅化集团筹划外延式并购 拟1.85亿竞购加码民爆布局

-

关联交易的危害在哪?华通金租来告诉你

-

前10月北京52个商圈零售额规模达2281亿元

-

预约指南、短驳车安排……2021年冬至祭扫提示请查收→

-

统计局:11月制造业供需两端均有回升,价格指数大幅回落

-

恒瑞医药回应监管工作函:交易所对公司会计政策明确一些要求

-

减负稳岗扩就业 件件实事映初心——全国人社系统采取措施千方百计稳就业促就业

-

青岛通报房企违规行为:多家企业逃避预售资金监管

-

台媒:联电拟对三大美系客户调价,最多涨12%明年1月生效

-

加强董事会独立性,推动中国企业迈向国际化

-

天聊聊天室:年轻人最后一片世外桃源

-

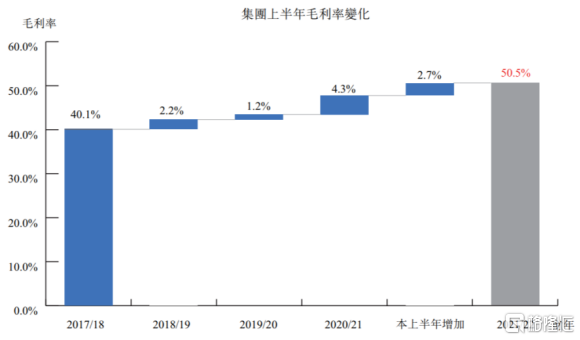

波司登公布2021年中期业绩 营收同比上涨15.6%

-

芒果超媒发布公告 与咪咕文化签下35亿大单

-

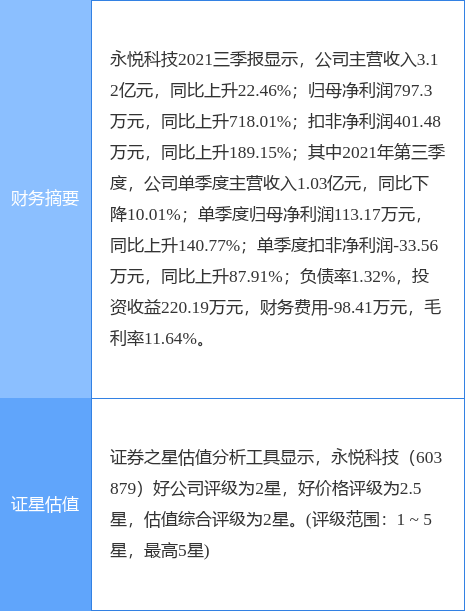

永悦科技披露股东权益变动 大股东耗资10.69亿增持股份

-

29岁原ANA地勤 7年头疼经历分享| 年轻人头疼、心悸自救指南

-

远大控股2.88亿收购拓展油脂产业链 持续完善产业布局

-

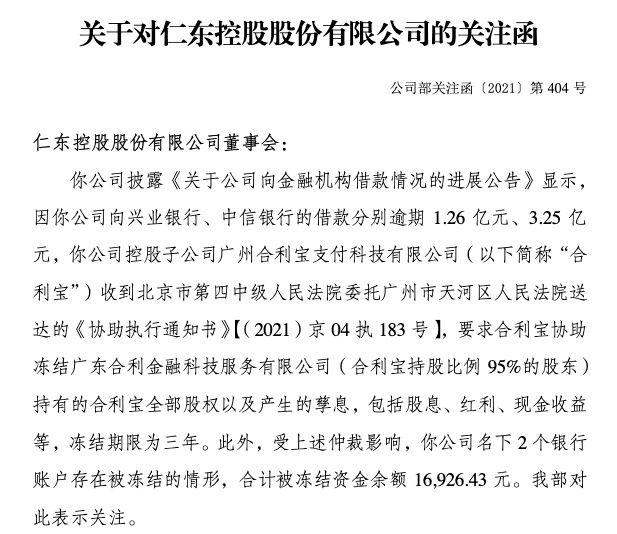

涉嫌信披违法违规被立案 仁东控股实控人霍东夫妇成“老赖”

-

鞍重股份披露股价异动公告 股价涨停“逼”出资产收购

-

理想汽车:供应链问题至少会持续至明年第一季度

-

*ST海航:120亿债转股拟每股对价3.18元抵偿给债权人

-

一克商评 | 互联互通再升级,互联网平台吸引用户要靠服务品质

-

南方科技大学刘科:绿色甲醇将成为能源解决方案之一

-

Meta仍将使用股票代码“FB”至明年一季度

-

刘姝威再谈独董制度:上市公司津贴不是影响独董独立性的因素

-

教育部发布公告 拟设立国家教师奖

-

经济日报金观平:推动形成多元竞争电力市场

-

分析|11月11家农商行披露定增补血计划,释放了什么信号

-

广西百色公积金中心揪“内鬼”,不到2年替人提取近800万

-

亚投行批准10亿美元贷款助力河南特大暴雨灾后重建

-

上海第三批集中供地出让首日:首宗“双定双限房”地块底价成交

-

丰田“氢擎“驱动全方位电动化低碳出行解决方案倾情助力北京2022年冬奥会和冬残奥会

-

九安医疗:不存在利用互动易平台迎合热点、炒作股价的情形

-

世界旅游组织:第三季度国际游客人次同比增长58%

-

深圳调整二手房交易规则,“单边代理”将推动市场发生哪些变化

-

国统股份:中国铁物集团中国诚通集团物流板块专业化整合获批

-

造假为养C罗?涉嫌财务造假被调查,尤文图斯股价跌近25%

-

华夏幸福:累计逾期债务1013亿元,近一年诉讼涉案金额71亿

-

艾博生物3个月融10.2亿美元:拿下江苏首个mRNA疫苗生产许可证

-

为中华崛起而读书 第二批“周恩来班”授牌仪式在周公馆举行

-

艾博生物完成3亿美元融资,将支持加速新冠mRNA疫苗研发

-

禾盛新材:实控人张伟犯组织、领导黑社会性质组织罪等被判无期

-

莫德纳CEO:奥密克戎变异株似乎比德尔塔更具传染性,疫苗效力下降

-

热烈祝贺 厦门海峡张宏主任荣获"学术贡献奖"殊荣

-

大中电器与大牌厂家联动,“节能联盟”携三重优惠登场

-

全棉时代21秋冬家居服丨能量满盈,享受轻松治愈时光

-

我国最长煤层气长输管道主体贯通,华北天然气供应再添保障

-

微信松绑外链:点对点聊天可直接访问,群聊试开放电商类外链

-

预约指南+短驳车安排……2021年冬至祭扫提示请查收

-

英国税务海关总署:加密资产交易所或应缴纳2%的数字服务税

-

共创 共享 共赢——企业学习发展联盟成立大会暨变革时代组织能力的发展与构建主题论坛成功举办

-

2021东阿阿胶“冬令滋补季”启幕沈阳站 推出东阿阿胶滋补秘笈

-

中国最大电力上市公司停牌,筹划注入乌东德、白鹤滩水电资产

-

中国奥园三笔近期到期的私募债均获展期,每笔分三次兑付

-

证监会:加大对资本市场违法行为执法力度,打击违法违规行为

-

秦洪看盘|核心主线发力,彰显A股市场坚强韧性

-

疫情期间,“退烧止咳药”还可以买吗?

-

互动教学,寓教于乐 阿卡索少儿小班课即将上线

-

践行环保、支持碳中和、拒绝冷链,宫中燕【常温】鲜炖燕窝问世

-

个人信用报告查询记录多久消除?周末可以查吗?

-

广西市发布紧缺人才目录通知 建造师等技术岗位入选

-

医药生物板块高开低走:沪指微跌,创指涨1%,个股跌多涨少

-

《证券期货行政执法当事人承诺制度实施办法》公布

-

证券期货行政执法当事人承诺制度实施办法全文公布,明年施行

-

花样年:19花样02债本金获两年展期,80%利息展期一年

-

产假延长30天、60天、90天……女性就业会更难吗?

-

贷后管理查询次数多会影响贷款吗?可以投诉吗?

-

保单失效后退保能退多少钱?要怎样才能复效?

-

首月月供比正常月供高怎么回事?是正常的吗?

-

美团用户数量有多少?什么时候上市的?

-

两地官网发布通知 将发放2021年二级建造师考试合格证

-

完美医疗实现营业收入8.02亿港元 同比增长57.24%

-

安纽希婴配粉全线升级,开启专利乳源二代OPO时代

-

中誉集团2022财年中报披露 期末资产为8.37亿美元

-

翠华控股发布2022财年中报 实现营业收入5.22亿港元

-

国宝熊猫再为冬奥助力,吕延冬冰雪熊猫国宝图被多位驻华大使珍藏

-

广东德联集团股份有限公司董事长徐咸大

-

中企安培被中国安全生产协会吸纳为会员单位

-

13万买车不纠结 捷途X70 PLUS、第三代哈弗H6和长安CS75怎么选?

-

打响睡眠健康入民生第一炮,有觉•睡眠GYM盛大开业

-

2020年人口仅增204万,接近零增长门槛!我们怎么办?

-

散文诗|黄政钢:桨声灯影里,恩阳河已不在

-

廖天舒:碳达峰也许会使能源和产业结构发生非常大的转变

-

晶科能源构筑新型成长极,N型新品问世加码光伏新生态

-

解救孤独灵魂,天聊聊天室为你开启线上情缘!

-

了解套路远离诈骗,从大鹏教育反诈防骗直播课开始!

-

高视医疗递表港交所主板 上半年营收约5.79亿万元

-

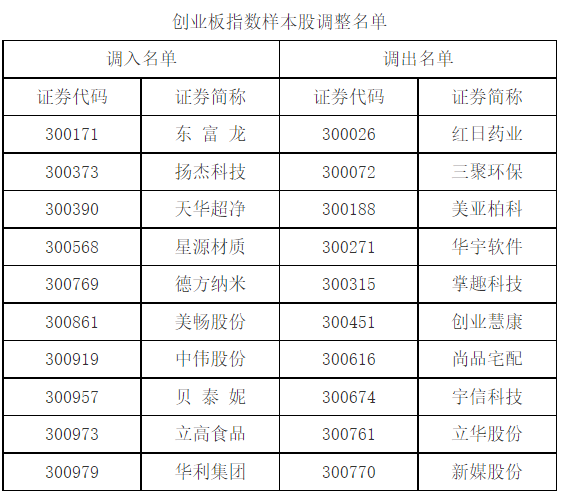

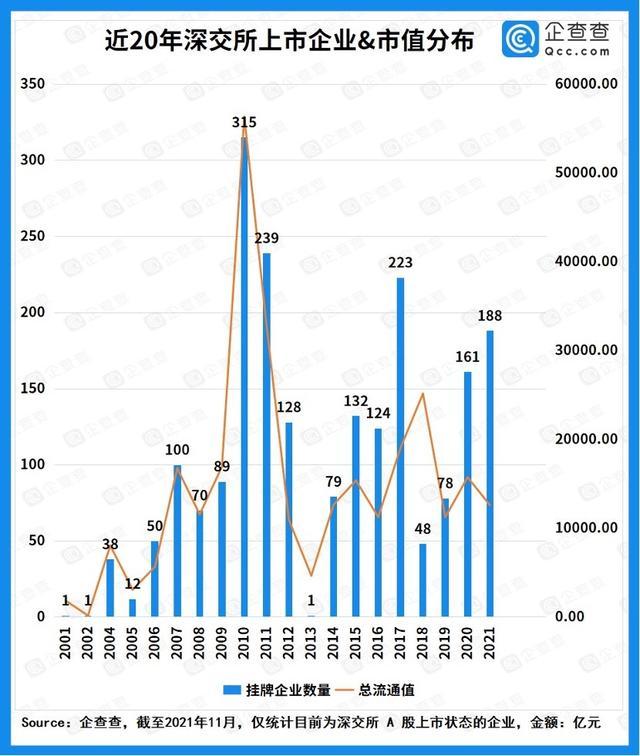

深交所发布公告 将对深证成指等实施样本股定期调整

-

基金经理加大中小盘股调研力度 性价比引关注

-

完成财务资料更新 天威新材恢复发行上市审核

-

凯莱英发布公告 全资子公司与客户签逾27亿元供货合同

-

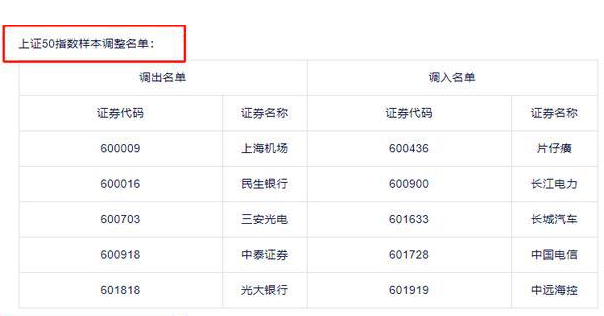

中证指数官方发布公告 调整沪深300等指数样本

-

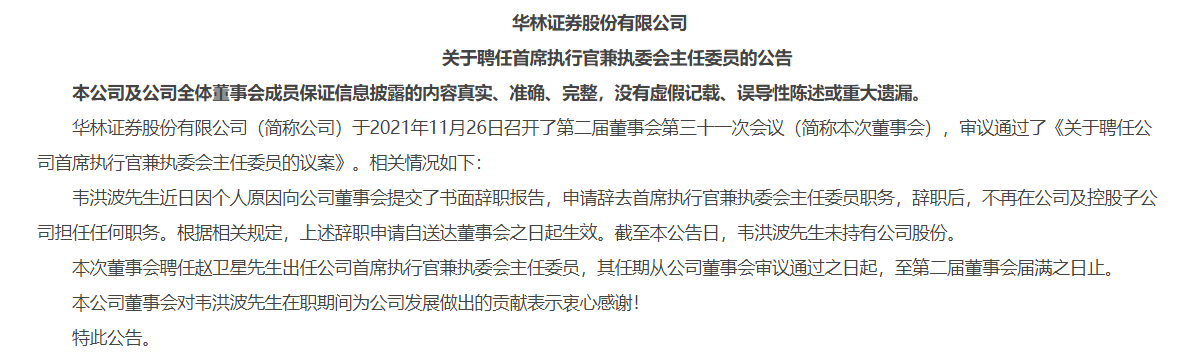

优化营业网点布局 华林证券董事会聘任首席执行官

-

科瑞技术发布公告 全资子公司科瑞新能源拟购鼎力智能股份

-

芒果超媒发布公告 全资子公司与咪咕文化签合作协议

-

首创置业转让旗下首置物业100%股权,挂牌底价4.5亿元

-

深入认识和把握畅通国内大循环(思想纵横)

-

践行人民城市理念,本市住房公积金加大对既有多层住宅加装电梯支持力度

-

从“展品”到“商品”,进博效应持续溢出

-

Master Kitchen翡冷翠冰热气泡饮水机,开启餐边调饮优雅水生活