燕文物流递交上市申请 拟登陆深市主板并募资9亿元

2022-02-09 14:56:52 来源: 投资时报

在跨境电商物流市场集中度较低的情况下,燕文物流还需面对众多巨头入局的激烈竞争。

受益于中国强大的制造业基础优势、政策支持引导以及全球互联网经济的发展,跨境电商在疫情中逆势上涨,成为中国拉动外贸增长的主力军。作为行业中重要的服务商,跨境物流业绩近年提升明显,成为最受资本青睐的行业之一。

《投资时报》研究员注意到,处于跨境电商物流第一梯队的燕文物流,已递交上市申请。此次IPO,燕文物流拟登陆深市主板并募资9亿元,主要用于智能分拣及转运一体化项目、全球跨境物流大数据平台建设项目、车辆购置项目以及补充流动资金。

燕文物流招股书显示,公司尽近几年处于业绩快速增长期,2018年至2020年,公司营业收入分别为28.69亿元、41.51亿元和62.18亿元,复合增长率47.22%,归母净利润分别为1567.20万元、3011.64万元和1.46亿元,复合增长率为207.90%。2021年上半年,其营业收入实现31.91亿元,归母净利润为6276.03万元。

但在整个跨境电商物流集中度较低的情况下,燕文物流规模尚小,还需面临众多巨头入局的激烈竞争场面。同时招股书显示,在毛利率方面,燕文物流与同行相比差距不小,而其近年极具扩张的专线业务进入“价格战”抢占市场阶段,2021年上半年出现每单亏欠的状况。此外,公司的偿债能力和坏账计提比例也值得注意。

巨头入局竞争加剧

跨境电商物流在跨境电商迅猛增长的带动下增速惊人。但与国内快递前六巨头集中度已达80%相比,跨境电商物流还处在非常分散的发展前期,前10企业的市场占有率也仅6%。很多业内人士称,目前的跨境电商物流与国内电商兴起前的快递企业状况相当。

但这一分散局面,随着巨头们的入局,很快将被打破。根据公开信息,仅2021年上半年,跨境电商物流领域,大型企业和巨头纷纷通过收购、扩充业务线进入,抢夺市场。

燕文物流在招股书中提及的第三方跨境电商物流竞争对手,包括纵腾集团和递四方。另外2家因为没有上市,公开数据较少。但根据行业内公布的数据显示,在2021年的跨境电商物流排名来看,纵腾集团和递四方的规模都较燕文物流大,纵腾在2021年实现营业收入186亿元,其主营业务包括专线和海外仓,而递四方在该榜单中排名第三,全年实现营业收入124亿元,燕文物流以90亿元排名第四。

值得注意的是,纵腾和递四方的主营业务中,除了近年跨境物流被争得最厉害的“专线业务”外,都包括另一热门领域海外仓。其中,纵腾的“谷仓海外仓”已初具规模。

而燕文在海外仓业务上的布局,尚未有公开资料显示其以参与。根据招股书,燕文物流2018年至2021年上半年,营业收入分别实现28.69亿元、41.51亿元、62.18亿元和31.90亿元,其中,国际快递全程业务和国际快递揽收和处理业务占几乎全部收入。在海外仓业务上的缺席,或将使其在未来的竞争中处于不利地位。

此外,公开资料显示,菜鸟网络通过投资入股递四方,使递四方在国内的前端揽收范围大大拓展,尽管燕文在全国范围内扩张揽收点,但与这些强强联手的竞争对手相比,在未来的规模战中或将处于不利地位。

除了上述竞争对手之外,其它传统快递公司,也通过并购等方式快速进入已争抢蛋糕。

如顺丰控股,于去年2月通过收购全球海运和空运实力不俗的嘉里物流51.5%的股份,拓展海外履约能力半径。顺丰2021年财报数据显示,顺丰供应链和国际业务2012年实现营业收入91.09亿元,同比增长534.77%。

已在跨境电商物流布局几年的华贸物流,继并购大安国际、迅诚国际、深创建供应链之后,于2021年7月收购跨境电商物流公司佳成国际70%的股份,将传统的干线运输主业向前端获客延展,以补充服务中小卖家的能力,在2021年上半年跨境电商业务板块营业收入实现12.90亿元,毛利1.73亿元。

2021年年末,百世集团称已完成将国内快递业务转让给极兔速度的事宜。根据百世2021年3季度业绩报告,百世国际单量同比增长78.7%。

此外,传统货代中的头部企业中国外运和华贸物流,也通过并购迅速进入跨境电商物流领域,并在规模上迅速扩大,超过或紧追燕文物流的营收规模。数据显示,中国外运2021年上半年实现跨境电商物流收入75.47亿元,同比增189.88%;毛利华贸物流跨境电商物流2021年上半年实现12.90亿元,同比增38.31亿元。

价格战开启

面对日益激烈的战场和强大的竞争对手,燕文物流在招股书中特别强调,如果竞争对手展开“价格战”等行为,将拉低行业盈利水平的情况。

而在近两年抢夺最激烈的的专线小包产品线上,价格战表现得更明显。对比没有追踪信息的平邮小包服务,性价比高的专线小包成为跨境电商更为喜爱的渠道,专线物流市场份额有望继续提升,也成为各企业争抢的最厉害的产品。

据艾瑞咨询显示,近五年我国跨境专线物流增速在跨境直发三种模式中最快。数据显示,跨境专线物流在直发模式中的占比从2016年开始,发展到2020年占比已经达到32%。与此同时,邮政与国际商业快递的市场份额比重逐年降低,邮政类从2016年以前的60%降至2020年的44%;国际商业快递从2016年以前的40%降至2020年的24%。

从招股书来看,燕文在这场“专线价格战”中也投入了不少,2021年上半年每单都在贴钱。数据显示,2021年上半年,该公司专线类产品票均收入42.10元,票均成本42.46元,即每做一单亏损0.36元。

招股书显示,报告期内,燕文物流在专线业务上发力最猛,2018年至2021年上半年,该业务占总营收比分别为4.29%、12.35%、39.67%和49.70%,分别实现营收1.23亿元、5.12亿元、24.66亿元和15.85亿元。

但从利润来看,专线业务处于低毛利甚至亏损状态。招股书显示,报告期内,其专线产品分别实现毛利397.82万元、37.92万元、8228.46万元和-1354.10万元,毛利率分别为3.24%、0.07%、3.34%和-0.85%。

燕文在招股书中表示,专线产品毛利率2021年上半年转负,源于上半年受疫情影响,航空运力供给持续紧张,航空运价上涨,导致票均成本增加。另外,由于专线产品为公司及同行业公司重点拓展的战略产品,市场竞争最为激烈,公司为扩大市场份额,保持了具有市场竞争力的价格策略,导致该产品出现战略性亏损。

除了公司对外宣称的信息,也可以从纵腾集团发展的轨迹中,看到作为该业务后发的燕文的压力。纵腾原为跨境大卖家,旗下的云途物流从创始之初,也即2014年就开始专注专线直发,而燕文则是在专线开始有大量需求的2019年才开始布局。这可能是“后发者”燕文不得不牺牲利润来抢市场的原因。

因占比近半的产品牺牲利润抢市场,公司整体毛利较低,报告期内,公司主营业务毛利率分别为3.48%、3.68%、5.47%和5.27%,远低于同行业同期平均值17.90%、12.35%、10.20%和7.79%。

对比华贸物流年报数据,2019年到2020年毛利率分别为19.31%和17.53%,可见规模效应带来的利润优势。

应收账款攀升

根据招股书,随着营收的大幅上涨,燕文的回款比例呈下降趋势。报告期内,公司第三方回款金额分别为11.21亿元、11.04亿元、14.18亿元和5.70亿元,占当期营业收入比例分别为39.06%、26.60%、22.81%和17.87%,逐年降低。

报告期各期末,公司应收账款账面价值分别为8119.34万元、1.63亿元、2.54亿元和1.63亿元,占流动资产的比例分别为16.61%、18.64%、20.60%和15.42%。

公司表示,造成这一现象的原因,主要受业务规模增长,及信用期较长的电商平台客户收入占比提高的影响。未来随着公司业务持续增长,应收账款规模可能继续增长。若客户的付款能力发生不利变化,则会导致一系列问题出现,例如坏账、资金周转、经营活动现金流不足等。

公司在招股书中称,应收账款按照会计政策计提了坏账准备。招股书显示,公司报告期各期末0-6个月账龄分别占比99.52%、95.80%、99.48%和99%,公司0-6个月账期应收帐款的计提比例为1.00%,与同行业0-3个月2.45%和4-6个月的3.02%相比较低。

如按照同行业前6个月平均值2.74%计提比例计算,燕文少计提坏账金额会相应提升公司净利润。

此外,招股书中显示,燕文物流的多家关联公司以及自然人股东、公司董事、监事、高级管理人员,与公司实际控制人周文兴、曾燕夫妇关系密切,其中,原股东周大任、梅素华为周文兴父母,并曾就公司转让的股东会决议发生诉讼纠纷。

招股书显示,报告期内,发行人向关联方采购劳务的交易额分别为4575.14万元、2192.54万元、1.09亿元和2299.19万元,占同期营业成本的比重分别为1.65%、0.55%、1.86%和0.76%。(罗艺)

热门资讯

-

燕文物流递交上市申请 拟登陆深市主板并募资9亿元

-

电池龙头亿纬锂能加速扩张 营收翻倍净利预增超65%

-

王筠楠 : 大健康为未来保驾护航

-

虎虎生辉!VENEAK 2022禧贺岁貔貅虎系列

-

比依股份今日申购 发行价为12.5元/股

-

国潮风劲 曲江文旅打造浓浓年味

-

积加RPA运营日志:快速沉淀运营经验,高效复用爆款路径

-

积加RPA运营日志:自动记录Asin的每一个变化,助力卖家打造爆品

-

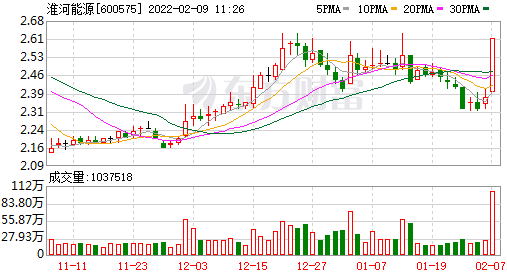

淮河能源拟发行股份吸并控股股东淮南矿业 拓展业务布局

-

德尔股份电池防火保护产品获认可 斩获德国客户12亿大单

-

风语筑披露2021年业绩预告 股价翻倍实控人高位减持

-

多次获大型赛事特许授权 元隆雅图股价现两个一字板

-

妙可蓝多累计回购股份695.25万股 投资8亿建创新奶酪基地

-

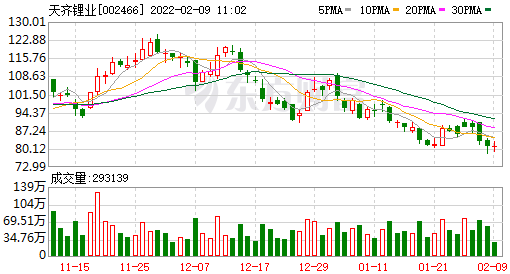

天齐锂业推进锂盐产能扩张 冲刺港交所二次上市

-

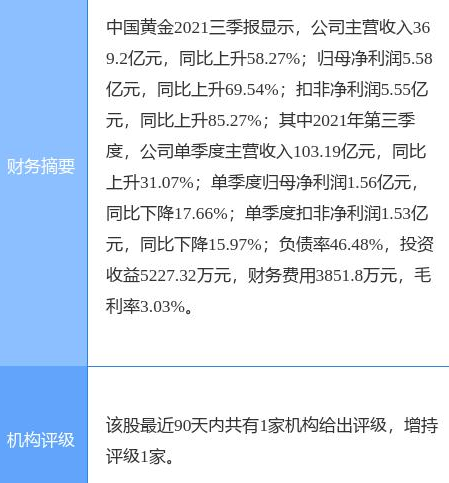

中国黄金披露股东减持计划 2021年全年预盈8亿增超60%

-

国家发改委与市监总局约谈有关铁矿石资讯企业:不得哄抬价格

-

2021年物流业总收入11.9万亿元,同比增长15.1%

-

张张壁纸!松江地产梅花美图上市了!

-

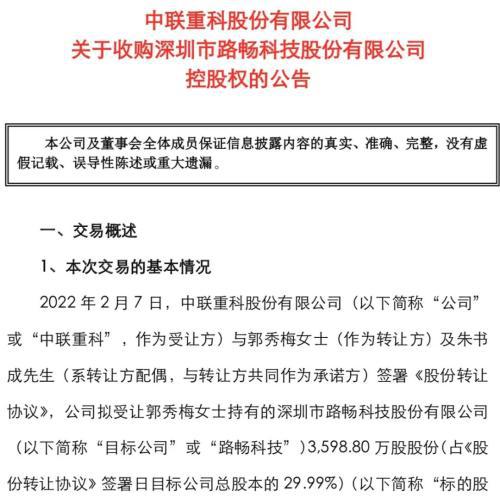

经营承压郭秀梅减持不停 中联重科或14亿入主路畅科技

-

主营电子产品新型散热器件 超频三拟50亿投建生产基地

-

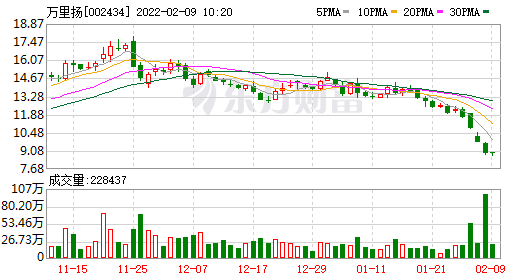

万里扬完成对赌后业绩骤降 计提商誉超8亿营收预降逾10%

-

华隆液压非标定制液压产品 以技术提升方案省时省力性价比超高

-

隔离险存五种拒赔场景,专家:专业化、精细化是产品存续关键

-

牛市早报|保障性租赁住房项目贷款不纳入房地产贷款集中度管理

-

Meta今年来股价跌35%,市值跌破六千亿美元列全美第八

-

首席展望|联储李全:货币政策稳中积极将对资本市场产生支撑

-

“限聚令”收紧至两人!香港再出新规,私人处所禁止两个家庭以上聚会

-

美国研究人员:新冠感染者患心脏病风险增加55%

-

个人存取现金5万元以上要登记,什么信号?

-

广州、深圳等GDP突破万亿元,广东“万亿城市”为何这么多

-

近地旅游兴盛,“滑雪”“包院儿”等成今年春节假期新宠

-

中国灵活就业者已达2亿人,线上工作受年轻人追捧

-

逾90个IPO项目中止审查:或因这三中介涉乐视网股票发行

-

判断浦东和浦西地段的方法有什么不同

-

两部门:保障性租赁住房贷款不纳入房地产贷款集中度管理

-

报告:1月全国找房热度环比跌7.7% 这六城逆势突围

-

*ST德奥恢复上市梦碎 深交所称其不符合条件

-

文投控股两连板 公司称冬奥业务存不确定性

-

上海个人住房房产税税率分界线更新:81948元/平米

-

天华超净拟定增募资不超46亿 再度扩大氢氧化锂产能

-

通过中介买房却跳单?刚刚,张杰谢娜夫妇回应!

-

中航泰达:打造国内领先的工业烟气治理综合服务商

-

未经验证清单≠实体清单 相关公司纷纷回应

-

攀钢钒钛:预计全年净利润同比增长236%至262%

-

赴港上市前股价跳水创60日新低,天齐锂业回应两大利空消息

-

八大基金解盘A股:海外因素带来扰动,市场已接近“情绪底”

-

“冰墩墩”抱走“官方指北”

-

长盈精密:公司拟回购不超过500.00万股公司股份

-

受益新能源锂电行业高景气 天华超净2021年扣非净利增长2.7倍

-

沃森生物:子公司重组新冠变异株疫苗获境外临床试验伦理批件

-

金百泽将于2月11日解禁137.46万股

-

创指在内外因共振下遭重挫:共识松动是主因,暂未有企稳迹象

-

突遭利空股价大跌 宁德时代回应称“咨询被制裁事宜为谣言”

-

德必集团将于2月10日解禁2472.67万股

-

孚能科技获机构密集调研 800V高电压产品将于今年9月装车

-

万科:1月实现销售额356亿元,同比减少50.19%

-

元隆雅图:股东拟减持不超过0.31%的股份

-

多家四川上市公司助力冬奥会 提升品牌价值

-

辉瑞2021年四季度营收238.38亿美元,低于市场预期

-

“国货牙膏第一股”来了 薇美姿正式递表港交所

-

凯恩股份:股东拟减持不超过3.09%的股份

-

淮河能源“蛇吞象”合并控股股东千亿资产 股价“超前涨停”涉嫌内幕信息泄漏

-

新安洁将于2月14日解禁30.49万股

-

CXO龙头药明生物市值跌破3000亿港元 公司称列入“未经核实名单”影响有限

-

金河生物将于2月14日解禁1.45亿股

-

药明生物积极采取临时措施:要求将子公司从未经核实名单移除

-

业绩快报:绿色动力全年净利7.0亿 同比增长39.11%

-

业绩快报:中天火箭全年净利1.22亿 同比增长18.28%

-

外媒:美国白尾鹿身上检出奥密克戎,或成新毒株潜在来源

-

业绩快报:智飞生物全年净利101.97亿 同比增长208.88%

-

封面有数 | 春节期间,四川人亲睐网购年夜饭,夜游成为过年新风尚

-

日盈电子:股东拟减持不超过3.24%的股份

-

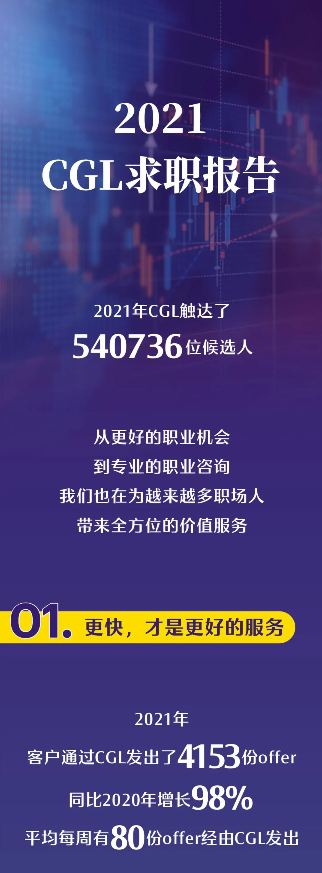

2021 CGL求职报告:平均基本年薪74.2万;职级越高,现金被“砍掉”的比例越大

-

雷军:全面对标iPhone,三年拿下国产高端手机市场第一

-

今年上海个人住房房产税税率分界线更新:81948元/平米

-

美媒:欧美和宽松货币政策说再见

-

美国宣布将对从日本进口钢铁产品实施关税配额制

-

业绩快报:普元信息全年净利4034.29万 同比增长28.62%

-

1月金融数据前瞻:信贷有望“开门红”,社融增量或超5万亿

-

业绩快报:金钼股份全年净利4.71亿 同比增长158.89%

-

碳化硅量子比特刷新纪录:量子态保持超5秒,信号增强万倍

-

利尔化学:股东拟减持不超过2.00%的股份

-

北清环能将于2月14日解禁5182.36万股

-

对话CGL高级合伙人Jerry Chen:客户价值是准则,长期主义是信仰

-

春节期间,虹口各大商圈新年主题活动不断 销售额4.33亿元实现稳步增长

-

央行等:稳妥推进法定数字货币标准研制

-

争“七色花”、“以动制冻”...“双减”后首个寒假充实又精彩

-

支持保障性租赁住房:相关贷款不纳入房地产贷款集中度管理

-

跨境理财通内地试点银行扩容,上海银行、厦门国际银行等入围

-

传统与创新的完美融合 超级托斯卡纳的高品质代表 彼奇尼Perpiero红葡萄酒

-

焦作文旅:虎年添翼,与冬奥一起向未来!

-

两部门:保障性租赁住房有关贷款不纳入房地产贷款集中度管理

-

分析丨猪粮比价触发过度下跌二级预警,视情启动收储影响几何

-

平均涨价20%后,美国肉类巨头泰森食品一季度净利猛增140%

-

国补退坡原材料涨价车企接连提价,五菱神车会是下一个吗?

-

杨浦区开展2022年“元旦、春节”期间一次性补助工作

-

杨浦区开展“迎新春送温暖 稳岗留工”走访慰问活动

-

徐汇的这个“营”让四类求职群体赢在职场!

-

焦作文旅:虎年添翼,与冬奥一起向未来!

-

洁帝国际家政服务口碑 正在中国保洁领域引领一场革命