开年首例“A吃A”!建发股份或成美凯龙控股股东

2023-01-09 22:00:30 来源: 证券日报网

本报记者 李婷 施露

1月8日晚间,建发股份公告称拟现金收购美凯龙不超过30%股份,或成后者控股股东。如果该收购顺利完成,资本市场将迎来2023年首例“A吃A”。

【资料图】

【资料图】

1月9日早盘,建发股份跌停,而后打开跌停板,截至收盘,公司股价跌9.58%。

《证券日报》记者联系美凯龙,对方表示,因合规要求不便透露更多除公告以外的信息,欢迎持续关注相关公告。建发股份则在公告中表示,本次交易尚处于筹划阶段,公司尚未召开董事会审议本次交易事项,双方尚未签署股权转让协议,具体交易方案仍需进一步协商和确定。

建发股份投资者关系部门有关人士表示,“目前(收购)这个事情属于筹划阶段,董事会还没有审议过这个事情,具体条款和交易具体情况还没定,只是在筹措这个事情,依据交易所的规则,公司需要先发信披公告。公司收购其30%的股权,不可能将所有债务接过来,后续的交易如何进行,目前还没有具体内容。”

开年首例“A吃A”

厦门国资盯上连锁家居龙头

1月6日,美凯龙公告称,控股股东正在筹划控制权变更。紧接着,1月8日下午,美凯龙公告称,近日,公司得到控股股东红星控股通知,建发股份正就以现金方式意向受让红星控股持有的公司不超过30%股份事宜进行商讨。

红星控股直接持有美凯龙总股本60.12%,红星控股一致行动人西藏奕盈企业管理有限公司、车建新、陈淑红、车建芳等合计持有美凯龙总股本0.43%。

美凯龙2015年在港交所挂牌上市,2018年成功登陆上交所,而后成为中国家居零售A+H第一股,也是家居连锁行业内绝对的“龙头”。

建发股份实控人是厦门市国资委,一旦交易完成,建发股份将成为美凯龙控股股东,美凯龙将由民营企业变身国企。此外,若交割顺利进行,这例交易将成为2023年首例“A吃A”。

“红星美凯龙的出售,实际上也确实说明行业出现了较为剧烈的调整。类似调整也是资源整合的过程。通过出售,能够快速回笼资金,减少经营压力。”上海易居房地产研究院研究总监严跃进对《证券日报》记者表示。

建发入主

美凯龙有望缓解资金压力

截至2022年12月31日,美凯龙经营了94家自营商场,284家委管商场,通过战略合作经营8家家居商场,此外,公司以特许经营方式授权57家特许经营家居建材项目,共包括476家家居建材店及产业街。

亿翰智库在一份研报中表示,从整体的情况来看,美凯龙更接近商业地产的玩法。尽管自营业务有保证业务稳定性,能够赚取土地升值收益等特点。但是美凯龙疯狂的扩张也让其债台高筑,负债累累。

“这件事还在筹备阶段,所以最终的情况不确定性也比较大。美凯龙的短期债务压力可以通过融资和出售资产解决,长期债务压力主要是来自母公司的,如果建发达成收购,预计双方也会在这方面达成一致。”亿翰智库地产首席分析师于小雨对《证券日报》记者分析。

从美凯龙2022年半年报来看,红星控股的货币资金为87.56亿元,较2021年末减少约20亿元。此外,红星控股短期借款以及1年内到期的非流动负债合计超过250亿元,流动负债和非流动负债合计为1229.19亿元。

因债务压力,控股股东红星控股及其一致行动人一直在减持股票偿还债务,去年12月,红星控股及其一致行动人拟合计减持最高不超过3.41%的股份。

此前,为了缓解债务压力,红星控股在2021年7月以40亿元的价格将红星地产70%股权售予远洋。同年10月,美凯龙将子公司上海美凯龙物业管理服务80%股权售予旭辉永升服务,现金代价6.96亿元。

不过此番建发的入主,或将有效解决美凯龙控股股东资金压力。

根据克而瑞销售数据,2022年1至10月百强累计销售额下降45%,但建发股份实现销售额1564亿元,同比仅下降17%,销售排名跃升至第10名,甚至在老牌房企融创中国、中国金茂、新城控股等之前。

截至2022年9月30日,建发股份供应链运营业务分部总资产为1834亿元,房地产业务分部总资产达5919亿元,而建发股份子公司建发房产和联发集团于2022年1-9月共实现合同销售金额(全口径)1189.18亿元。

“对于建发来说,其在商业地产方面的发展远不如住宅开发,如果收购达成,相当于为其增加了商业地产领域的厚度,且会变相拥有部分核心城市的红星美凯龙家居商城。另外,预计对于建发在产品领域的优势会进一步凸显,红星美凯龙商城的主要租户为家居,且在培育家装业务,可能这方面对于建发产业链延伸有一定附加作用。”于小雨对记者补充道。

(编辑 孙倩)

热门资讯

-

开年首例“A吃A”!建发股份或成美凯龙控股股东

-

世界热点!华通线缆:股东拟减持不超过3.12%的股份

-

观察:马斯克破了世界纪录:亏钱第一名!却还是全球第二富......

-

【全球播资讯】【透视社·生态监督】保障黄河流域生态保护:宁夏中宁公安打掉一盗猎鹅喉羚团伙

-

美国铝业澳大利亚氧化铝精炼厂将减产30%

-

烯石电车新材料(06128.HK)终止现有股份奖励计划及现有购股权计划以及建议采纳2023年股份奖励计划

-

【天天速看料】茂化实华(000637.SZ):目前没有生产茂金属聚丙烯、也没有生产POE,没有对北京海洋馆做过2023年实现净利润1.6亿元的预计

-

全球滚动:北摩高科(002985.SZ):部分监事、高管减持期届满 仅刘扬、郑聃合计减持73.054万股

-

高能环境将于1月18日解禁186.26万股

-

全球热讯:创业慧康(300451.SZ):593.6288万股限制性股票将解除限售、上市流通

-

每日时讯!迈威生物将于1月18日解禁1.07亿股

-

【世界热闻】中国建筑将于1月16日解禁3.0亿股

-

全球热文:小商品城将于1月16日解禁1317.36万股

-

环球热资讯!川润股份:股东拟减持不超过1.00%的股份

-

创维集团三个交易日累计涨幅50% 公司对股价涨幅较大不予置评

-

今年对月销售额10万元以下的增值税小规模纳税人免征增值税

-

可惜错过

-

BRILLIANCE CHI(01114.HK)发布公告,林洁兰已获委任为独立非执行董事,由2022年9月21日起生效

-

快资讯:大理药业11月11日主力资金净买入111.51万元

-

环球信息:东方支付集团控股(08613):配售截止日期延长至1月30日

-

当前观察:爱乐达(300696.SZ):董事长范庆新辞职、提名谢鹏为非独立董事候选人

-

世界微速讯:东尼电子:预计2022年全年盈利1.00亿至1.10亿 净利润同比增长199.28%至229.20%

-

最新资讯:业绩快报:圆通速递全年净利39.2亿 同比增长86.34%

-

百事通!国脉科技(002093.SZ):拟聘任致同会计师事务所为2022年度审计机构

-

全球快消息!联发股份:股东拟减持不超过1.00%的股份

-

天天时讯:志特新材:预计2022年全年盈利1.75亿至2.23亿 净利润同比增长6.71%至35.86%

-

天合光能:预计2022年全年盈利34.22亿至40.18亿 净利润同比增长89.69%至122.68%

-

全球看热讯:澜起科技(688008.SH):初步确定股东上海临理等询价转让价格为58元/股

-

每日消息!宝龙地产(01238)前7个月合约销售总额264.51亿元

-

百事通!新钢股份(600782.SH):副董事长兼总经理管财堂辞职

-

光威复材:股东拟减持不超过5.00%的股份

-

每日快讯!博威合金:预计2022年全年盈利5.22亿至5.85亿 净利润同比增长68.25%至88.56%

-

动态焦点:华能国际电力股份(00902.HK)完成发行25亿元超短期融资券

-

今日报丨苏奥传感:预计2022年全年盈利2.76亿至3.05亿 净利润同比增长180.00%至210.00%

-

瑞丰新材:预计2022年全年盈利5.53亿至6.13亿 净利润同比增长175.00%至205.00%

-

【新视野】冀东装备:预计2022年全年盈利1160.00万至1500.00万 净利润同比下降44.57%至28.33%

-

焦点热文:烂柿子是什么意思?

-

全球观热点:多地积极恢复和扩大消费 “熟悉的烟火气回来了”(经济新方位·大力提振市场信心)

-

天天短讯!正邦科技(002157.SZ):2022年生猪销售收入89.54亿元 同比下降69.87%

-

巴安水务(300262.SZ)联合中标达卡污水管网设计施工项目WD2标段

-

【快播报】小商品城(600415.SH):1317.36万股限制性股票将于1月16日解锁上市

-

【世界热闻】迈克生物(300463.SZ):基质金属蛋白酶-3测定试剂盒(胶乳免疫比浊法)取得产品注册证书

-

祥源新材:预计2022年全年盈利6300.00万至8190.00万 净利润同比下降28.19%至6.65%

-

天天关注:中复神鹰:预计2022年全年盈利5.70亿至6.20亿 净利润同比增长104.51%至122.45%

-

全球今日讯!高能环境(603588.SH):186.264万股限制性股票将于1月18日上市流通

-

环球快看点丨兴瑞科技:预计2022年全年盈利2.10亿至2.21亿 净利润同比增长85.00%至95.00%

-

世界快播:太阳能:预计2022年全年盈利13.25亿至14.25亿 净利润同比增长12.21%至20.68%

-

冀东水泥:预计2022年全年盈利13.50亿至15.20亿 净利润同比下降51.96%至45.91%

-

504MW、36台14MW风机!晶科科技首个合作海上风电项目获批核准

-

中国旅游业复苏势头明显,研究称2023年国内住宿业发展将呈现七大趋势

-

音视变改器跟短视频带货有什么关系一、短视频发展现状

-

买无穷送3000张埋堆堆卡?TVB这波剧我看定了

-

天天播报:教育的情感转向是“高分低能”的解药

-

2天时间,多位制造业专家点燃实业家2023 | 研修院年终大课

-

每日消息!天宇股份(300702.SZ):磷酸西格列汀原料药通过CDE审批

-

全球快播:顺博合金(002996.SZ):拟向全资及控股公司提供不超10亿元借款

-

全球实时:济南高新(600807.SH):选举王成东担任董事长

-

每日消息!佳电股份:预计2022年全年盈利3.45亿至3.75亿 净利润同比增长62.00%至76.00%

-

【报资讯】海峡环保最新公告:不向下修正“海环转债”转股价格

-

世界百事通!节能风电:预计2022年全年盈利14.20亿至17.00亿 净利润同比增长21.24%至45.14%

-

头条焦点:炬光科技:预计2022年全年盈利1.20亿至1.30亿 净利润同比增长77.09%至91.85%

-

信恳智能(01967.HK)午后大幅走低,跌约16%

-

天天热点评!业绩快报:瑞泰科技全年净利6700.36万 同比增长40.22%

-

环球焦点!业绩快报:陕国投A全年净利9.1亿 同比增长24.29%

-

旭升集团2022年净利润预增60.93%至77.87% 客户项目订单充足

-

宁东能源化工基地脱“灰”奔“绿”

-

2022年成为英国有相关记录以来最热年份

-

【时快讯】山东省能源局印发《山东省新型储能工程发展行动方案》

-

每日热讯!《中国上市公司环境责任信息披露评价报告(2021年度)》:1178家上市公司披露碳信息,同比增加 18%

-

四川银行2022年上半年绿色信贷减少碳排放6180吨

-

世界看点:华海药业回应Paxlovid业务进展:公司根据辉瑞订单生产Paxlovid

-

每日讯息!11部门发文:事关农房质量安全提升

-

国家发改委:猪粮比价进入过度下跌三级预警区间

-

热议:高考考点外语听力卡顿,考生:我心态直接崩了!当地教育局最新回应:成绩作废,可重考

-

世界看热讯:华峰超纤(300180.SZ):董事兼财务总监蔡开成辞职

-

每日热议!大秦铁路(601006.SH):2022年大秦线累计完成货物运输量39678万吨、同比减少5.8%

-

环球今亮点!信雅达(600571.SH):减持数过半 实控人郭华强累计减持260万股

-

世界关注:龙大美食(002726.SZ)主要股东洪亨亚和解除质押5971.42万股

-

今日热搜:国联证券股份有限公司上调康缘药业评级

-

蔚蓝锂芯(002245.SZ)与申能投资在储能产业、分布式光伏产业等领域建立战略合作关系

-

世界热头条丨金钼股份:预计2022年全年盈利12.50亿至14.50亿 净利润同比增长153.00%至193.00%

-

世界快报:三人行:预计2022年全年盈利7.23亿至7.40亿 净利润同比增长43.17%至46.54%

-

世界快看点丨5位委员与市民网上交流将举行 聚焦现代化建设的突破口和着力点

-

天天热点!【行情】全国碳市场每日成交数据20230109

-

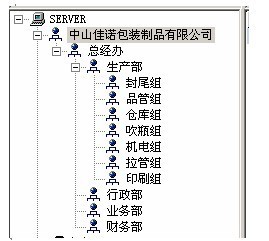

勤哲Excel服务器无代码实现食品包装企业管理系统

-

黄宥裁运营总裁执行董事荣获2023“国际公益慈善大使”嘉奖

-

天天热点评!猪企12月收入缩水!正虹跌逾30%,牧原全年销售仍破千亿

-

环球实时:春节临近 中国各地年味渐浓消费旺

-

2022国家医保谈判落幕 医保内新冠治疗用药品种丰富

-

天天快播:上海市提前发放1月失业保险待遇及各类就业培训补贴

-

焦点热议:谷神星一号遥五运载火箭发射成功

-

每日精选:异动快报:漫步者(002351)12月12日11点7分触及涨停板

-

东诚药业(002675.SZ):用于治疗FAP阳性表达的晚期实体瘤177Lu-LNC1004获FDA批准开展I期临床试验

-

世界报道:传推特进一步削减全球内容审核团队

-

天天快资讯:港股异动 | 名创优品(09896)升9%、创新高 机构料公司迎业绩+估值双重修复 22Q4经调整净利同比+37%

-

全球短讯!港股异动 | 和黄医药(00013)尾盘涨幅扩大逾7% 索乐匹尼布治疗ITP中国III期完成患者入组

-

留学墨尔本,你知道墨尔本大学附近的交通、住宿?这一篇全搞定!

-

今日俄罗斯:意大利网球女子运动员伪造新冠疫苗接种证书参加多个国际比赛

-

世界热点!塔斯社:俄罗斯专家指数十种新冠病毒变种在俄传播 它们与奥密克戎大不同需新命名

-

世界热点!共同社:第八波新冠疫情在日本继续泛滥 因新冠感染累计死亡6万人