看点:包揽认购7.6亿元定增 达华智能董事长 “上位”实际控制人

2022-06-14 06:07:31 来源: 上海证券报

6月13日晚,达华智能披露定增预案。根据方案,达华智能拟以2.22元/股发行价定增不超过3.44亿股(含本数),募资不超过7.63亿元(含本数),本次募资在扣除发行费用后将全部用于偿还银行贷款和补充流动资金。

据披露,福建昊盛将全额认购本次定增,而福建昊盛正是达华智能“熟悉的陌生人”。天眼查显示,福建昊盛成立于今年5月13日,由陈融圣、李馨菲、福州新投共同投资。其中,陈融圣持有福建昊盛51%的股权,系福建昊盛的控股股东、实际控制人,也是达华智能董事长。

在福建昊盛的上述股东中,陈融圣、李馨菲具备丰富的行业投资与管理经验,而福州新投系由福州新区管理委员会控制的公司。

本次非公开发行前,达华智能无控股股东及实际控制人,持股比例较为分散。福建昊盛由陈融圣实际控制,且福建昊盛未持有上市公司股份,陈融圣持有上市公司6132.9万股股票,占本次发行前公司总股本的5.35%。

本次非公开发行后,若按照本次发行股票数量上限计算,福建昊盛与陈融圣合计持有上市公司发行后总股本的27.19%。届时,达华智能控股股东将变更为福建昊盛,实际控制人将变更为陈融圣。

因此,达华智能控制权将发生变化,由无实际控制人变更为由陈融圣实际控制。

达华智能称,2021年公司业务有序开展,清理非战略性方向的资产与子公司,去除废旧落后的产能。随着公司战略调整,公司逐步聚焦主营业务,整合资源,以“海联网”和“数字屏”为核心业务发展战略,打造“一网一屏”产业云生态,致力于成为全球领先的综合信息服务提供商。

在预案中,达华智能表示,目前,公司处于无控股股东、实际控制人的状态,公司发展缺乏强有力的引领和支持,经营业绩也承受较大压力。因此,公司引入新的控股股东、实际控制人,可以为公司经营发展带来更多资源,提升公司在信息技术、智慧城市、卫星通信等领域的竞争优势,提升公司的市场竞争能力和融资能力,从而加快公司业务转型的步伐,实现长期健康稳定发展。

值得一提的是,2021年10月,达华智能发布公告称,已召开2021年第一次临时股东大会和第四届董事会第一次会议,选举产生了公司第一届董事会成员并聘任了公司高级管理人员。会议召开后,公司根据相关规定,结合公司股权结构和董事会成员提名情况,以及公司股东大会、董事会的表决机制和程序设定,对公司控制权情况进行了谨慎甄别。经审慎判断,公司认定本次换届选举后,公司无控股股东、实际控制人。

(资料图)

(资料图)

在2021年回复问询时,达华智能表示,陈融圣作为上市公司现任董事长,一直负责公司的经营管理,公司高管团队团结稳定,不存在管理层控制、多个股东共同控制或管理层与股东共同控制等情况。

热门资讯

-

看点:包揽认购7.6亿元定增 达华智能董事长 “上位”实际控制人

-

每日观点:扩充正极材料产能 振华新材拟定增募资 不超60亿元

-

每日速讯:中高端雪糕到底好不好卖?经销商:颜值能打+品质好,复购率才高

-

今日看点:全国多地发消费券后的市场观察:发放、使用规则有待完善

-

微资讯!美航天企业火箭发射失败,NASA损失两颗卫星

-

热点评!助力产业数字化,阿里云接连公布多款最新技术产品

-

今日热文:石景山“分配房”入市调查追踪: 不用购房资格 需签公房租赁协议

-

怡建健身集团真的靠谱吗?从一名退役军人到门店店长的奋斗史

-

孙宇晨出席WTO部长级会议,倡议用区块链技术引领世界经济数字化转型

-

杰普特回复上交所问询函:放宽信用政策、增加营业收入

-

睿创微纳回复上交所问询函 境外前五大客户均为经销商

-

欧林生物回复上交所监管问询函:公司班子问题是否已关注?

-

科创板上市公司瑞可达第二轮问询函出炉 补充流动资金超2亿元

-

海运价格回落 纵腾谷仓带你看跨境电商如何度过又一春

-

618物流战怎么打?玖云平台强助攻快递物流行业“快”“准”“好”

-

布局元宇宙赛道,杭州市政府研究室(参事室)领导莅临新迪数字调研

-

2022江西旅发大会|吉安武功山福主题潮玩圣地,约起来!

-

光子工作室群全球品牌升级,用游戏助益世界

-

低温午餐肉的出现,距离下一个风口还远吗

-

北大青鸟再登2021年中国特许连锁Top100!

-

湖北购途商贸有限公司介绍十元店的发展前景

-

广州寄宿考研学校的新选择,新岚途大学城校区!

-

用了MLAY美呀智能冰肤脱毛仪之后,闺蜜竟变成了这样...

-

绿维文旅全员备战,力求臻福里项目完美呈现!

-

黄金酱酒经销商黄文卫:选对一个品牌,专于一个品牌,百般用心去耕耘

-

西部矿业33.43亿元收购锂资源公司遭质疑 监管追问如何保障?

-

中国华融出售多张金融牌照 拟119.8亿元转让华融湘江银行股权

-

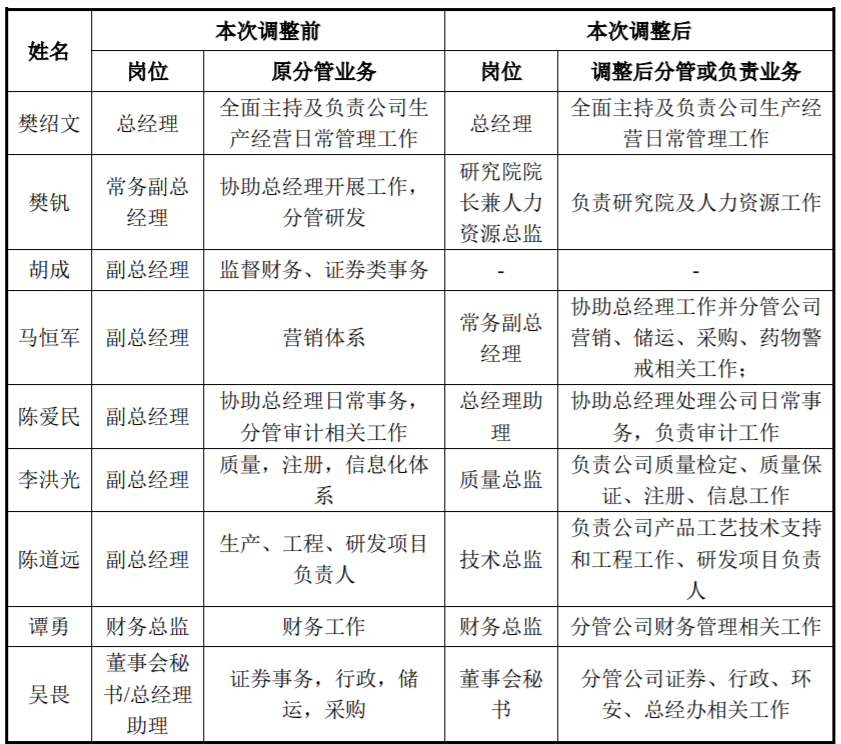

焦点!欧林生物回应高管变动风波:基于公司最新发展阶段调整,多人改任总监

-

今日观点!云顶新耀-B(01952.HK)盘初继续冲高,升超7%

-

每日速递:思摩尔国际(06969.HK)早盘涨超5%,截至发稿,涨5.07%,报21.8港元,成交额1.86亿港元

-

天天快报!异动快报:万东医疗(600055)6月13日10点9分封涨停板

-

即时:异动快报:登云股份(002715)5月11日10点28分封涨停板

-

克明食品定增预案披露 实控人家族持股或增至39.14%

-

股东被罚、大股东减持!药明康德减持计划引热议

-

资讯:证券日报:科创板的“增量改革”任务还未结束

-

观察:年内监管对券商及从业人员开逾百张罚单,境外业务等成新关注点

-

荆门市栽3万多株“世纪红”柑橘树 七成树苗没发芽?

-

最新!全国首家“知识产权特色小镇”落户岱家山科创城

-

格林纳达代表团团长孙宇晨出席WTO MC12 强调发展数字经济

-

湖北省机关事务局:全省建成节约型公共机构示范单位167家

-

湖北省经信厅鼓励更多企业专注细分市场 实现湖北“冠军成林”

-

每日关注!晶科能源2月28日主力资金净买入3671.71万元

-

今日热文:电连技术拟披露重大事项 公司股票临时停牌

-

全省首张!武汉东湖高新区率先推行“一业一证”变更

-

792.53万元!保康落实脱贫人口外出务工交通补助政策

-

每日动态!实益达(002137.SZ):实控人陈亚妹解押1000万股

-

【播资讯】中梁控股(02772.HK)建议发行额外新票据

-

每日动态!华光源海处于北交所上市辅导期:制定多项上市后适用制度营收连增6年

-

【新视野】智通港股股东权益披露|6月13日

-

讯息:齐合环保(00976)澄清:王历获委任为执行董事

-

最新快讯!慕思股份(001323.SZ)IPO定价38.93元/股 将于6月14日开启申购

-

新消息丨中手游(00302.HK)推出有鱼数字艺术品版权分发平台

-

每日资讯:主营精密机械零部件业务 联合精密(001268.SZ)拟首次公开发行不超2698.33万股

-

今热点:美国前财长萨默斯:通胀不会很快回落 美联储太“乐观”

-

快讯:汇丰控股(00005)6月10日在英国和香港联交所合共回购318.4万股

-

每日信息:从“宁王”与“迪王” 此消彼长说开去

-

即时看!ST美盛及实际控制人被立案

-

热门:毕节市民营经济代表人士及直属商协会骨干培训班开班

-

每日视讯:三一国际与中金公司订立2022年金融产品框架协议

-

【报资讯】新股消息 | 玄武云科技二次递表港交所 为国内最大的智慧CRM服务供应商

-

讯息:玄武云科技通过港交所上市聆讯 2021年收入近10亿元

-

当前热门:据港交所6月12日披露,玄武云科技控股有限公司通过港交所聆讯,招银国际为独家保荐人

-

每日资讯:天风证券:火电超超临界机组为什么被关注?

-

热门:设研院将于6月16日解禁10.92万股

-

当前焦点!浙商中拓将于6月15日解禁396.07万股

-

每日聚焦:兰石重装牵手兰州大学核学院 加速向核能等新能源装备制造领域转型

-

今日热文:经纬辉开将于6月16日解禁276.94万股

-

每日消息!“A吃A”再添一例 中航电子拟吸收合并中航机电

-

焦点!方正电机将于6月13日解禁900.75万股

-

今日观点!好想你联合郑州大学成立营养健康食品研究院

-

资讯:韵达股份将于6月20日解禁301.88万股

-

今日聚焦!湖南多措并举打造“新型储能强省” 上市公司加速推进重大项目落地

-

每日讯息!“A吃A”再添一例 中航电子拟吸收合并中航机电

-

【速看料】一边带货一边教英语,新东方直播间火出圈!网友:有实力干啥都能成功

-

新动态:谁在入局核酸采样亭?移动厕所厂商“半路出家”,缺乏标准差价巨大

-

当前看点!闪马智能创始人彭垚:以“小脑”赋能“大脑”,深入推进现代城市智慧化升级

-

每日信息:成都数字人民币线上消费券又来啦,今天12:30美团“接力”继续发券

-

最新消息:赢在哪?新东方直播卖货,买东西和学英语的都“上头”了

-

孙宇晨将代表格林纳达参加WTO第12届部长级会议

-

每日速读!艾瑞咨询:车载激光雷达市场年复合增长或达85.7% 2025年乘用车辅助驾驶渗透率或超60%

-

每日精选:英国披露8例不明原因儿童肝炎重症:6例感染过新冠,肝中无腺病毒

-

【新要闻】海运企业业绩持续攀升,跑一趟欧洲赚一条船

-

每日快报!95号汽油或将进入10元时代,距离油价天花板还有多远?

-

热点聚焦:日均赚6亿元?!这类企业赚大了!手捧巨额现金,立马做这件事

-

今头条!2022年5月四川新三板企业市值TOP100:上榜门槛为0.85亿元

-

热点评!All in 数字化,美的10年做了什么?

-

观点:字节排“毒” 得物见“顶”

-

百事通!滴滴退市 股份将转到OTC场外交易市场进行交易

-

【聚看点】概念追踪 | 光伏级三氯氢硅年涨幅已超170% 供需错配中短期难缓解 产能充分的企业将受益(附概念股)

-

聚焦:王小鲁:消费券要发给失业者,作为失业救济的一部分

-

观察:微博:针对热议事件借机挑唆性别对立等,265个账号被禁言

-

快报:圆桌|金融科技如何助力长三角地区经济复苏?

-

每日热讯!2022年成都最美科技工作者揭晓,“科创中国”“天府科技云”专家服务团正式“出道”

-

简讯:微博:发布涉唐山打人事件不实信息,47个账号被禁言或关闭

-

Hi沸腾一夏丨容声冰箱带你逃离快节奏,奔赴向往的生活!

-

尹昉吴孟珂蘑菇屋“蜜月行” 容声冰箱助力婚宴制作现场

-

小家电新星IK刀具消毒机:刷新体验,洁净登场

-

华夏稳鑫增利80天滚动持有债券A基金经理变动:增聘吴彬为基金经理

-

平安股息精选沪港深A基金经理变动:增聘刘杰为基金经理

-

华润三九(000999.SZ)淋巴示踪剂获批新适应症