帝奥微2023年半年度董事会经营评述

2023-08-11 18:17:19 来源: 同花顺金融研究中心

帝奥微2023年半年度董事会经营评述内容如下:

一、报告期内公司所属行业及主营业务情况说明

(资料图片)

(资料图片)

热门资讯

-

帝奥微2023年半年度董事会经营评述

-

华闻集团2023年半年度董事会经营评述

-

中原高速(600020.SH):上半年净利润6.22亿元,同比增长86.48%

-

掌趣科技2023年半年度董事会经营评述

-

鋑联控股(00459.HK)将于8月29日举行董事会会议以审批中期业绩

-

海得控制2023年半年度董事会经营评述

-

同方股份最新公告:子公司拟挂牌转让同方电子84.22%股权

-

合肥百货最新公告:上半年净利2.5亿元 同比增长139.41%

-

佰悦集团(08545):魏青及李明扬退任非执行董事

-

8K技术生态论坛在沪举行,企业与创作者共探8K技术发展现状及未来

-

机构策略:股指预计维持震荡格局 关注医药、医疗服务等板块

-

碧桂园发表致歉信:是我们自己做得不够好,将变压力为动力、化危机为生机

-

在加盟的吆喝中,海伦司降收增利

-

中国证监会、香港证监会就推动大宗交易(非自动对盘交易)纳入互联互通机制达成共识

-

西藏日喀则:珠峰脚下的音乐之旅

-

锦龙股份龙虎榜:营业部净卖出1.27亿元

-

陈巴尔虎旗是什么地方(陈巴尔虎旗是什么地方哪个族的)

-

看了北大室友的时间表,才明白人和人的差距是从哪里拉开的

-

3万块撑不起孩子的一个暑假,家长晒账单让人惊讶,为啥放假比上学还烧钱

-

河北洪灾涉及110个县区市 将用两年时间完成灾后重建工作

-

女足世界杯|一波三折 西班牙队淘汰荷兰队首次晋级四强

-

中兴商业(000715)8月10日股东户数2.4万户,较上期减少20%

-

三联锻造(001282)8月10日股东户数2.01万户,较上期增加1.22%

-

三 力 士(002224)8月10日股东户数4.61万户,较上期减少1.64%

-

维信诺(002387)6月20日股东户数4.4万户,较上期增加1.51%

-

赞宇科技(002637)8月10日股东户数1.62万户,较上期增加0.23%

-

良信股份2023年半年度董事会经营评述

-

徜徉六朝古都,和比亚迪海鸥一起尽享南京夏日

-

索尼上调PS净销售额预期至320亿美元 创历史新高!

-

视频|连续两天有孩子脚踝被卡电动车,消防员紧急救援

-

孤狼不孤——EP战队成为第二支CFML三连冠战队

-

2023湖北省科技馆每天能约多少人?

-

中芯国际第二季度营收环比增长 部分消费电子客户恢复下单需求

-

心脏外科手术天花板的最新突破!同济医院魏翔教授团队最新研究被国际顶尖杂志刊发

-

这国工人计划罢工,欧洲气价涨疯?

-

多国领导人同意:尽快对尼日尔进行军事干预

-

港股恒指跌0.9%恒科指跌2.39%,券商股下挫中信证券跌近6%

-

一碗蛋炒饭,一死一伤!咋回事?

-

2023年国际潜水小姐大赛中国区线上新闻发布会正式举行!

-

2023年惠州中小学开学时间表 具体几月几号开学

-

新鞋磨脚怎么办小窍门 新鞋磨脚怎么办

-

管理的人性化是什么 管理人性化是什么意思

-

盆栽柚子树的养护方法有哪些?可以放室内吗?

-

万华化学(600309.SH):烟台产业园MDI一体化、石化一体化等装置停产检修

-

联德股份(605060.SH):原材料价格下降有利于公司毛利率提升

-

亚虹医药(688176.SH):APL-1706用于膀胱癌诊断的III期临床试验达到主要研究终点

-

三鑫医疗(300453.SZ):获得血液透析浓缩液注册证

-

联德股份(605060.SH):公司力源金河技改项目目前已顺利投产

-

中银国际证券股份有限公司上调恺英网络评级

-

开滦股份2023年半年度董事会经营评述

-

“上海国拍2023年第491期”9月11日【国有资产(95场)】房地产专场网络在线拍卖会

-

公司问答丨双良节能:公司在氢能源板块主要产品为绿电智能制氢系统

-

时代光影 百部川扬 |“蜂”景正好

-

线下重疾险性价比排行,线下的重疾险买哪个?

-

大家来“找茬”!“老西门·新六艺”爱心暑托班趣味满满

-

北京因灾报损车辆保险理赔已完成65%

-

重庆:住房公积金租房提取额度每人每月再次提高300元

-

北京启动全市防洪IV级应急响应

-

中央气象台8月11日10时继续发布暴雨蓝色预警

-

重庆:加大对多子女缴存人家庭租房支持力度

-

五仁月饼馅料配方和制作1斤4个?

-

颈部淋巴结核怎么治疗 颈部淋巴结核

-

变态mud 变态mu是什么意思

-

富机达能2023年上半年净利60.56万扭亏为盈

-

研报掘金丨天风证券:塔牌集团盈利能力恢复明显,维持“增持”评级

-

港股异动 | 彩虹新能源(00438)跌超8%领跌光伏玻璃股 产能及库存高企、价格及行业利润承压

-

埃夫特:7月27日接受机构调研,国海机械、富国基金等多家机构参与

-

研报掘金丨天风证券:信安世纪收入稳定增长,维持“买入”评级

-

20几岁的姐弟俩还可以睡一起吗(20几岁)

-

赋能城市品牌 彰显社会责任,上海国际广告节主题论坛如期举行

-

深圳口岸多措并举保畅行

-

哈尔滨红肠何以火出圈

-

独家述评|做好“摆摊头”下半篇文章

-

【无悔华夏】武将、特性表

-

北京白塔寺街区美食节带来潮流体验

-

争光股份:根据中国结算深圳分公司的最新数据,截至2023年8月10日,公司股东户数为13090户

-

东方精工(002611.SZ):万德数科的UV数码印刷机和高速数码印刷机,印刷精度达1200dpi

-

蓝焰控股(000968.SZ):煤层气资源开发存在资金投入大、建设周期长、开发成本高的特点

-

研报掘金丨华鑫证券:百诚医药项目储备充足,订单增长显著,予“买入”评级

-

阳煤化工(600691.SH):今年公司不涉及尿素产品的出口

-

日照旅游攻略,抓住夏天的尾巴,奔赴山海

-

北京加强森林资源保护监管 已划分2.4万余个林长制管护网格

-

贵广网络8月11日快速反弹

-

2023年青海养老金调整方法及补发时间 青海养老金计算公式2023举例说明

-

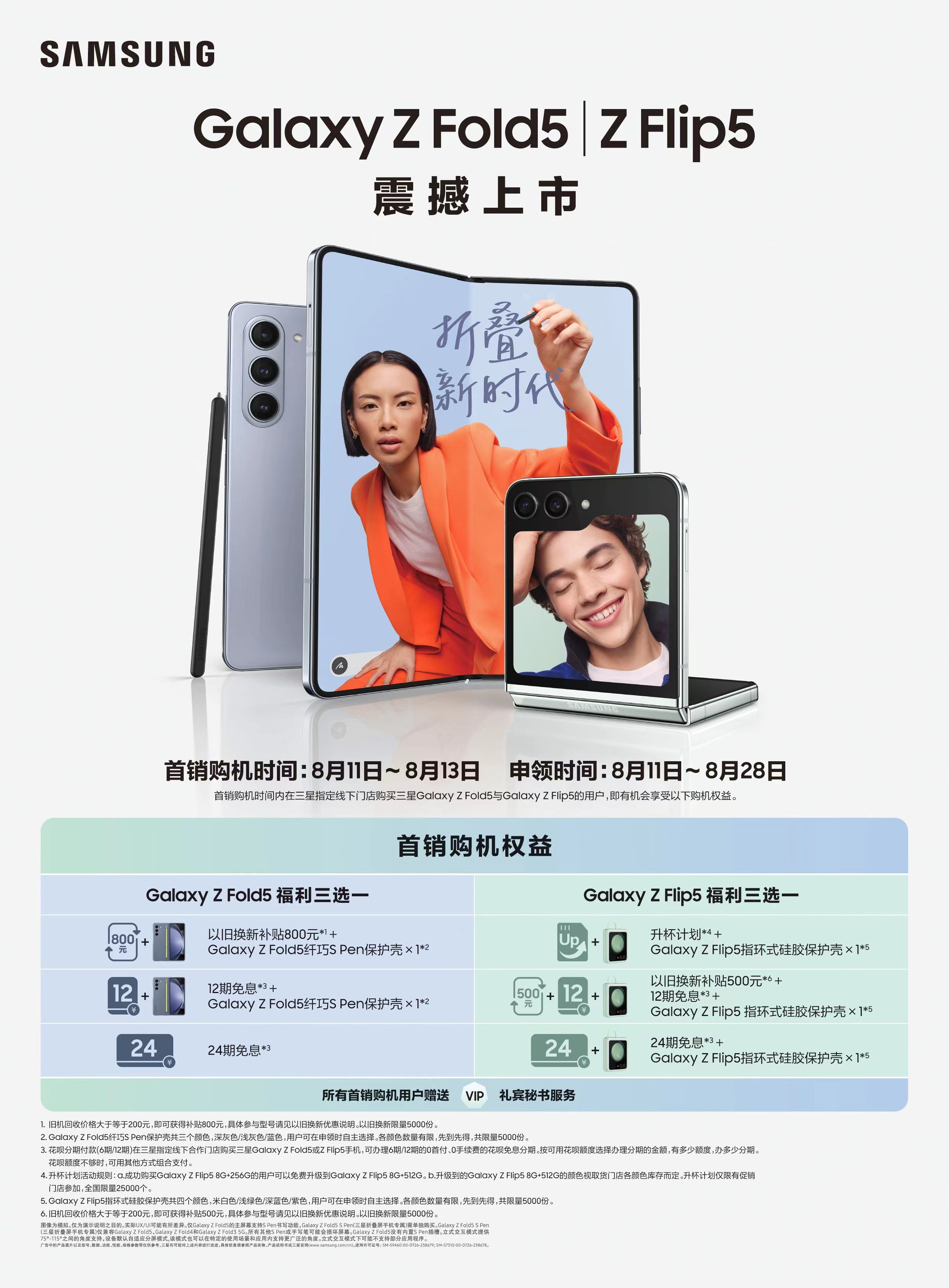

三星新一代折叠屏智能手机、智能手表和平板电脑以突破创新推动用户体验升级

-

三星Galaxy Z Fold5|Z Flip5全渠道开售 购机享多重惊喜好礼

-

浙江大学江西录取分数线 浙江大学江西招生人数多少

-

okasareta hakui

-

世界爱眼日是几月几日

-

南网能源:截至2023年8月10日,公司合并普通账户和融资融券信用账户的持有人数为134,521

-

顺丰控股(002352.SZ)累计回购公司股份1049.05万股 耗资5亿元

-

天禄科技:根据中国结算公司定期下发的股东名册,截至2023年8月10日,公司股东人数为8,888户

-

煌上煌:截至2023年8月10日公司股东人数为41,866人

-

大行评级|花旗:下调港铁目标价至47港元 评级“买入”

-

开平碉楼与村落(关于开平碉楼与村落的基本详情介绍)

-

哈工大全面开放校园参观咨询电话

-

8.11日内黄金多空趋势在线分析,原油操作分析

-

QQ裸聊被勒索,找到律师,他帮我处理了拦截,这样骗子就发不出

-

喝白酒和啤酒哪个更容易醉?

-

耐普矿机(300818.SZ):短期不会考虑实施新的激励计划