凯莱英获35.42亿元大额订单 盘中股价止跌小幅上涨

2022-02-21 18:07:00 来源: 证券日报网 张安

本报记者 许洁

见习记者 张安

2月20日晚间,凯莱英(06821.HK)发布公告表示,近日签署一款小分子化学创新药物的《供货合同》,订单涉及金额为35.42亿元。

该公告指出,若此次交易完成,将对2022年营收和利润造成积极影响。受此消息影响,截至2月21日收盘,凯莱英A股上涨2.78%,报315.74元/股;港股报256港元/股。

事实上,这并不是凯莱英近期披露的第一笔大额交易。

获多笔大额合同

曾被传涉及辉瑞订单

早在2021年11月16日和11月28日,凯莱英曾披露了两起重大合同公告。其中11月16日公告的订单合同金额约为4.81亿美元,约合30.7亿元人民币,11月28日公告的订单合同金额为人民币27.2亿元。

此前凯莱英宣布获得订单时,辉瑞同期对外宣布,向FDA递交新冠口服药Paxlovid(PF-07321332+利托那韦)的紧急授权申请。基于此,业内曾推测凯莱英公告的合作企业是辉瑞。

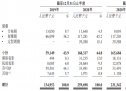

加上此次公布的《供货合同》,三笔订单合计金额约为93.32亿元。根据凯莱英早前公布的业绩预告显示,预计2021年全年实现收入45.05亿元—46.62亿元。而这三笔订单总金额超出2021年全年收入的100%—107%,加之三笔订单的核心供货时间均为2022年,东莞证券表示,凯莱英持续签订重大订单,对2022年业绩高增有保障。

有观点指出,凯莱英能够连续获得订单,在一定程度上显示出其对客户的黏性,但也对其生产能力提出更高要求。

而从过往公告可见,目前凯莱英也在积极布局增加产能。例如,其以天津为中心,覆盖辽宁阜新、吉林敦化、上海金山等地区建立了多个小分子研发生产基地、生物大分子基地。截至2021年上半年末,其反应釜体积近3000m³。而且,按照敦化、镇江基地的工程计划进度,预计将于2022年新增产能1500m³。

2022年2月,凯莱英发布公告表示,并购连续流技术领军企业Snapdragon,公司小分子CDMO研发平台进一步实现全球化发展,加速完善从临床到商业化、从原料到cGMP中间体、API一体化生产服务。

在资本支持方面,2021年12月初,凯莱英成功赴港上市,发行价为388港元/股。其也成为继药明康德、泰格医药、康龙化成、昭衍新药后,又一家“A+H”二次上市的CRO/CDMO企业。

对此,IPG中国首席经济学家柏文喜对《证券日报》记者指出,赴港上市后,除了获得资本支持,对企业而言还可提升企业品牌影响力与市场形象。

看懂研究院研究员王赤坤对《证券日报》记者表示,“医药企业对资金渴望,尤其是CDMO的研发阶段,对资金需求强烈,资金实力和融资能力成为最核心竞争力。在此背景下,凯莱英选择港股二次上市,增加资金实力,建立战略防线,同时解决市场战略升级问题。”

业绩预喜

但股价低迷

近日,包括凯莱英、药明康德、昭衍新药等CXO领域巨头均公布了2021年业绩情况。从公告数据来看,各方皆获亮眼成绩。

其中,药明康德2021年营业收入为229.02亿元,同比增长38.5%;昭衍新药发布的业绩预告显示,公司预计实现归属于上市公司股东的净利润同比增加约2.28亿元到2.59亿元,同比增加约72.3%到82.3%;凯莱英预计2021年全年实现收入45.05亿元—46.62亿元,全年收入同比增长43%-48%。

但相比于亮眼的业绩情况,上述公司的股价表现就要低迷得多。

数据显示,自2021年7月份以来,截至2月18日,港股市场上,药明康德、昭衍新药、康龙化成股价跌幅超40%。凯莱英自2021年12月在港股上市以来,截至2月18日,股价下跌35.26%。

对此,安信证券数据显示,当前国内CXO行业仍保持较高景气度。估值层面,截至2022年2月7日,CXO上市公司2022年当期PE为49倍,低于2019年PE均值,估值正在回归合理区间。

另一方面,此前曾有行业观点指出,考虑到国内CXO供应链的“工程师红利”“成本优势”,加之当前阶段国内创新药研发投入的前景向好,在新冠特效药订单的加持下,CDMO将加速增长。

(编辑 崔漫 上官梦露)

热门资讯

-

凯莱英获35.42亿元大额订单 盘中股价止跌小幅上涨

-

森兰海天名筑预计今年入市

-

隐秀云庐目前剩余少量房源在售中

-

浦发唐城具体入市时间待定

-

招商璀璨城市预计三月下旬入市

-

鹏瑞云璟湾预计上半年入市

-

颛桥紫薇花园预计二季度入市

-

深圳市金融局:红上金融本息兑付监督方案通知为伪造,已报案

-

韩国“国民酒”涨价!销售商:上次涨还是三年前

-

国知局:已有1.6万件元宇宙商标申请,严打蹭热点等恶意注册

-

轻松入门,顺利进阶:索尼以toio™创意机器人套件助推青少年编程学习

-

发挥汽车尼龙管路领先优势 标榜股份正式登陆创业板

-

昔日“人造钻石大王”被采取强制措施,终身禁入市场!公司退市风险高

-

房地产并购融资动作不断:大悦城获浦发招行各100亿融资额度

-

多地商贷首付比例最低降至两成 机构预计3月份“小阳春”可期

-

杨浦区应急局主要领导带队开展节后区重点监管单位大走访大排查工作

-

恒生科技指数跌幅扩大至3%:快手跌逾9%,腾讯跌逾5%

-

KPL封面观察|武汉eStar连胜遭终结 西安WE提前成为一阶段最大黑马

-

新风口还是假需求?业内人士:发展预制菜是必然的趋势

-

京东超市发布2022年货节趋势报告:美发工具同比增长211% 洗衣凝珠同比增长109%

-

南宁:二套房贷款首付比例降为30%,最高额度为60万元

-

2021年福州市规上服务业营业收入突破百亿元 亿元企业规模壮大

-

2025年福州金融业增加值突破1600亿元 打造海上金融合作先行高地

-

上车不无聊,捷途X70诸葛带来怎样的智能体验?

-

“熊孩子”与父母争吵后离家出走 福州火车站民警紧急寻人

-

占地1万平方米!福州面积最大的县级工人文化宫投用

-

A.O.史密斯“软水神器”:让每一位女性做回“爱美”的自己

-

励普教育:33项职业资格考试合格标准发布,一建分数线已定!

-

福州滨海新城万沙河二期项目开工建设 打通核心区内河水系

-

“暗”着卖临期食品!福州这些商家将被严厉处罚

-

半天办妥提升增值税专用发票最高开票限额 福清纳税信用“含金量”越来越高

-

一加 10 Pro 胖达白 512GB 至尊版发布,售价5799元

-

新概念与旧事物!福州企业“入局”预制菜推动行业升级

-

签约155亿元!福州高新区16个重点项目集中亮相

-

全域统筹,怡境以文旅新模式激活乡村振兴

-

射精没有快感,问题在哪?爱廷玖(大犀牛)轻松解决不持久

-

人工智能物联网技术加持,海同带你开启高新未来

-

“春风专车”一站直达!黄浦迎来407名云南普洱籍务工人员

-

“春风”来了,人人乐业!奉贤推出3000余岗位助力这些人群就业

-

首批动力电池迎退役潮,格力钛电池或成颠覆式技术路线

-

国家税务总局解读:2021个税年度汇算退税、补税如何办?

-

报告:90后已婚中等收入家庭成返乡置业主力军

-

通货膨胀创纪录 法国近七成人口抱怨购买力下降

-

微博回应“裁员”:部分组织进行调整,核心重点业务仍在招聘

-

国家统计局公布1月份70城房价指数 同比涨幅总体回落

-

在上海到达法定退休年龄,社保缴费却不满15年,怎么办?

-

如果你是“缺铁一族”,应该怎么补才最有效?

-

蜜雪冰城积极参加食品安全标准培训

-

搜于特:股东拟减持不超过3.00%的股份

-

破谣!墨茉点心局回应裁员事件!三城同步招聘中

-

四川邛崃市2022年第一季度重大工业产业化项目集中开工

-

李诞卸任笑果文化董事,仍为该公司股东

-

吉林银行两名70后高管涉嫌严重违纪违法被查:曾同时获提拔

-

趣味星际机械腕表 | CIGA design玺佳 U系列·黑洞,2月21日正式上线

-

顺灏股份工业大麻海外业务加速扩张 与TAAT签订合作意向书

-

龙佰集团牵手河南省地矿局二院 强化钛制品、锂电材料等纵向一体化生产

-

拿证速递|世界顶科玖海云天于2月22日开启认购(附一房一价表)

-

拿证速递|上海奥林匹克花园于2月23日开启认购(附一房一价表)

-

2月最具期待的志愿活动排片精彩来袭

-

本市出台促进养老托育服务高质量发展实施方案,一图了解

-

嘉定区财政局顺利完成2022-2024年度政府投资项目投资(财务)监理招标工作

-

东方快评丨如何看待"名校海归当高中老师"?

-

国家统计局:1月70城房价环比降势减弱,同比涨幅总体回落

-

法国失业率降至7.4% 达到近15年来最低水平

-

东方快评丨对各种“奇葩险”须下狠手治理

-

聚焦三农 履职尽责(代表委员履职故事)

-

国家统计局:1月一线城市新建商品住宅销售价格环比由上月下降0.1%转为上涨0.6%

-

羽绒服洗过后保暖性会变差?

-

机构:房贷降息、放款加快将有效促进市场恢复

-

保利置业完成发行20亿元公司债券

-

家乐福或将全面撤出南昌市场

-

奋进新征程 建功新时代|从荒山到林海 看国有林场的幸福密码

-

未来玩家:欧度2022加盟商荣誉晚宴华丽启幕

-

老榕树广告联盟微盟APP商业化后如何推广棋牌交友

-

“畅享新春 2022”北京汽车OTA 不升级你就亏啦

-

真诚才是最大本领,捷途X90 PLUS与吉利豪越谁更值得购买?

-

仓山区升级巡查整治方法 督促商家落实责任制

-

线上+线下!鼓楼“春风行动”助力首季度“开门红”

-

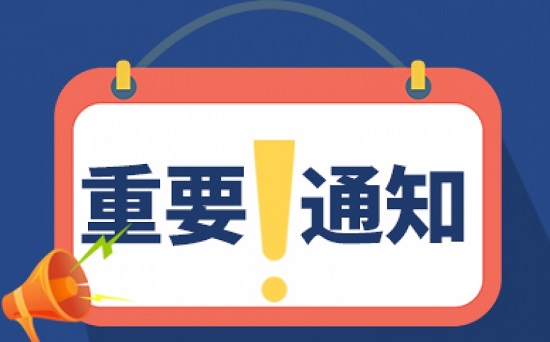

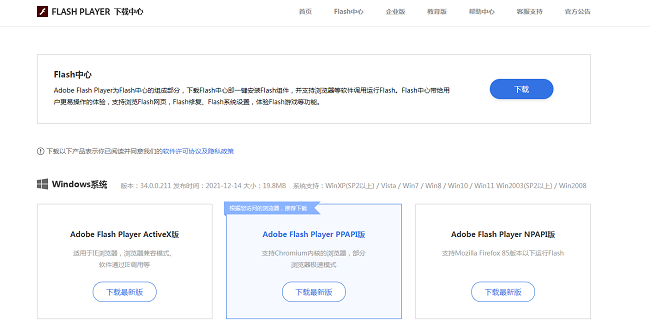

3月1日旧版Flash停止技术支持,官方建议升级软件

-

百融云创科技助力产业数字化转型 高效赋能专精特新

-

中国电信:进一步优化算力资源布局 降低数据中心运营成本

-

连江县晓澳道赤渔业平台动建 助力当地渔业生产等

-

十大券商看后市|对市场后市不必悲观,价值风格仍将阶段占优

-

2月LPR按兵不动:1年期3.7%,5年期以上4.6%

-

1月份70城商品住宅售价环比降势减弱,同比涨幅回落

-

“节假日的坚守是常事”

-

下个月!个人收款码将迎来调整,对个人、银行、支付机构影响几何?

-

月薪最高25000元,松江这些企业多个岗位正在招人→

-

内河货运 繁忙有序(新时代画卷)

-

2021年全国综合保税区进出口值近六万亿元

-

科技助力数字化转型 榕树贷款持续提升金融运行效率

-

福建省印发科学造林绿化实施意见 提高碳汇增量和固碳能力

-

哪些二手车可以出口海外?福州试点企业二手车“驶”出国门

-

青云家苑安置房项目进入室内装修阶段 总投资约3.8亿元

-

风寒感冒用药有什么需要注意的?

-

福州市将启动不动产登记全市通办 扩大业务通办范围

-

福州市快递员入会加速推进 现有快递员工2.1万名

-

福建省3个新建码头通过省级验收并启用 打通建材进出口“堵点”

-

闽侯二桥施工现场热火朝天 大项目带动滨江新城腾飞

-

《睡德堂睡眠体验馆》利用刮痧拔罐解决各种睡眠障碍