【世界快播报】浙商证券:给予昇兴股份买入评级

2023-04-29 15:15:33 来源: 证券之星原创

(相关资料图)

(相关资料图)

浙商证券股份有限公司马莉,史凡可,曾伟近期对昇兴股份进行研究并发布了研究报告《昇兴股份点评报告:柬埔寨产能释放驱动利润高增,期待旺季盈利能力进一步上行》,本报告对昇兴股份给出买入评级,当前股价为4.83元。

昇兴股份(002752) 投资要点 公司发布2022年年报与23Q1季报,22Q4与23Q1公司分别完成了太平洋肇庆、太平洋北京的收购及工商变更,本报告财务数据基于报表追溯调整后数据:22A公司实现收入68.78亿元(同比+20.78%),归母净利润2.09亿元(同比+22.83%),扣非净利润1.81亿元(同比+20.5%);22年公司柬埔寨产能释放、原材料价格上行驱动收入高增,22年调价机制转为季度调价,提价幅度高于原材料上升,驱动利润同步高增,其中22Q4实现收入16.5亿元(同比-8.4%),归母净利润392万元(同比-89.94%),归母净利润下滑主要系Q4计提资产减值3283万元。23Q1公司实现收入8903万元(同比+1.59%),实现归母净利润5336万元(同比+4.67%),实现扣非归母净利润5391万元(同比+32.4%) 疫情影响Q4表现,资产减值压制利润释放 Q4公司收入同比-8.4%,预计主要系:1)公司核心原材料铝价与马口铁自22年3月达高点后持续下行。7月筑底,22年8月至今区间震荡,公司Q4跟随原材料价格大幅下行后对两片罐产品有所降价,且公司产品按照成本加成法定价,22Q4原材料价格亦高于21Q4;2)12月疫情影响扩大,公司下游客户生产受阻,对应公司产品需求减少。Q4公司归母净利润392万元(同比-89.94%),主要系公司计提应收款、存货等各项资产减值3283万元,还原后公司实现净利润3675万元(同比-21%),主要系疫情影响产能利用率,公司规模效应受影响,Q4公司毛利率8.9%(同比-0.96pct)。 Q1原材料低位收入增长承压,利润释放趋势不变 Q1公司收入+1.59%,产能释放销量高增下收入增长承压主要系:1)核心原材料Q1仍区间波动,以国内铝价计算23Q1平均铝价1.84万元/吨,22Q1为2.22万元/吨,23Q1同比下降16.9%。2)原材料下行,两片罐核心下游需求方啤酒Q1为淡季,公司对产品进行一定降价。利润端,Q1实现归母净利润5336万元(同比+4.67%),增长较缓主要系23Q1政府补贴较少,扣非归母净利润同比增长32.4%,利润保持高速释放趋势,利润高速释放对应Q1毛利率10.69%(+1.35pct),主要系:1)23Q1放开,春节外出需求增长,三片罐核心客户露露需求有所好转,公司同步受益,2)高毛利柬埔寨二期产能22Q4投产,Q1释放良好,3)铝瓶业务伴随疫后场景修复,需求端大幅改善,贡献利润增量。 展望Q2及全年看好产能释放&产能利用率提升驱动业绩成长 Q2即将进入核心下游需求啤酒的旺季,两片罐盈利有望伴随需求改善持续上行,展望全年公司两片罐将继续在柬埔寨扩产,贡献盈利增量,天丝红牛发展趋势良好,预计公司将进一步伴随天丝红牛稳健成长,养元露露受益于疫后走亲访友需求恢复,预计将共同驱动公司23年利润释放。 盈利预测与估值 预计22-24年实现营收81.0/95.6/109.3,分别增长18%/18%/14%,实现净利润3.15/4.08/4.81亿元,分别增长51%/30%/18%,对应PE15/12/10X,维持“买入”评级。 风险提示 原材料价格波动,下游需求修复不及预期,行业竞争加剧

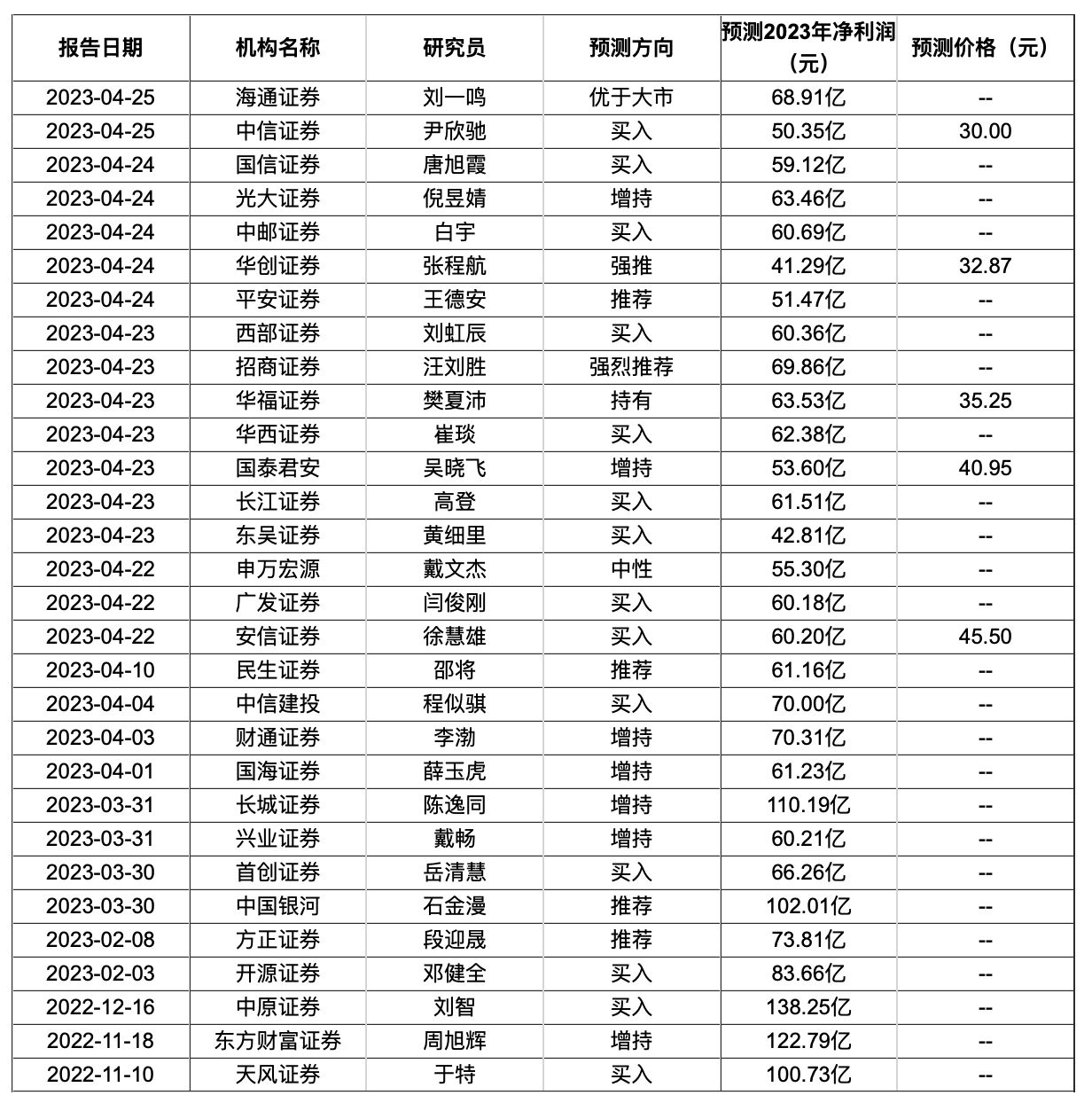

证券之星数据中心根据近三年发布的研报数据计算,东北证券唐凯研究员团队对该股研究较为深入,近三年预测准确度均值为68.03%,其预测2023年度归属净利润为盈利3.53亿,根据现价换算的预测PE为13.42。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,增持评级1家。根据近五年财报数据,证券之星估值分析工具显示,昇兴股份(002752)行业内竞争力的护城河较差,盈利能力较差,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率。该股好公司指标1.5星,好价格指标3星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

热门资讯

-

【世界快播报】浙商证券:给予昇兴股份买入评级

-

业绩企稳回升 信息安全龙头企业北信源2023年第一季度扭亏为盈

-

聚变、共生,“固”友重逢2023南京曼卡特科技首届学研交流会隆重召开

-

灵活就业参保人群再扩大,周家桥街道这样应对……|环球热议

-

全球热资讯!让国联股份调减收入300亿的“净额法确认收入”,是怎么回事?

-

中原证券:给予厦门钨业增持评级

-

【新视野】盛路通信:4月28日接受机构调研,包括知名机构盘京投资,趣时资产,正圆投资的多家机构参与

-

中泰证券:给予石英股份增持评级 世界微动态

-

西南证券:给予特变电工买入评级-每日速讯

-

北极蓝和碳灰色谷歌 Pixel 7a 手机照片曝光 观察

-

头条焦点:传奇继续?名记:伊布仍想继续生涯,不一定留在米兰

-

每日观察!洗油烟机去油技巧(洗油烟机去油技巧视频)

-

雷蛇鼠标dpi怎么调到最佳(雷蛇鼠标dpi怎么设置) 天天热推荐

-

深耕软包电池+多元产品矩阵,孚能科技竞逐高业绩增长

-

西南证券:给予上海家化增持评级

-

三国志11脱壳版补丁_三国志11补丁

-

2023二本公办本科大学名单 哪些二本大学值得报-环球今日讯

-

全球观点:中邮消费金融公司(第九城市股票)

-

当前视讯!普京签总统令,俄控四地居民明年7月1日仍未成俄公民者或遭驱逐

-

去崇明方向28日夜里开始拥堵!“高能预警”来了→

-

甘薯粉和木薯粉的区别 甘薯粉和木薯粉有什么区别

-

【时快讯】注意!光大嘉宝将于5月22日召开股东大会 热点评-当前信息 今亮点 快讯

-

高考首场考试为什么总是语文?很多学生不理解,实则背后大有深意-资讯推荐

-

世界微资讯!施一公院士中学开讲:科学就是不断求真的历程

-

祖国接你回家 基本情况讲解 环球热议

-

东方证券:给予爱柯迪买入评级,目标价位25.22元

-

【环球新要闻】可孚医疗:4月25日接受机构调研,包括知名机构进化论资产的多家机构参与

-

天天快消息!华鑫证券:给予今世缘买入评级

-

ST天山:具体报表调整详见公司发布的2022年度报告

-

世界热点!平安证券:给予舍得酒业增持评级

-

环球通讯!中国神华2023年一季度董事会经营评述

-

信息:绵竹市人民医院:华西教授亲临指导 助力妇科盆底发展

-

2023福建高考是几月几号 具体什么时候考试

-

天天速讯:昆药集企业上市涨停团(600422)3月8日主力资金净卖出1569.85万元

-

全球焦点!央视主持朱迅送别亡母,手捧遗像素颜哭肿眼,边喊妈边流泪太心酸

-

各地精心准备迎接“五一”假期

-

焦点快播:公司问答丨南大光电:公司正全力推进ArF光刻胶产品验证工作

-

通威股份分红定增并举引质疑 是否涉及利益输送 环球快消息

-

九毛九2022年业绩“大跳水” 太二酸菜鱼翻座率连降4年|焦点关注

-

女性姿势不会画?看这本教程就够了!!

-

D674篇、20只医药股一季报的市盈率

-

世界热议:2023年4月29日辽宁省绿豆芽批发价格行情

-

520列热门线路夜间高铁昨晚开行,到你家吗?-全球热点

-

长城汽车上海车展大获成功,难怪大机构扎堆推荐买入

-

焦点关注:全国完成交通固定资产投资同比增长13.3%

-

一季度我国船舶工业企稳回升 新接船舶订单量同比增长53% 全球要闻

-

全球即时看!一季度全国能源供需总体平稳 可再生能源新增装机同比增长86.5%

-

国家发改委:3月全国成品油消费量3359万吨 同比增长23.2% 环球新消息

-

黄河流域植被覆盖度提升 “绿线”向西移动约300公里

-

环球快资讯丨股票行情快报:康芝药业(300086)4月28日主力资金净买入175.96万元

-

19岁小将贾博琰打入克罗地亚甲级联赛处子球,进球后奔向教练庆祝

-

我们队的作风是什么少先队的作风是什么 少先队的作风是什么|每日热讯

-

美团联动商家推出主食“小份饭”减少食品浪费

-

世界观天下!回报率或高达惊人的2400%! 投机者们掀起CDS交易热潮 押注美债违约

-

新希望地产:经营持续稳健,“三道红线”连续五年“绿档”|全球快资讯

-

中邮证券:给予华熙生物买入评级

-

华西证券:给予以岭药业增持评级

-

同仁堂股价创历史新高 总市值超800亿

-

阳光城:2022年实现收入399.18亿元 世界新消息

-

斯佳辉世锦赛半决赛连输5局怒捶球桌 14-10暂时领先|环球即时

-

当前短讯!中小学生“早上8点到校”将成为过去?真相是?记者求证

-

一组数据看明白!告别北上广,新一线城市成为越来越多毕业生的选择|当前视点

-

辟田(辟天)

-

图解天首退年报:第四季度单季净利润同比增7626.45%

-

【快播报】图解粤照明B一季报:第一季度单季净利润同比增6.28%

-

世界热消息:旭辉发布未经审核的年报 2022年营业收入474亿元

-

速递!华胜天成年报:第四季度单季净利润同比减140.15%

-

世界快讯:深夜从豪华邮轮离奇坠海,35 岁男子失踪!同行女友发声

-

“五一”假期 省城文化场馆邀您看展(三)

-

湘电股份(600416)4月28日主力资金净卖出4231.49万元

-

诺基亚 XR21 手机配置曝光:骁龙 695 处理器

-

长江汛期:降水总体偏少 旱重于涝黄河汛期:今夏降水较多 旱涝并重|当前独家

-

全国社会物流总额同比增长3.9% 物流运行开局平稳 消息

-

天天热文:股票行情快报:鹏鼎控股(002938)4月28日主力资金净卖出2481.55万元

-

头条:南京证券(601990.SH)拟定增募资不超50亿元 控股股东紫金集团拟认购金额5亿元

-

全国社会物流总额同比增长3.9%

-

美国第一共和银行股价一度暴跌50%!美媒:美国联邦存款保险公司准备接管|每日焦点

-

微资讯!全球滚动:描写景色的美文摘抄200字_美文摘抄200字 天天速读_焦点讯息_全球资讯

-

原始农业兴起的标志是什么(原始农业)_环球观天下

-

ST星源2022年年度董事会经营评述 天天新视野

-

天天速讯:晶科科技:公司拟回购不超过2732.24万股公司股份

-

世界新动态:石头科技:公司拟回购不超过25.00万股公司股份

-

当前热点-梅花生物:公司拟回购不超过8333.33万股公司股份

-

环球讯息:*ST文化2022年年度董事会经营评述

-

全球即时看!图解新纶新材一季报:第一季度单季净利润同比减4.70%

-

环球关注:全新好(000007.SZ)发一季度业绩,净亏损23.22万元

-

乾照光电(300102.SZ)2020年净亏损2.47亿元 同比收窄11.81%_世界快播

-

图解哈工智能年报:第四季度单季净利润同比增49.85%-当前热闻

-

dnf装备怎么镶嵌徽章_dnf装备对应徽章颜色 环球即时

-

【焦点热闻】西游记手抄报图片漂亮-西游记手抄报图片大全初一

-

别人欠我钱,没欠条怎么办?-环球观速讯

-

老鹰外汇平台可靠吗(老鹰外汇平台可靠吗可信吗)

-

大酉科技2022年净利1014.76万同比扭亏为盈 整体盈利能力上涨|每日快播

-

焦点要闻:五河县特教学校在皖北聋人篮球赛中获佳绩

-

襄阳到北京自驾(襄阳到北京自驾路线)_实时焦点

-

win7回收站清空的文件怎么恢复 懂视_win7回收站清空的文件怎么恢复

-

宝宝吃菠菜煮多久可以吃 宝宝吃菠菜煮多长时间

-

重点聚焦!三明机场开展通用航空器火灾事故应急演练

-

哈密这个社区迎“五一” 老少齐参与 世界短讯

-

北京市公安局出入境管理局增设外国人两证联办服务场所通告-世界看点