环球今热点:海通国际:给予东鹏饮料中性评级,目标价位176.0元

2023-01-09 13:59:50 来源: 证券之星

海通国际证券集团有限公司陈子叶,闻宏伟近期对东鹏饮料进行研究并发布了研究报告《首次覆盖:业内龙头稳中求进,高质量推进全国化》,本报告对东鹏饮料给出中性评级,认为其目标价位为176.00元,当前股价为175.16元,预期上涨幅度为0.48%。

【资料图】

【资料图】

东鹏饮料(605499)

业内深耕二十五载,国内龙头地位稳固。公司前身为国有企业深圳市东鹏饮料实业公司,成立于1994年。1998年公司推出“东鹏特饮”并获得了卫生部颁发的《保健食品批准证书》。2003年公司完成国有企业向民营股份制企业改制,2021年5月上交所主板上市,控股股东及董事长为林木勤。2009年公司对东鹏特饮的包装进行重新设计,采用了PET瓶和双重瓶盖设计,降低产品包装成本,为差异化竞争打下基础。近年公司陆续推出东鹏加気、东鹏0糖、东鹏大咖等,“东鹏能量+”产品矩阵持续丰富,逐步成为快速崛起的本土能量饮料龙头。

营收业绩增速亮眼,全国化布局初具成效。2019至2021年公司营收、归母净利润CAGR为28.8%/44.6%,增长中枢较疫情前再上台阶。从区域分布来看,未剔除直营本部影响,2017年至2021年除广西以外,省外市场期间CAGR均达到35%以上。2022Q3公司毛利率为41.7%,同比下滑6.74pct,主因上半年聚酯切片和白砂糖成本持续处于高位。目前聚酯切片和纸箱的跟踪价格已实现高位回落,较去年同比下滑9.2%/25.6%,白糖价格较去年略有增长,展望2023年我们预计公司成本端压力将有所改善。

高景气赛道快速发展,一超多强格局形成。从行业规模来看,目前能量饮料占软饮料行业10%的市场份额。2022年中国能量饮料零售销售额为601.6亿,2015-2022年CAGR为11.1%,同期软饮料全行业销售额CAGR为3.47%,能量饮料规模增速明显跑赢整体行业水平。由于市场起步发展较晚,能量饮料业内品牌集中度高,2022年行业CR5为82.2%。从市场份额来看,公司在头部企业中增势迅猛,过去五年市占率从10.3%提升到20.3%,其他头部企业市占率皆略有下降。

差异化战略快速渗透,持续打造品牌年轻化。公司对东鹏特饮采取差异化策略,吸引注重性价比的蓝领和年轻消费者。目前公司已建成投产七个生产基地,每年合计产能约280万吨,未来还计划新增多条产品线,提高生产能力和物流效率,为开拓省外市场助力。截止到2022年上半年,公司共有2590家合作经销商,地级市覆盖率为98.8%,终端网点数量为250万家,较2021年末增长19.6%。为了拓宽消费场景,公司聚焦年轻消费族群,通过互联网、影视植入、体育电竞赞助等新型营销方式提升品牌曝光度。“年轻就要醒着拼”、“累了困了喝东鹏特饮”的品牌主张深入人心。

投资建议与盈利预测。我们预计公司2022-2024年营收分别为83.8/102.5/123.9亿元,归母净利润分别为13.6/17.6/22.1亿元,对应2022-2024年EPS分别为3.4/4.4/5.5元/股。参考2023年可比公司估值37x,考虑公司处于国内能量饮料龙头地位,当前估值已充分反映未来增长潜力,给予公司2023年40xPE,对应目标价176元,首次覆盖给予“中性”评级。

风险提示:广东市场趋于饱和,原材料成本上涨,省外开拓缓慢

证券之星数据中心根据近三年发布的研报数据计算,西南证券(600369)朱会振研究员团队对该股研究较为深入,近三年预测准确度均值高达99.05%,其预测2022年度归属净利润为盈利14.01亿,根据现价换算的预测PE为50.29。

最新盈利预测明细如下:

该股最近90天内共有33家机构给出评级,买入评级25家,增持评级8家;过去90天内机构目标均价为184.81。根据近五年财报数据,证券之星估值分析工具显示,东鹏饮料(605499)行业内竞争力的护城河优秀,盈利能力优秀,营收成长性一般。财务相对健康。该股好公司指标4星,好价格指标2星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

热门资讯

-

环球今热点:海通国际:给予东鹏饮料中性评级,目标价位176.0元

-

德宏股份:公司控股子公司重庆普来恩中力汽车零部件有限公司的主要产品为电子真空泵,产品主要应用于新能源汽车

-

热门看点:英方软件(688435.SH)IPO定价为38.66元/股、1月10日申购

-

每日热议!直击调研 | 汇绿生态(001267.SZ):中科博胜未来的盈利能力或能成为公司新的利润增长点

-

今日关注:新湖中宝(600208.SH):拟以集中竞价减持不超7505.15万股已回购股份

-

神州细胞新冠重组蛋白多价疫苗研究成果发布 与上药科园签订合作协议

-

世界滚动:金能科技4万吨/年山梨酸(钾)项目动工

-

四川将推广“林草碳汇+”机制 搭建林草碳汇科技服务平台 拓展林草碳汇产品供给

-

天天报道:上海浦东:全球首艘应用创新脱碳技术超大型原油船获意大利船级社原则性认可

-

马云不再实控蚂蚁集团,释放什么信号?

-

又一“山寨红牛”被判侵权 生产销售非天丝授权红牛产品系侵权

-

中壬银兴数字化风控获认可,上榜“中国数字科技年度50强

-

【天天新视野】步步高(002251.SZ)控股股东步步高集团筹划股份转让及表决委托权事宜 1月9日起停牌

-

全球消息!华泰证券(06886):2023年公开发行公司债券(第一期)票面利率为2.92%

-

【速看料】中国生态旅游(01371.HK)附属中标甘肃体彩终端机采购项目

-

天天关注:51信用卡(02051.HK)发布公告,有关与一间附属公司前控股股东的争议相关事宜

-

世界快看:胡鑫宇失踪事件最新通报!人民网评胡鑫宇失踪调查进展

-

今年马斯克个人财富损失近2000亿美元 打破吉尼斯世界纪录

-

港股异动 | 希望教育(01765)涨超6%领涨职教股 机构看好未来两学年职教学校招生学额继续增长

-

全球热议:湘佳股份(002982.SZ)12月份活禽销售收入7427.09万元 同比降20.41%

-

当前聚焦:港股异动 | 申洲国际(02313)升5% 机构指公司订单有望改善、23Q2销量料重回正增长

-

天天快消息!航发控制(000738.SZ):中国航发南方拟转让不超0.99%股份予航发资产

-

每日焦点!浙富控股联手宜昌市人民政府、三峡集团进军清洁能源装备领域

-

今日讯!重庆国企全力推动产业“增绿”

-

上海提前发放1月失业保险待遇及各类就业培训补贴

-

环球热文:春运首日,就有人触碰“高压线”!杭州交警发布重要提醒

-

快资讯:河南新冠病毒感染率近九成 专家谈重症高峰将持续多久

-

《中国奇谭》爆火国漫再次封神 豆瓣评分高达9.6分 它如何让网友爱不释手?

-

法世界报:法国人口正从城市向小地方流动 西进已然成风

-

当前播报:2023国考竞争比约41 : 1 3月上中旬揭晓国考成绩

-

首都机场迎来1月8日首班入境航班 预计将迎入境航班10架次

-

银行服务如何谋变,才能实现系统性升级?

-

观察:港股异动 | 丘钛科技(01478)涨超11%领涨苹果概念 消息称鸿海已启动iPhone 15高端新机试产导入

-

每日视讯:港股异动 | 港华智慧能源(01083)早盘涨近6% 机构看好城燃企业盈利能力企稳回升

-

新消息丨直击调研| 味知香(605089.SH):产品SKU达300多种 某单一原材料价格波动对整体的影响较小

-

板块异动 | 七部影片强势角逐春节档 影视传媒板块异动拉升

-

今日最新!港股异动 | 春立医疗(01858)升8% 22H2旗下9款产品获注册证及备案凭证 机构指公司以价换量实现净利维稳上涨

-

环球热资讯!二三四五将迎新的实控人 董事长陈于冰间接增持少量股份

-

今日视点:广州市政协委员、佳都科技董事刘佳:激活数据要素价值 推动广州数字经济高质量发展

-

沉痛哀悼和深切缅怀!清华大学能源环境经济研究所吕应运教授因病于2023年1月9日在北京去世,享年85岁

-

全国碳市场百问百答① | 所有行业都需要报告温室气体排放量数据,还是只有八大行业?

-

天天快资讯丨强信心 稳经济 促发展|山东:经济社会发展加快绿色转型

-

天天通讯!中国式碳中和迈入新阶段,三大分化逐步显现

-

2022第八届中国汽车“金轱辘奖”获奖名单新鲜出炉,混动、纯电成焦点!

-

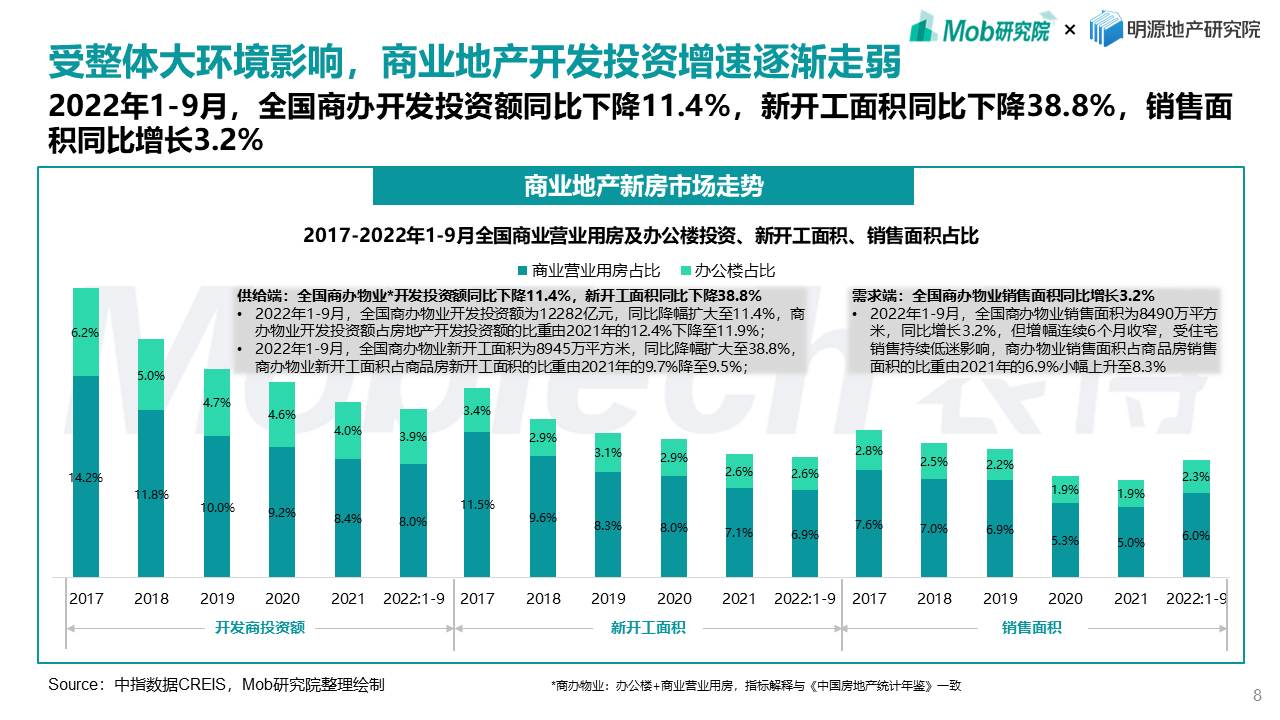

Mob研究院联合明源地产研究院发布《2022年商业地产发展白皮书》

-

观点:新冠恢复期解决失眠的4个方法 阳康后日常要注意哪些问题?

-

【全球聚看点】我国成功发射实践二十三号卫星等三颗卫星

-

环球信息:没有课本和作业,羊背上的新西兰会成为反卷乌托邦吗?|小众留学地图

-

全球热点评!传福特汽车(F.US)和SK取消在土耳其合资建造电池厂计划

-

阳光满路续前行!阳光保险(06963)聚焦保险主业 投资价值逐渐凸显

-

环球今日讯!板块异动 | 黄金价格看涨情绪持续升温 贵金属概念股开盘拉升

-

黄金股早盘高开高走,截至发稿,紫金矿业(02899.HK)涨6.35%,报12.06港元

-

环球头条:板块异动 | 资本市场改革利好证券IT厂商 金融软件概念股早盘走高

-

天天热消息:助力碳达峰 央企在行动

-

四川省碳达峰实施方案印发 多家上市公司有望受益

-

欧盟碳边境税重新引发关于化肥脱碳的争论

-

咸阳市首例碳汇赔偿刑事附带民事公益诉讼案件在三原宣判

-

存量产业园区成减碳“硬骨头” 民革广东省委会建言加大关键技术研发投入

-

民众如何预防二次感染?超亲石墨烯口罩打消民众恐慌

-

无“湿”一身轻,我有去湿灵!

-

省会“学院”改“大学”,皖云、湘贵陕、晋青桂冀黑进度不同

-

头重燥热不舒服?本草去热灵了解一下!

-

头重燥热不舒服?本草去热灵了解一下!

-

全球观焦点:移卡(09923.HK):2022年一站式支付服务GPV同比增长超5%

-

大汉软件荣膺“2022年度数字政府建设优秀方案”奖

-

紫金矿业(02899)拟回购及注销尚未解除限售的114万股A股限制性股票

-

【全球新视野】天齐锂业(09696.HK):控股子公司拟购买澳大利亚Essential Metals股权暨签署《计划实施协议》

-

全球通讯!智通A股限售解禁一览|1月9日

-

步步高拟披露重大事项 公司股票临时停牌

-

环球快报:阿房宫遗址在哪里 阿房宫遗址在什么地方?

-

烤箱预热多久 烤箱预热要多少度?

-

中秋国庆创意主题名称有哪些 中秋国庆创意主题名称汇总

-

实时:为什么把屎称为奥利给 奥利给是什么意思?

-

当前信息:洛阳邙山为什么不能挖 邙山陵墓群简介

-

8k纸多大尺寸 8k纸是多大?

-

当前关注:动物是怎么交流的 动物之间是如何交流的?

-

每日视点!鸡粉是什么

-

世界今日报丨车厘子和樱桃是同一种水果吗 车厘子和樱桃是不是一种水果?

-

办公耗材包括哪些 办公耗材都有什么?

-

天天新动态:晶体有哪些 晶体怎么分?

-

当前热门:丝棉是什么棉 丝棉是什么材质?

-

微动态丨烟感器报警怎么消除 烟感器报警消除方法是什么?

-

焦点观察:史记是一部什么体史书 史记的组成是什么?

-

全球新消息丨垃圾桶尺寸规格是多少 家用垃圾桶尺寸介绍

-

地铁票怎么购买 地铁票购买方法介绍

-

精选!304不锈钢会生锈吗 鲨鱼会不会生锈?

-

环球微动态丨鲨鱼会主动攻击人类吗 鲨鱼会不会主动攻击人类?

-

全球快播:上海在哪个省份 上海是哪个省?

-

天天观热点:婚礼红包背面怎么写 婚礼红包背面写什么?

-

跨文化交流的例子有哪些 跨文化的定义是什么?

-

班杜拉的主要观点是什么 班杜拉的主要观点介绍?

-

文件名的命名规则是什么 文件名最长可以使用多少个字符?

-

环球观天下!白云石的成分是什么 白云石是怎么形成的?

-

环球通讯!古代史近代史现代史的分界时间是什么时候 近代史现代史的分界点是什么?

-

环球看点!调查问卷卷首语怎么写 调查问卷开头怎么写?

-

全球要闻:世界公认5大强国分别是哪些国家 世界上最强的国家是哪个?

-

城市轨道交通的7种类型是什么 城市轨道交通的类型有哪些?

-

环球报道:社会建设的根本任务主要包括哪些方面 社会建设的根本任务是什么?

-

世界即时看!包子需要蒸多长时间 包子一般需要蒸多久?

-

滚动:福州仓山学生街站叫什么 福州仓山学生街在哪?