航天电器2023年半年度董事会经营评述

2023-08-21 19:15:22 来源: 同花顺金融研究中心

航天电器(002025)2023年半年度董事会经营评述内容如下:

一、报告期内公司从事的主要业务

报告期内,公司主营业务为连接器与电缆组件、微特电机与控制组件、继电器、光电器件等产品研制和销售,以及为客户提供系统集成互联一体化解决方案;当前公司业务正在从单一元器件向互连一体化、驱动控制整体解决方案转型升级。目前公司主导产品应用于航天、航空、电子、兵器、船舶、通信、能源装备、新能源汽车、数据中心、轨道交通等高技术领域配套。 (资料图)

(资料图)

热门资讯

-

航天电器2023年半年度董事会经营评述

-

奥园健康(03662)发布盈喜预告 2023上半年净利增长不少于30%

-

香港科技探索(01137.HK)预计上半年盈利约4500万港元-5000万港元

-

长华化学(301518.SZ):离子液是公司围绕聚醚主业的研发课题,尚属在研项目

-

昂立教育(600661.SH)拟向全资子公司机电公司增资5856万元 调整公司内部资源和资产结构

-

方邦股份(688020.SH):上半年净亏损4360.37万元

-

诺辉健康上半年扭亏为盈 总营收8.2亿元同比增长265%

-

科蓝软件建议从六力模型入手选出安全自主可控国产数据库产品

-

加强智能物流一体化产业链优势 德马科技上半年扣非净利同比增长11.5%

-

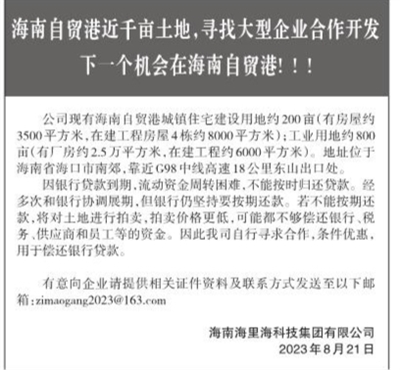

海南海里海科技集团有限公司

-

复洁环保:拟2500万至5000万元回购公司股份

-

上半年净利润增长450%,周黑鸭股价反弹后又连跌,什么情况?

-

泰康人寿保险有限责任公司贵州黔东南中心支公司因存在违法违规行为被国家金融监督管理总局黔东南监管分局行政处罚

-

道明光学半年度总营收6.27亿元,同比增长5.78%

-

罗莱生活半年度总营收24.56亿元,同比增长3.12%

-

无锡振华半年度总营收9.69亿元,同比增长20.93%

-

开普检测半年度总营收8584.08万元,同比增长15.14%

-

高斯贝尔半年度总营收1.70亿元,同比下降9.83%

-

吉祥航空(603885.SH)发布上半年业绩,净利润6241.39万元,扭亏为盈

-

文峰股份(601010.SH)收到江苏证监局警示函

-

JS环球生活(01691.HK)8月31日举行董事会会议审议及批准中期业绩

-

昂立教育(600661.SH):拟将自有的北松路488号建筑物作价5856万元对机电公司增资

-

Mysteel晚餐:8月中旬全国粗钢日产增加,江苏平控落地不及预期

-

封面有数丨餐饮企业纷纷加大招聘力度,中餐厨师求职意愿高

-

吃梨遭遇“冰箱杀手”,险些丢了命

-

上海发布高温黄色预警 最高气温将超过35℃

-

高分十二号04星成功发射!

-

756户,赣州经开区又一住宅小区

-

王晋斌:美国财政与货币政策失调加剧国际金融市场动荡

-

欢喜传媒(01003)发布中期业绩,股东应占溢利4.01亿港元 同比扭亏为盈

-

韩国忠清北道优秀企业莅蓉寻商机

-

中欣氟材2023年上半年净利706.02万 同比减少92.36%

-

台华新材半年度总营收21.97亿元,同比增长7.24%

-

苏轴股份半年度总营收3.04亿元,同比增长11.75%

-

宏华数科半年度总营收5.60亿元,同比增长21.13%

-

昊华能源半年度总营收41.48亿元,同比下降1.57%

-

安图生物(603658.SH)主要股东Z&F减持期届满未减持

-

兴森科技半年度总营收25.66亿元,同比下降4.81%

-

赉卡睦2023年上半年净利111.94万扭亏为盈

-

江瀚新材(603281.SH):拟投资10亿元建设一揽子硅基新材料项目

-

日照港裕廊(06117.HK)8月31日举行董事会会议审议及批准中期业绩

-

冠盛股份(605088.SH)发布半年度业绩,净利润1.38亿元,同比增长33.53%

-

全球“去美元化”怪不得别人!顶级经济学家:美元最大威胁是美国自身

-

65只股中线走稳 站上半年线

-

父母寄语【精彩4篇】

-

网约车一家独大的时代,翻篇了

-

见证巅峰对决、共赴理享生活,COLMO成功携手上海劳力士大师赛

-

华森制药半年度总营收3.60亿元,同比下降1.95%

-

太平鸟半年度总营收36.01亿元,同比下降14.19%

-

日久光电半年度总营收2.16亿元,同比下降13.25%

-

弘讯科技半年度总营收3.75亿元,同比下降12.62%

-

美利信(301307.SZ)发布上半年业绩,净利润1.21亿元,同比增长51.85%

-

中环环保半年度总营收4.12亿元,同比下降30.32%

-

香港屋宇署:6月共批出13份建筑图则以及20份入伙纸

-

尖峰集团(600668.SH):盐酸奥洛他定滴眼液装量检验不符合规定

-

正源股份(600321.SH):人造板生产已于8月20日有序恢复

-

盈康生命(300143.SZ):拟使用不超3亿元闲置自有资金进行现金管理

-

商务部:60余家企业和机构将在服贸会上首发一批新产品、新技术

-

[插画师档案] - 138 合田里美 GOUDA satomi

-

空气净化器

-

天津大清河洪水黄色预警降级为蓝色预警

-

感受东方浪漫 北京市属公园推出37项游园活动迎七夕

-

国家轨道交通装备关键机械系统及部件产业计量测试中心获批筹建

-

中宠股份:公司截至8月18日收盘股东户数是26,356人,感谢您的关注

-

异动快报:人民同泰(600829)8月21日14点53分触及跌停板

-

传花旗(C.US)拟拆分机构客户事业群 或迎来15年来最大结构调整

-

睿创微纳(688002.SH):红外产品已经开始装车,但仍处于起步阶段

-

川发龙蟒(002312.SZ):攀枝花项目首期5万吨磷酸铁项目预计2024年投产

-

与中免重签协议,扣点率大幅下降?上海机场、白云机场澄清:不属实

-

2023年投资下半场 与广发证券全球首席经济学家沈明高开启财富增值之旅

-

安慕希主播骂消费者“跟风狗” 网友抵制不断!!

-

中山办理稳定居住入户所需资料

-

8月22日南宁邕宁疾控开放九价hpv疫苗预约

-

封丘一中举行新生开学典礼

-

研报掘金|中金:下调哔哩哔哩目标价至170港元 评级“跑赢行业”

-

川宁生物(301301.SZ):第三季度市场需求变化情况还需要继续观察

-

西南证券:给予欧林生物买入评级

-

浙商证券:重视龙头长期价值 顺周期下快递业顺丰控股(002352.SZ)有望率先受益

-

大行评级|瑞信:上调联想集团评级至“跑赢大市” 目标价上调至9.5港元

-

浙商证券:给予中国黄金买入评级

-

大正科创出席中国第九届养老服务业发展高层论坛

-

根目录是哪个文件夹 根目录是哪个文件夹

-

计算机网络拓扑结构的优缺点 计算机网络拓扑结构

-

浩物股份:截至2023年8月18日,股东户数为28,389户

-

先声再明就抗EGFR单抗药物与迈博药业达成合作

-

东山精密:截至2023年8月10日,公司股东总户数为76,111户

-

诺普信(002215.SZ):雨燕智能从主要从事智能农事服务业务

-

来凯医药(02105)获纳入恒生综合指数成分股 预计9月4日纳入港股通

-

油气领域CCUS发展潜力待开掘

-

新经济观察丨从绿色消费创新到公益生态圈建立,ESG渐成企业“必答题”

-

限时抢购!16英寸游戏本降价促销

-

走进神秘夜郎故里,多彩贵州之巅

-

ETF午评丨证券板块全线下跌,证券ETF先锋跌3.36%

-

海通国际:给予迎驾贡酒增持评级,目标价位75.0元

-

领益智造:截至8月18日,公司股东总户数为197,316户

-

良信股份(002706.SZ):全资子公司收到政府补助1194.04万元

-

良信股份(002706.SZ):近日收到财政扶持资金1194.04万元

-

【国能发监管规〔2023〕48号】国家能源局关于印发《发电机组进入及退出商业运营办法》的通知

-

“绿色审判”+“零碳执法”+“低碳法院”——福建连江法院倾力护航绿色低碳高质量发展工作见闻

-

“2023东亚文化之都:中日韩雕塑邀请展”开展