每日时讯!安源煤业2022年半年度董事会经营评述

2022-08-26 17:01:50 来源: 同花顺金融研究中心

安源煤业(600397)2022年半年度董事会经营评述内容如下:

一、 报告期内公司所属行业及主营业务情况说明

(相关资料图)

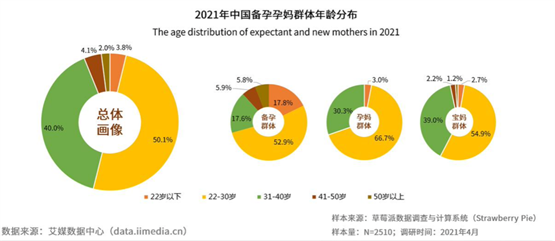

(相关资料图)

热门资讯

-

天天热点评!恒富控股(00643)公布中期业绩,股东应占溢利390万港元 同比亏转盈 中期息每股0.2港仙

-

每日时讯!安源煤业2022年半年度董事会经营评述

-

天天速递!滨江集团2022年半年度董事会经营评述

-

天天热消息:宁波银行2022年半年度董事会经营评述

-

环球新资讯:上半年华富基金营收1.835亿元 净利润同比缩水近四成

-

全球即时:兴利(香港)控股(00396.HK)中期营业额同比减少34.4%至5710万港元

-

世界快播:湖州燃气(06661.HK)中期收入为12.66亿元 同比增加54.50%

-

世界快资讯:200G和400G光模块需求上量助业绩高增 中际旭创上半年净利润同比增超四成

-

观察:广宇发展上半年利润总额4.96亿元 主营业务转向绿色能源产业

-

环球观速讯丨长春高新上半年净利润同比增长10.21% 多赛道布局医药产业发展

-

预定爆款!搭载骁龙8155芯片/L2+级智能驾驶辅助系统,瑞虎7 PLUS新能源耀目成都车展

-

最资讯丨宁王、迪王扎堆设厂,中国又一锂矿重镇崛起?

-

孙宇晨将携5人飞入太空 “开盲盒”式上天引微博网友热议

-

中国·内蒙古第四届牧草产业大会在兴安盟科右前旗举办

-

世界热点!积极寻求高校技术合作 超越科技上半年净利润718.89万元

-

天天通讯!国六标准产品已处在行业前沿 艾可蓝上半年净利润2282.62万元

-

【世界时快讯】明冠新材上半年净利润同比增长70% 无氟BO背板销量大增

-

今日热讯:紧抓安徽打造全国综合交通枢纽发展机遇 交建股份上半年扣非净利润同比增长72.82%

-

世界今热点:中科星图上半年营收净利均增超35% 研发投入持续增加突破多项关键技术

-

世界微速讯:江南水务2022年半年度董事会经营评述

-

天天讯息:腾达建设2022年半年度董事会经营评述

-

【全球新要闻】武汉控股(600168.SH)发布半年度业绩 净利润8924.26万元 同比下降49.48%

-

环球速看:上实发展(600748.SH)拟向上海丰茂增资2.856亿元

-

【全球新要闻】星盛商业(6668.HK):上半年毛利润1.497亿元,同比增2.6%

-

今日热闻!总面积超27万平方米!嘉定区发布三批次住宅用地出让公告

-

天天热推荐:龙湖集团上半年营收948亿元 同比增长56.4%

-

世界观速讯丨封面有数丨今年夏天运动类直播间逐渐火爆,小众运动成新运动潮流

-

全球快资讯丨中石油、中海油上半年净利润超1500亿元,接近去年全年利润

-

环球热头条丨龙湖坚定布局高能级城市,2022上半年新增土储226万方

-

个性化分期协商有利息吗?如何确认自己个性化分期协商成功?

-

6年17座城,玛丽黛佳携“摩登中国”计划亮相天猫金妆奖

-

信用卡逾期被起诉怎么办?信用卡逾期被催收怎么跟他们协商?

-

信用卡逾期被起诉怎么争取分期?信用卡二次分期后再逾期怎么办?

-

入门即高配 艾瑞泽8预售正式开启 11.4万元起

-

信用卡逾期可以强行扣款吗?怎么解决信用卡逾期被秒扣款?

-

信用卡利息太高还不起怎么办?信用卡逾期违约金及利息高怎么申诉?

-

三星入华30年投资新风向:加码高端制造谋求绿色转型

-

“音乐节刺客”盛行?百威携手丛林文化及携程旅行打造“乐迷的夏天”!凤凰网河北

-

新学期新活力,紫燕百味鸡大额满减助力开学季

-

铂伦斯海选首站济南荣耀启幕!谁将成为下一个“设计之星”?

-

到悠家民宿,来一场说走就走的旅行吧!

-

湖南、西南地区吉盟珠宝高铁冠名列车同步首发·闪耀启航!

-

照明场景再延伸,雷士酒店照明发力抢占产业高地

-

魔法艾拉嘟嘟龙:亲子陪伴的新潮之选

-

绿维文旅:流量时代,运营为王,好景区是运营出来的

-

信用卡个性化分期一般多久办理好?信用卡申请个性化分期可以延期吗?

-

溏心蛋营养与安全白皮书重磅发布,美玉子引领即食溏心蛋行业标准

-

安全出行 | 基于DFRobot行空板设计的自行车智能安全辅助系统

-

个性化分期就是黑户吗?个性化分期还完后征信会好起来吗?

-

兴业银行个性分期还要合同吗?个性化分期对小孩上学有影响吗?

-

重磅亮相!鸿喜达ID系列新车闪耀济南展会

-

停息挂账后又逾期怎么办?信用卡二次违约还可以协商吗?

-

环球视点!港股异动 | 福莱特玻璃(06865)涨超10%领涨光伏股 工信部提出提升太阳能光伏供给能力

-

银行不给协商个性化分期怎么办?个性化分期要签协议吗?

-

要闻速递:日赚8.5亿!“两桶油”上半年业绩曝光,均创历史同期最好水平,半年几乎达到去年全年的利润总额

-

全球最资讯丨港股异动 | 旭辉永升服务(01995)涨超9% 中期营收增超五成 纯利增超三成

-

世界热点!酒ETF上涨2.06%,酒板块震荡上行

-

环球滚动:蓝思科技:上半年营业收入191.83亿元,同比下降10.32%

-

全部普及!岑溪市现代智能化绿色生态生猪规模养殖场112个

-

巴马瑶族自治县大力实施油茶低产改造 助力乡村振兴

-

3309.32亩!容县撂荒地复种早稻喜获丰收

-

快讯!防城港首宗“交地即交证”不动产登记改革新举措落地见效

-

广西发放文旅消费券 鼓励国有旅游景区实行门票减免优惠

-

位次上升!广西多个文旅单位和部门上榜7月传播力指数榜单

-

到2025年!广西乡村旅游收入将超过5000亿元

-

天天观速讯丨东日环保2022年上半年净利1199.7万同比下滑7.49%污水治理服务收入对应毛利率下降

-

今头条!美合科技2022年上半年净利792.64万同比下滑4.2%

-

当前动态:飞鹿股份定增确定6位发行对象

-

澜渟专注创新研发,助力盆底康复行业迈向百亿级市场规模

-

龙邦口岸共筑西南大通道 中越跨境卡车运输正式通行

-

邮储银行广西区分行:小企业贷款余额突破100亿元

-

打破“传统”!广西钢铁产业蹚出高质量发展新路子

-

焦点报道:郑眼看盘:热点切换 传统蓝筹大涨

-

天天看点:安能物流(09956.HK)公布中期业绩,经调整EBITDA达4.68亿元

-

当前短讯!彩虹新能源(00438)首次公开发行A股申请已获上市委员会审核通过

-

天天热讯:清越科技实控人履新后2年半分红2.65亿 负债率增122%

-

世界热点!珀莱雅:总经理方玉友拟减持不超过984.96万股

-

【全球快播报】晶澳科技上半年净利增1.4倍 募资百亿加码光伏一体化

-

最新:三六零现转型阵痛:半年亏损近4亿元

-

【天天报资讯】协鑫集团董事长:新增产能将助推颗粒硅市场份额提升

-

每日热文:受益国际油价上涨 中国石油中国海油获同期最好业绩

-

滚动:逾2000家公司公布半年报 超五成净利润同比增长

-

【天天快播报】巨化股份(600160.SH)拟实施新增60kt/aVDC单体技改扩建项目

-

世界播报:华电重工(601226.SH):签署4.17亿元风电项目塔筒设备采购合同

-

【独家焦点】宏创控股(002379.SZ)半年度净利润5260.08万元 同比扭亏

-

世界今热点:圣农发展:公司拟回购不超过535.71万股公司股份

-

世界速讯:广汽集团(02238.HK):拟设电池公司开展自主电池产业化建设 项目总投资109亿元

-

天天速递!渝农商行2022年半年度董事会经营评述

-

环球头条:图解我爱我家中报:第二季度单季净利润同比减168.46%

-

热讯:被曝违规资金占用 董监高“组团”离职 西藏天路上半年归母净利同比下滑超3倍

-

世界观天下!国际油价上涨助“两桶油”业绩猛增 石油巨头加快转型积极布局新能源

-

【独家】我爱我家上半年实现营收60.82亿元

-

环球通讯!满帮二季度营收16.7亿元,同比增长近五成

-

天天快报!灿能电力2022年上半年净利729.88万同比增长9.57%积极参与电力系统投标取得相应订单

-

世界快看:金山能源(00663)发盈警,预计中期净亏损约1000万港元,同比盈转亏

-

全球热门:福莱特(601865.SH)上半年净利润降20.48%至10.03亿元 中期息每股0.23元

-

【世界播资讯】共益科技2022年上半年亏损33.18万同比亏损减少上半年未开展业务

-

焦点播报:鑫苑服务(01895.HK)中期纯利增加1.1%至约6490万元

-

环球快看:新易盛:股东拟减持不超过3.11%的股份

-

今日热搜:诺诚健华发布2022年中期业绩报告:研发管线进展顺利 商业化提速