外资机构找寻A股价值洼地 5G等热门标的估值高企

2020-01-10 15:13:18 来源: 中新经纬

3000点后机构开始挖掘更具估值优势的板块。

2020年1月9日,地缘政治情绪好转,全球股市反弹,A股5G相关等板块大涨。2019年以来,上证综指大涨近25%,在估值优势和赚钱效应的吸引下,北上资金大举流入超3500亿元。目前A股的估值相较全球仍有吸引力,但是,那些此前早就被外资青睐的食品饮料、白色家电、科技自主可控等热门概念已被“嫌贵”了,3000点后各机构开始挖掘更具估值优势的板块。

“我们长期看好三大板块,高端制造、消费升级、科技自主可控,但第三个概念短期估值受压,去年下半年来很多子板块甚至出现了200%、300%的涨幅,这基本已包含了未来多年的盈利预期。” 富达国际中国区股票投资主管、基金经理周文群在接受第一财经记者采访时表示,“虽然长期看好科技自主可控的主题,但在现在的时点估值压力非常大,因此我们开始挖掘更多处于估值洼地的板块,例如短期比较看好受益于经济复苏的周期板块,包括建材等。”

根据海通证券研究所的报告,就各行业PE处于2005年以来的位置(100%为最大,0%为最小)而言,计算机处于93%,通信89%,电子元器件82%,家电60%。相比之下,房地产则为7%,建材7%,建筑5%。

5G等热门标的估值高企

之所以科技自主可控的各大子板块翻倍暴涨,其背后逻辑并不难理解——中国的占有率仍很低,例如在高端的芯片技术、半导体领域里可替代空间非常大,再加上外部不确定性的持续影响,可替代性的紧迫性也非常强,但眼下盈利能否兑现则待验证。

5G概念股则是其中的代表。2019年来,中国的5G产业链受到全球关注。联博集团中国股票投资组合经理林桦堂在接受第一财经专访时表示,外资发现了A股有别于欧美市场的机遇。“现在大家对5G也有分歧,看好是在于中国对5G的推进速度大大快于欧美国家,这主要得益于国家政策的支持推动;但欧美的通信设备行业分析师则对他们的5G前景相对没那么乐观,一些公司不太愿加大对5G的资本投资支出,因此我们认为5G的机会在中国。”

对于5G板块,市场最关注的两大部分无疑是通信设备(基站)和手机产业链,相关公司股价此前已经大幅上涨。“虽然5G的基本面在2020年会不断释放,但基站的故事在2019年几乎讲完了,目前估值偏贵,”富敦(Fullerton)中国股票团队的TMT研究总监古嘉元说,就通信设备而言,投资者目前无法投资华为,但华为公司产业链的零部件公司估值已高企。

进入2020年,相比起被重点关注的基站概念,古嘉元认为,手机产业链的机会性价比更高。“尽管手机产业链估值也不低,但好处是,5G作为一个重要卖点,2020年5G手机出货占比会上升,而且智能手机市场规模很大,手机的需求方面向的是全世界。”

挖掘“估值洼地”

过去两年来,外资的确将部分核心资产越买越贵,但外资较内资更关心估值的合理性,因此对大幅偏离盈利基本面的公司并不会非理性持有,目前“估值洼地”的挖掘成了重点。

多位QFII基金经理对记者提及,在短期内国内基建投资企稳和全球经济在明年一季度可能进入2008年以来的第三个复苏小阳春的背景下,内外需改善可能会带动PPI和工业企业利率增速温和回升,同时也有望抵消房地产投资趋弱的拖累。高盛此前也提及,关注周期类板块的机会。

周文群称,短期而言,性价比更高的板块则是受益于经济复苏且市场份额不断提升的板块,例如建材则是代表之一。她说,周期类板块的长期增长空间比较有限,因此选择市场份额有提升空间的标的则尤为重要。尤其是目前很多周期类的板块龙头企业市场占有率不高,因此若是部分龙头份额提升,可能个股增长会非常明显。

“具体而言,水泥和PPR(三丙聚丙烯)管材,这两大子行业的前五大的市场份额在过去的六七年持续提升,尽管提升速度比较慢,总体来说前五大现在的市场份额还是10%,仍是一个非常分散的行业,因此市场份额提升空间很大。”周文群说。

在记者采访的多家外资机构看来,尽管水泥是建材板块里最传统的行业,但在过去三四年间却呈现了穿越周期的较好涨幅,这与供给侧改革后的行业集中度提升有关。

此外,外资还普遍看好中国的高端制造概念,其中工业机器人就是典型代表。“2019年11月制造业工业增加值增速恢复近期高位,11月全国工业机器人产量达全年高峰。加上中国企业在机器人领域份额还是很低,目前主要份额仍在ABB以及一系列日本公司手里,因此替代进口空间也非常大,这是长期看好的主因。”周文群告诉记者。

尽管外资也认为部分板块非常昂贵,但随着注重价值投资的外资不断流入A股,部分能够兑现盈利的核心资产将出现相较过去更高的估值。“价值蓝筹过去三年涨幅很大,估值也不便宜,但趋势未必会改变。”富敦股票基金经理吴西燕对记者表示,此前一些机构投资者对估值的容忍度较低,经历了十多年的牛熊切换,30倍以上市盈率感觉起来就贵了;但在海外市场,很多消费龙头股长期市盈率就是40~50倍,起点门槛更高。

在一些机构人士看来,未来价值投资的趋势将在A股更为明显。新版证券法在投资者保护、信披及提高违法成本三方面做出了重大改进,同时,“现在整体外资占A股自由流通市值约7%,已接近公募基金持票持仓的水平,去年某些月份外资的持仓水平已超过了境内公募,且由于外资持股比较集中,在某一类股票上的话语权是非常强的,这一趋势预计未来仍将持续。”周文群说。

热门资讯

-

景津环保发布公告 拟12.8亿元投建高性能过滤系统项目

-

协鑫能科布局乘用车换电领域 与轻橙时代签合作协议

-

子公司引建信信托入股 鼎龙股份前三季实现营收1.93亿元

-

创业环保宣布新一轮定增募资 拟投用污水处理项目建设

-

“亲人节”五十六场活动近十万人参与 北京人寿开启“新三年”规划

-

首届中国农产品加工产业发展高峰论坛暨博览会将在山东济南举行

-

母婴级别座驾有多严格?深度解读捷途X70诸葛母婴级健康座舱

-

多省份加快出台三孩配套政策 10天育儿假是标配

-

新期许新技术新“玩法” 第五届中阿博览会展览展示亮点频现

-

童瞳眼科到郑州市实验小学开展视力筛查

-

永樂2021秋拍将推出元宇宙·数字艺术专场拍卖会

-

第三方检测公司有哪些?

-

12个优质项目决战鹏城,中国互联网发展创新与投资大赛(深圳)收官

-

保利发展发布公告 拟发行公司债券不超98亿元

-

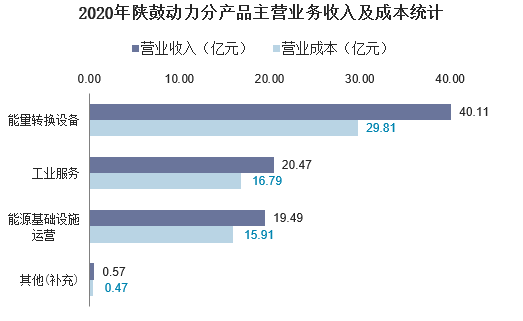

陕鼓动力限制性股票激励计划首期解锁 深化转型净利四年高增长

-

开山控股公开发表声明 开山股份独董辞职引大股东震怒

-

盐湖股份发布公告 前三季营收大降净利增长

-

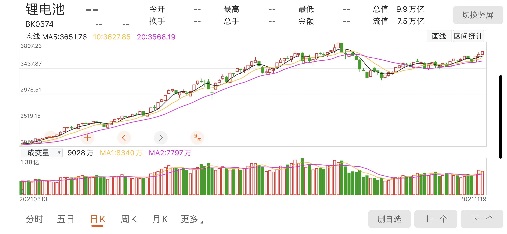

宁德时代再推股权激励4.5折买股票 拟发行股票募资扩产

-

3.3亿重组终止 江泉实业抛资产并购方案

-

员工能不能讨论工资? “密薪制”不是密谋私利

-

农业农村部等11部门联合印发通知,要求确保冬春蔬菜保供稳价

-

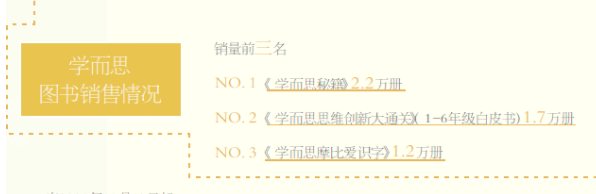

教培机构退场 家长囤书寻求安全感

-

成都一男子打鼾一夜呼吸暂停近300次 你可能需要了解下睡眠呼吸暂停综合征

-

小米三季度净利润51.76亿元,同比增长25.4%

-

入局·元宇宙|人民大学王鹏:元宇宙至少有三个构建方 研究它不影响人类探索太空

-

海南“十四五”拟建25万套安居房,改造老旧小区21万户

-

广东一八旬老人洗虾手指遭刺被迫截肢保命,被海鲜扎伤要怎么处理才好?

-

消息称奥园一笔6600万信托贷款违约,回应称因合作方涉诉

-

乘联会:17家重点车企前三季度利润增长1.8%,3家亏损

-

防止房价下跌,多地暗暗划了一条线

-

2021浙江出口网上交易会(越南站-农业机械专场)

-

百年糊涂品牌革新,开启战略转型新思路

-

绒言绒语创始人郑淑调研紫米食业,打造速冻美食界的网红爆品

-

快手发布未经审核综合业绩 三季度收入增长33.4%

-

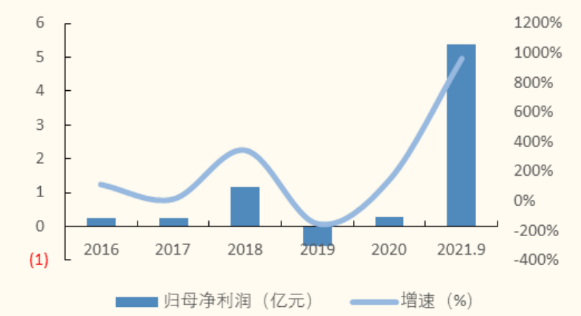

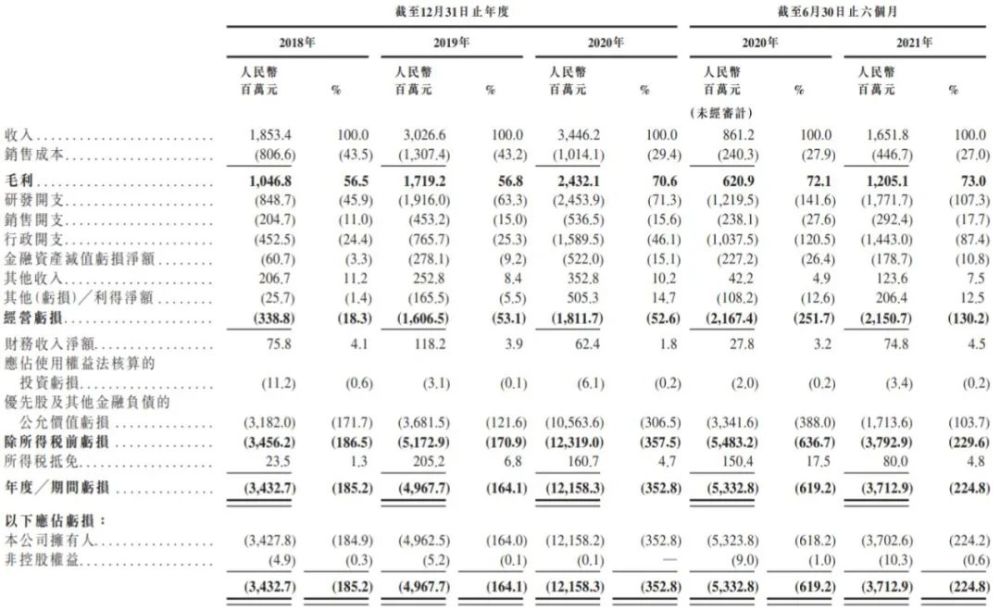

商汤科技通过港交所聆讯 上半年实现收入16.52亿元

-

大健康产业进入爆发期,北轻美加强健康事业布局助力“健康中国”建设!

-

秦龙一生一养咩咩家族伙伴蓄势待发齐聚厦门特别版幸福启航

-

2021年CPA成绩公布!这份查询攻略请查收

-

培文学校怎么样?艺考全部通过,蚌埠培文艺体教育硕果累累

-

网易云音乐拟于12月2日挂牌上市 全球发售1600万股

-

知乎Q3营收同比增长115.1% 毛利润下降致净亏损同比扩大

-

早资道 | 商汤科技通过港交所上市聆讯;格力实行双休工作制

-

徐汇城管天平中队:取缔无证无序设摊,提升辖区市容市貌

-

在上海办狗证,认外地开具的免疫证明吗

-

鸡肉价格持续低迷,河北临漳县养殖户:一只鸡能亏两元左右

-

遇见长海,慢享生活 疫后全新出发,长海县全面塑造海岛慢生活品牌

-

时代助力APP:优质服务与社会责任就是企业发展的鸟之两翼、车之双轮

-

雅光医疗携手28家知名医美机构,为业内变美新风尚注入灵魂

-

高标准造就高质量,君乐宝奶粉硬实力上位,成为万千家庭首选

-

吃货们快就位!好物出山抖音专场来啦

-

香港都会大学再获校友捐赠助力学院建设

-

沈阳产检医院如何选择 沈阳和美妇产医院产检快 免排队!

-

网红逃税被罚:与法律"躲猫猫"无异于"玩火"

-

城管温情执法 规范快递服务

-

央行谈中小微企业贷款利率:10月加权平均利率4.94%

-

森泰股份回复创业板IPO首轮问询 上半年营收4.04亿元

-

艾芬达发布公告 申请公开发行股票并上市

-

新锐国货实力崛起,倍至凭借“专研护齿”硬核圈粉

-

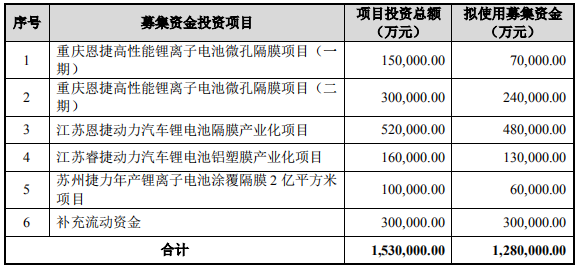

恩捷股份发布A股股票发行预案 拟募集资金不超128亿元

-

开山汇论坛跨界启航,专家畅谈设计赋能文旅

-

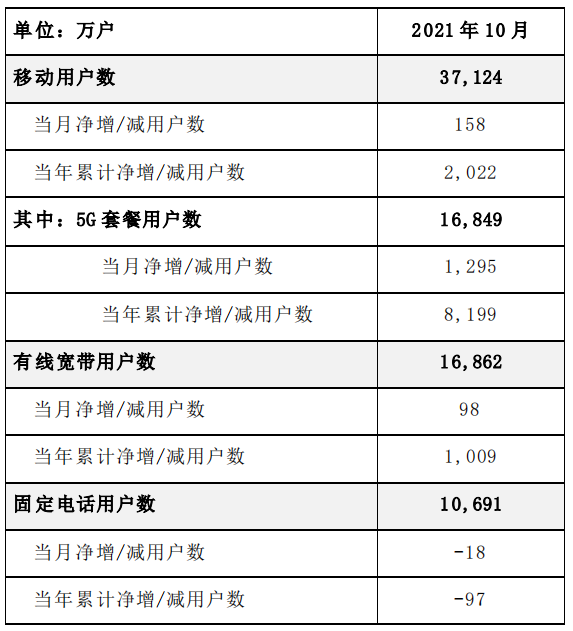

中国电信发布10月主要运营数据 移动用户数净增158万户

-

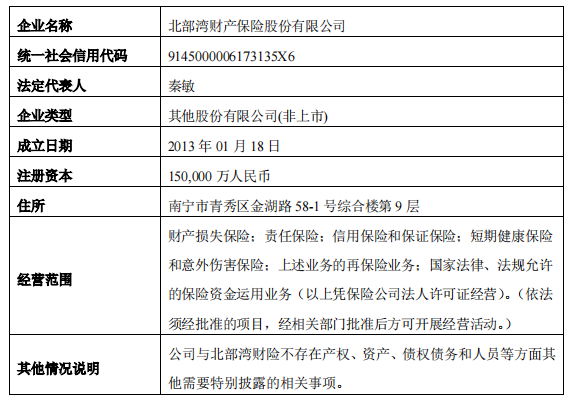

中恒集团发布公告 拟参与北部湾财险增资扩股计划

-

第六届国际BIM大奖赛颁奖典礼在佛山隆重举行

-

创业板运行平稳 沪深300指数调整规则

-

盛新锂能发布公告 控股股东盛屯集团中止增持

-

众多机构密集调研贝特瑞等上市公司

-

商汤科技港股IPO获批 海通及汇丰等联席保荐

-

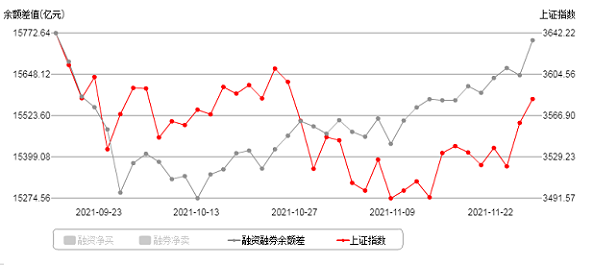

量化私募净值大幅回撤 融券余额出现明显回落

-

我国物价总体保持在合理区间运行 成为全球物价重要“稳定器”

-

保供稳价 | 全国电厂存煤突破1.43亿吨 煤炭价格逐步回归合理区间

-

我国人均粮食占有量达474公斤 各地“菜篮子”供应充足

-

东方快评丨天价榨菜昙花一现 老字号创新要先守正

-

中航商用航空发动机有限责任公司临港基地项目二期工程2003号零部件试验厂房变配电工程中标结果公告

-

郑州轻工业大学紧扣“三个聚焦”助力现代化河南建设

-

动真格了!福特Equator Sport真没几个对手能扛住?

-

小米消金总裁周斌受邀出席2021中新金融峰会

-

动真格了!福特Equator Sport真没几个对手能扛住?

-

重磅!厦门国美开启11.27惠民消费大补贴

-

微念驳斥尔西失实声明,保留追究法律责任的权利

-

华鑫投资金属软件交易平台 新手投资者的最佳选择

-

资本助力,人才赋能|第二届广西大学生科技创业项目遴选之项目资本对接活动成功举办!

-

面对风控隐患所带来的负面影响,华通金租教你这样做

-

乘用车市场挑战者!福特领睿为何值得买

-

乘用车市场挑战者!福特领睿为何值得买

-

勤哲Excel服务器做技工学校管理系统

-

用“心“开启邮寄服务 熊猫游寄成为众多留学生信赖之选

-

【劳务品牌促就业之三】绩溪有个“金徽厨” 老乡有了“摇钱树”

-

长宁区财政局双管齐下提升绩效评价质量

-

CIELOBLU | 基路伯艺术涂料,用心的温度塑造品牌的高度

-

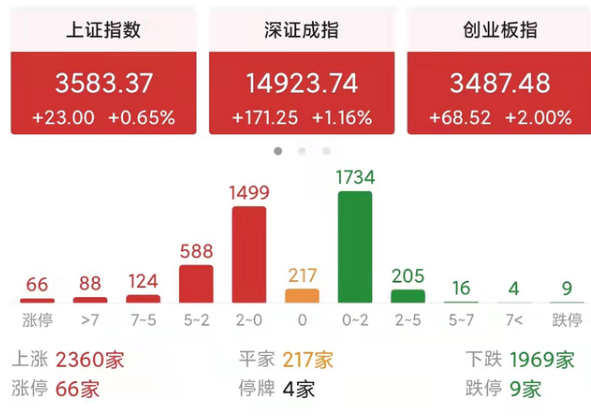

A股三大指数集体高开 北向资金盘中净买入超30亿元

-

亏损收窄门店扩张加速 万物新生三季度营收增48%

-

卫宁健康与复星健康签合作协议 首批上线项目合同8000万元

-

中银绒业拟受让鑫锐恒100%股权 扩大磷酸铁锂规模

-

光明乳业签署股份转让协议 拟6.1亿元收购小西牛六成股权

-

人福医药拟出售华泰保险2.5247%股份 预计净资产将增1.4亿元

-

江化微易主山东国资 控股股东拟6.71亿元转让公司股份

-

轻松做环保 一次性餐具用森筵

-

康美药业案宣判 A股上市公司掀独董“离职潮”

-

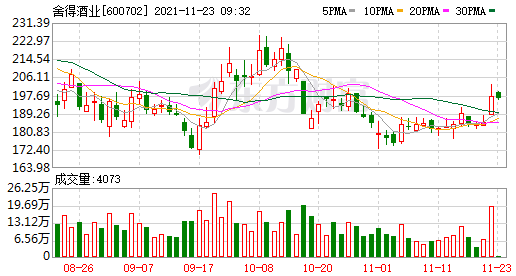

舍得酒业违规占用资金案落定 监管部门不予行政处罚

-

长辰渔业生态循环养殖模式;零经验 没池塘 也能养