A股走势跌宕起伏 10只主动权益类基金净值翻两倍

2021-09-17 10:55:36 来源: 标点财经

2018年—2020年期间权益类基金赚钱效应明显,任入一只产品,实现盈利的概率高达96.93%,其中有535只基金的收益率超过100%;同期接近2/3的A股下跌。

短期上涨易,长期坚守难。在空头多头不断博弈的资本市场中,为投资者提供稳健可持续回报绝非易事。

过去三年,A股的走势跌宕起伏。回顾2018年,前一年刚刚被广大投资者定义为价值投资的元年,蓝筹股大放异彩。2018年初市场情绪高涨,上证指数在第一个月便上涨了5.25%。然而,危机伴随着火热的行情滋生,乐视网资金黑洞、长生生物的疫苗造假等黑天鹅事件悄然而至,股市一泻千里,跌跌不休。

直到2019年A股才结束单边下跌趋势,进入漫长的调整期。2020年,我国抗击疫情效果显著,在积极有为的财政政策和稳健的货币政策下,GDP全球唯一正增长。股市是经济的晴雨表,2020年A股红红火火,大盘以阳线收官。

与其费时费力追逐热点或跟着“黑天鹅”心惊肉跳,不如布局长跑冠军,而“专业的事情交给专业的人来做”未尝不是一种人生智慧。那么,在过去较长的一段时间内,作为“专业投资者”的公募基金表现如何?哪些产品的长跑耐力更为出色?又有哪些表现落伍需加警惕?

根据银河、海通、Wind等多方数据,标点财经研究院近日再次联袂《投资时报》,通过对中国基金业过去7年、5年、3年的海量数据展开统计研究,重磅推出《中国基金业马拉松大师榜·2021》及不同时间段分榜。基于为投资者客观梳理中长跑健将基金产品这一初衷,自2016年首次推出“中国基金业马拉松大师榜”以来,这已是标点财经研究院与《投资时报》第六年推出马拉松大师榜。

剔除2018年以后成立的基金后,在权益类基金组别中,3030只(不同份额分别计算,下同)能获取数据的权益类基金2018年—2020年期间收益率平均为60.37%。获得正收益的数量为2937只,占比达96.93%。换言之,任入一只权益类基金,在过去3年坚持持有,出现亏损的概率仅3.07%。多达535只基金的收益率超过100%,其中12只基金的收益率更是超过200%。主动权益类的整体表现优于被动权益类和QDII权益类基金。

为了对不同基金公司的整体表现进行比较,标点财经研究院联合《投资时报》对各家基金公司旗下主动权益类产品的3年期收益率进行了平均计算及排名。结果显示,剔除相关产品数量不足3只的公司后,超千亿规模基金公司中整体表现最差的是中融基金,国金基金则在百亿至千亿规模基金公司中垫底,而百亿以下规模基金公司主动权益类产品平均收益率最低的则是中科沃土基金。

主动权益类:10只基金净值翻两倍

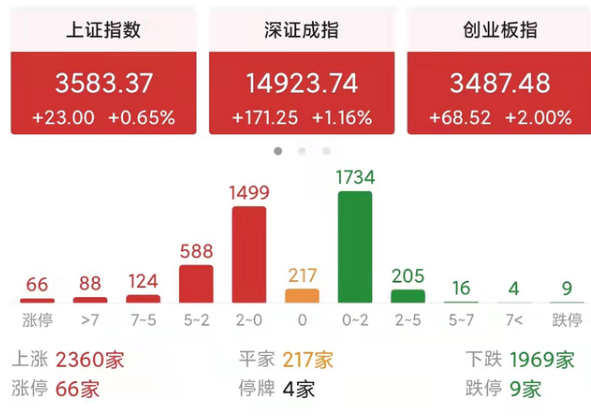

2018年—2020年期间,A股总体呈上涨态势,其中上证指数累计涨幅为5.02%,深成指数累计涨幅为31.07%,而创业板指数的累计涨幅为69.24%。

然而,个股的情况远不如指数乐观。剔除2018年以后上市的股票后,两市能获取数据的3418只股票中上涨的有1193只,占比34.9%,而下跌的有2225只,占比为65.1%,接近三分之二。

相较而言,主动权益类基金的赚钱效应突出,整体表现好于A股。在此3年期间,能获取数据的2403只A股主动权益类基金平均收益率为66.45%,2378只产品录得正收益,占比达98.96%。其中525只产品收益超过一倍,更有10只基金的收益率超过200%。

按照Wind数据分类,将A股主动权益类基金进一步细分,整体表现最为突出的是普通股票型基金,270只产品3年期平均收益率为86.1%。在此类产品中,收益率超过100%的有99只,其中金鹰信息产业A、交银医药创新3年间净值翻2倍,收益率分别为230.11%、209.67%。与此同时,仅有1只基金的净值出现下跌,为前海开源股息率50强,三年亏去5.17%。

偏股混合型基金的整体表现也较为亮眼,573只产品3年期平均收益率达78.9%。此类基金中,收益率超过100%的有163只,其中居首的为万家行业优选,收益率为227.16%。。明星基金经理葛兰管理的的中欧医疗健康A份额和C份额紧随其后,收益率分别为192.63%、191.70%。相比之下,民生加银精选等6只基金表现黯淡,过去3年未能为投资者带来正收益。

灵活配置型基金数量最多,1514只产品3年期平均收益率为59.04%。此类产品中,收益率超过200%的有7只,其中,前海开源中国稀缺资产A以286.62%的收益率,成为主动权益类基金过去3年“最亮的星”。而金鹰技术领先A、国金鑫新等8只产品的净值则跌去10%以上。

在主动权益类产品中,平衡混合型基金、股票多空型基金数量较少,分别有28只和18只。其中平衡混合型基金的平均收益为55.75%,而股票多空型基金表现较为逊色,平均收益仅为16.59%。

被动权益类:平均收益率为36.19%

2018年—2020年3年期间,A股被动权益类基金的整体表现略显逊色,512只能获取数据的指数型基金(包括增强指数型基金和被动指数型基金)平均收益率为36.19%,其中有45只产品录得负收益。

具体来看,增强指数型基金的投资回报相对较高,86只产品3年期收益率平均为49.59%。其中长城创业板指数增强A以116.35%的收益率居首,富国中证医药主题指数增强以113.32%的收益率排名第二。与此同时,只有1只产品的回报为负。

能获取3年期业绩数据的被动指数型基金有426只,平均收益率仅33.48%。其中有44只基金过去3年收益率为负,净值跌幅超过两成的有11只,包括信诚中证基建工程、中融国证钢铁等。

累计收益位居前列的当属鹏华中证酒A,以205.69%的收益率在被动指数型基金中夺冠,第二、第三位依次是招商中证白酒A、国泰国证食品饮料,收益率分别为203.89%和154.91%。

权益类QDII:近三成产品负收益

受国外疫情影响,过去3年,权益类QDII的整体成绩逊色于A股主动权益类产品。115只权益类QDII产品中有32只净值出现下跌,占比近三成。

收益率超过100%的权益类QDII基金有10只。表现最好的是华夏移动互联美元现汇和华夏移动互联美元现钞,收益率均为134.55%;紧随其后的是华夏移动互联人民币,收益率均为134.25%。以上三只产品均为华夏基金刘平管理。

而排名末三位的权益类QDII基金均为油气类产品,包括诺安油气能源等。

基金公司:6家平均收益不足30%

将基金管理机构旗下的权益类产品3年期收益率进行平均计算,剔除相关产品数量不足3只的公司后(下同),千亿以上规模的基金公司中表现最好的是泓德基金,11只权益类产品3年平均收益率达到115.44%。其后为农银汇理基金,23只权益类产品录取得平均收益为86.84%。此外,兴证全球基金、工银瑞信基金、富国基金这3家公司旗下权益类基金的平均收益率也高于80%。

而千亿以上规模基金公司中整体表现最差的是中融基金,21只权益类产品3年平均收益率为40.16%,远远低于整体60.37%的平均收益率。中信保诚基金、兴业基金等排名也相对靠后。

规模相对较小的基金公司业绩分化更为明显。在百亿至千亿规模基金公司中,表现最好的是宝盈基金,旗下权益类产品的3年期平均收益率达到91.55%;其次为信达澳银基金,11只权益类产品录得平均收益为90.68%。整体表现最为逊色的是国金基金,旗下权益类产品的3年期平均收益率为13.5%。

在2018年—2020年期间,百亿以下规模基金公司中,长安基金表现最好,权益类产品的平均收益率为90.63%;其次为益民基金,权益类产品录取得平均收益为76.87%。而整体表现最差的是中科沃土基金,平均收益率为18.3%。权益类基金平均回报不足30%的还有先锋基金、东海基金和江信基金。

热门资讯

-

多省份加快出台三孩配套政策 10天育儿假是标配

-

新期许新技术新“玩法” 第五届中阿博览会展览展示亮点频现

-

童瞳眼科到郑州市实验小学开展视力筛查

-

永樂2021秋拍将推出元宇宙·数字艺术专场拍卖会

-

第三方检测公司有哪些?

-

12个优质项目决战鹏城,中国互联网发展创新与投资大赛(深圳)收官

-

保利发展发布公告 拟发行公司债券不超98亿元

-

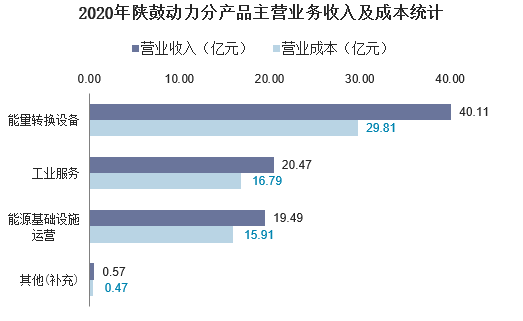

陕鼓动力限制性股票激励计划首期解锁 深化转型净利四年高增长

-

开山控股公开发表声明 开山股份独董辞职引大股东震怒

-

盐湖股份发布公告 前三季营收大降净利增长

-

宁德时代再推股权激励4.5折买股票 拟发行股票募资扩产

-

3.3亿重组终止 江泉实业抛资产并购方案

-

员工能不能讨论工资? “密薪制”不是密谋私利

-

农业农村部等11部门联合印发通知,要求确保冬春蔬菜保供稳价

-

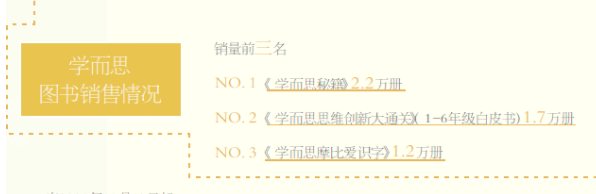

教培机构退场 家长囤书寻求安全感

-

成都一男子打鼾一夜呼吸暂停近300次 你可能需要了解下睡眠呼吸暂停综合征

-

小米三季度净利润51.76亿元,同比增长25.4%

-

入局·元宇宙|人民大学王鹏:元宇宙至少有三个构建方 研究它不影响人类探索太空

-

海南“十四五”拟建25万套安居房,改造老旧小区21万户

-

广东一八旬老人洗虾手指遭刺被迫截肢保命,被海鲜扎伤要怎么处理才好?

-

消息称奥园一笔6600万信托贷款违约,回应称因合作方涉诉

-

乘联会:17家重点车企前三季度利润增长1.8%,3家亏损

-

防止房价下跌,多地暗暗划了一条线

-

2021浙江出口网上交易会(越南站-农业机械专场)

-

百年糊涂品牌革新,开启战略转型新思路

-

绒言绒语创始人郑淑调研紫米食业,打造速冻美食界的网红爆品

-

快手发布未经审核综合业绩 三季度收入增长33.4%

-

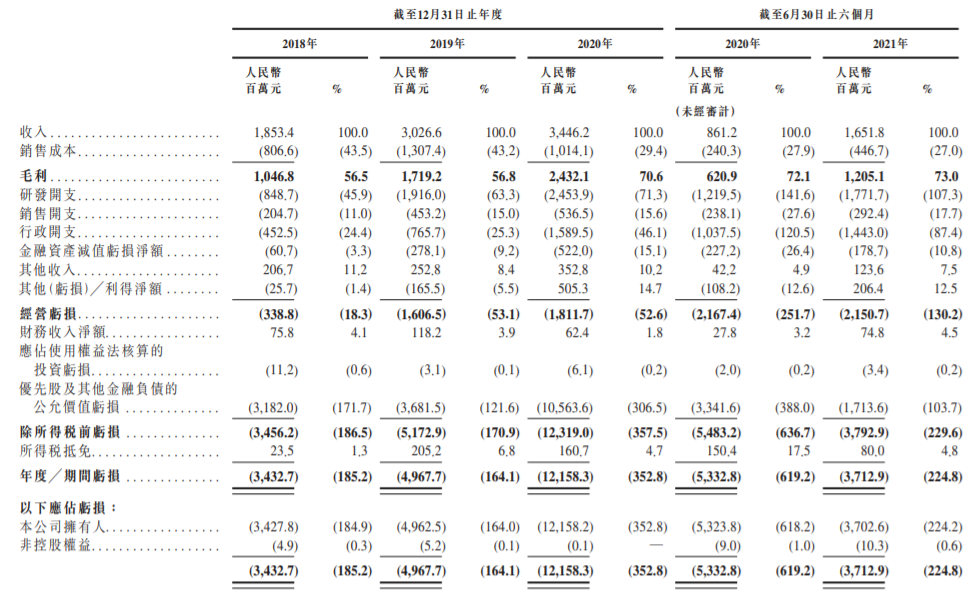

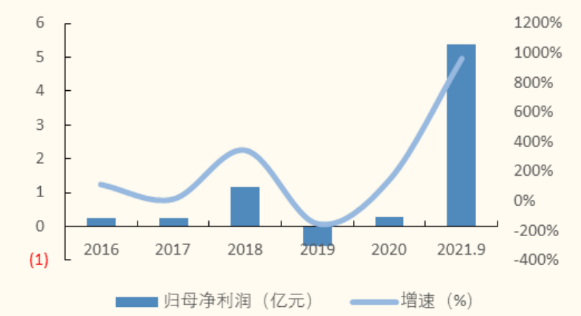

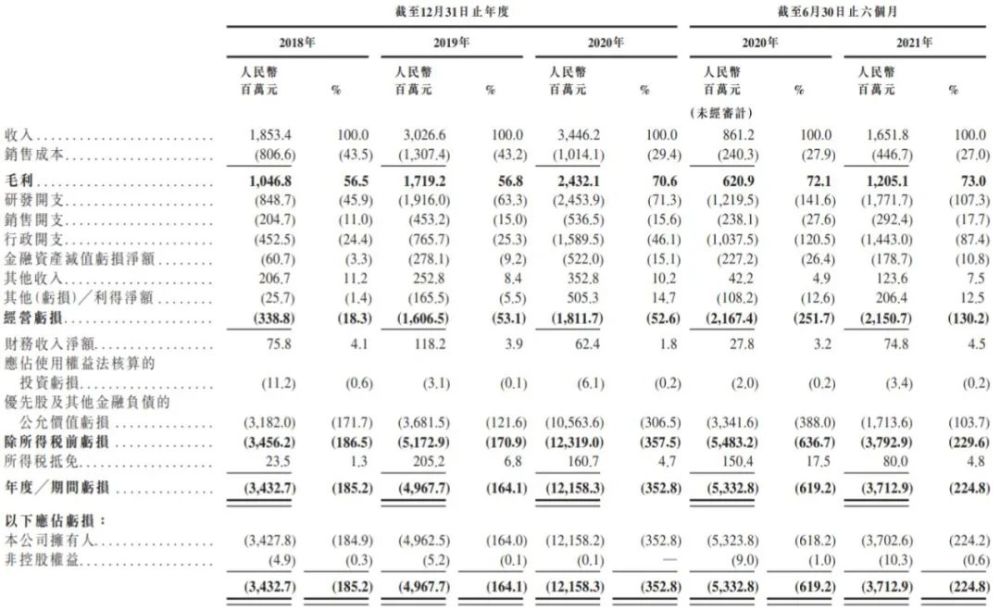

商汤科技通过港交所聆讯 上半年实现收入16.52亿元

-

大健康产业进入爆发期,北轻美加强健康事业布局助力“健康中国”建设!

-

秦龙一生一养咩咩家族伙伴蓄势待发齐聚厦门特别版幸福启航

-

2021年CPA成绩公布!这份查询攻略请查收

-

培文学校怎么样?艺考全部通过,蚌埠培文艺体教育硕果累累

-

网易云音乐拟于12月2日挂牌上市 全球发售1600万股

-

知乎Q3营收同比增长115.1% 毛利润下降致净亏损同比扩大

-

早资道 | 商汤科技通过港交所上市聆讯;格力实行双休工作制

-

徐汇城管天平中队:取缔无证无序设摊,提升辖区市容市貌

-

在上海办狗证,认外地开具的免疫证明吗

-

鸡肉价格持续低迷,河北临漳县养殖户:一只鸡能亏两元左右

-

遇见长海,慢享生活 疫后全新出发,长海县全面塑造海岛慢生活品牌

-

时代助力APP:优质服务与社会责任就是企业发展的鸟之两翼、车之双轮

-

雅光医疗携手28家知名医美机构,为业内变美新风尚注入灵魂

-

高标准造就高质量,君乐宝奶粉硬实力上位,成为万千家庭首选

-

吃货们快就位!好物出山抖音专场来啦

-

香港都会大学再获校友捐赠助力学院建设

-

沈阳产检医院如何选择 沈阳和美妇产医院产检快 免排队!

-

网红逃税被罚:与法律"躲猫猫"无异于"玩火"

-

城管温情执法 规范快递服务

-

央行谈中小微企业贷款利率:10月加权平均利率4.94%

-

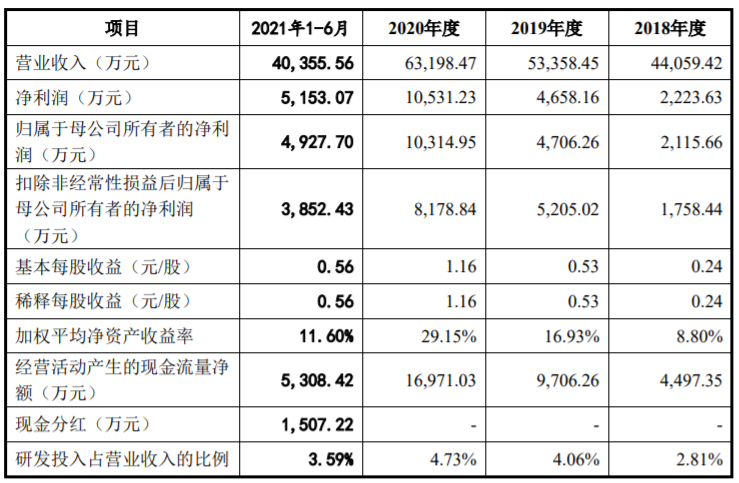

森泰股份回复创业板IPO首轮问询 上半年营收4.04亿元

-

艾芬达发布公告 申请公开发行股票并上市

-

新锐国货实力崛起,倍至凭借“专研护齿”硬核圈粉

-

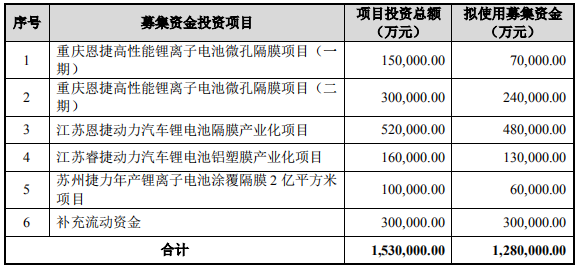

恩捷股份发布A股股票发行预案 拟募集资金不超128亿元

-

开山汇论坛跨界启航,专家畅谈设计赋能文旅

-

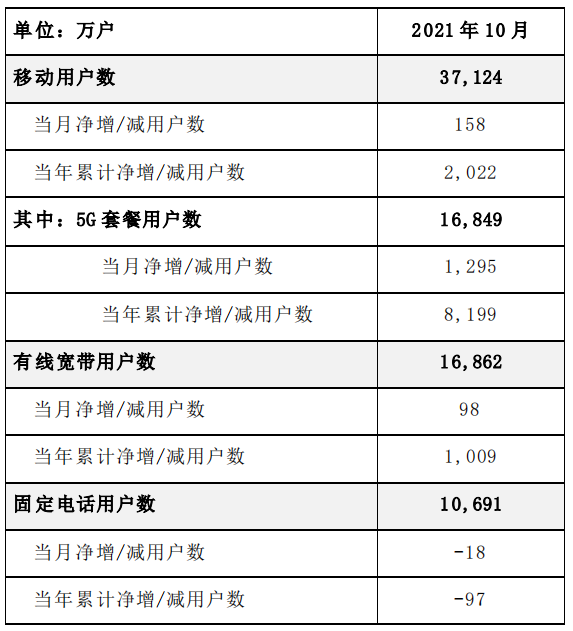

中国电信发布10月主要运营数据 移动用户数净增158万户

-

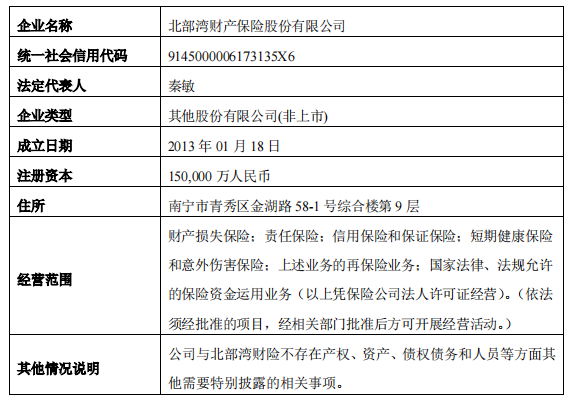

中恒集团发布公告 拟参与北部湾财险增资扩股计划

-

第六届国际BIM大奖赛颁奖典礼在佛山隆重举行

-

创业板运行平稳 沪深300指数调整规则

-

盛新锂能发布公告 控股股东盛屯集团中止增持

-

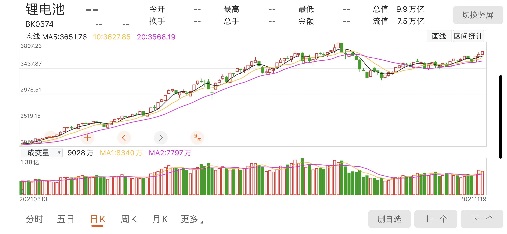

众多机构密集调研贝特瑞等上市公司

-

商汤科技港股IPO获批 海通及汇丰等联席保荐

-

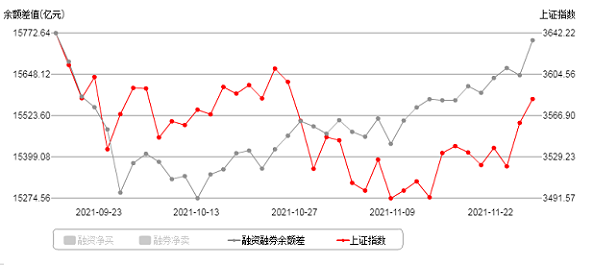

量化私募净值大幅回撤 融券余额出现明显回落

-

我国物价总体保持在合理区间运行 成为全球物价重要“稳定器”

-

保供稳价 | 全国电厂存煤突破1.43亿吨 煤炭价格逐步回归合理区间

-

我国人均粮食占有量达474公斤 各地“菜篮子”供应充足

-

东方快评丨天价榨菜昙花一现 老字号创新要先守正

-

中航商用航空发动机有限责任公司临港基地项目二期工程2003号零部件试验厂房变配电工程中标结果公告

-

郑州轻工业大学紧扣“三个聚焦”助力现代化河南建设

-

动真格了!福特Equator Sport真没几个对手能扛住?

-

小米消金总裁周斌受邀出席2021中新金融峰会

-

动真格了!福特Equator Sport真没几个对手能扛住?

-

重磅!厦门国美开启11.27惠民消费大补贴

-

微念驳斥尔西失实声明,保留追究法律责任的权利

-

华鑫投资金属软件交易平台 新手投资者的最佳选择

-

资本助力,人才赋能|第二届广西大学生科技创业项目遴选之项目资本对接活动成功举办!

-

面对风控隐患所带来的负面影响,华通金租教你这样做

-

乘用车市场挑战者!福特领睿为何值得买

-

乘用车市场挑战者!福特领睿为何值得买

-

勤哲Excel服务器做技工学校管理系统

-

用“心“开启邮寄服务 熊猫游寄成为众多留学生信赖之选

-

【劳务品牌促就业之三】绩溪有个“金徽厨” 老乡有了“摇钱树”

-

长宁区财政局双管齐下提升绩效评价质量

-

CIELOBLU | 基路伯艺术涂料,用心的温度塑造品牌的高度

-

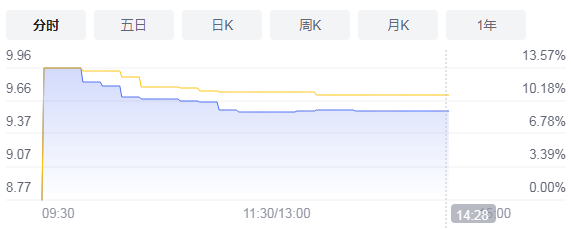

A股三大指数集体高开 北向资金盘中净买入超30亿元

-

亏损收窄门店扩张加速 万物新生三季度营收增48%

-

卫宁健康与复星健康签合作协议 首批上线项目合同8000万元

-

中银绒业拟受让鑫锐恒100%股权 扩大磷酸铁锂规模

-

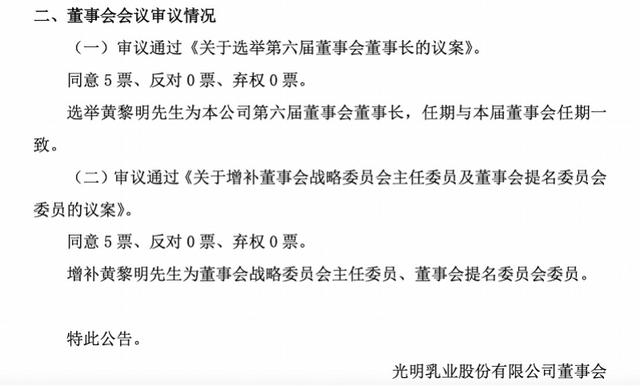

光明乳业签署股份转让协议 拟6.1亿元收购小西牛六成股权

-

人福医药拟出售华泰保险2.5247%股份 预计净资产将增1.4亿元

-

江化微易主山东国资 控股股东拟6.71亿元转让公司股份

-

轻松做环保 一次性餐具用森筵

-

康美药业案宣判 A股上市公司掀独董“离职潮”

-

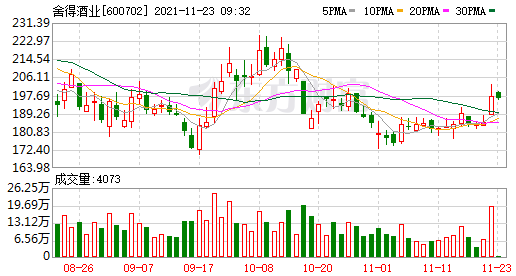

舍得酒业违规占用资金案落定 监管部门不予行政处罚

-

长辰渔业生态循环养殖模式;零经验 没池塘 也能养

-

三季度亏损5.89亿 世嘉科技主业不佳实控人套现超2亿

-

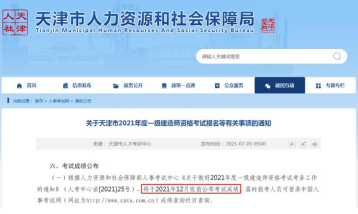

12月15日能查一级建造师成绩了吗?

-

养一只鸡亏2元?养殖户“始终在亏损” 加工企业或爆仓

-

2022英雄联盟全球总决赛S12将在北美三国举办 冠亚军决赛落地旧金山

-

腾讯游戏夏琳:虚拟人、AI自动生成等技术将丰富游戏产品体验

-

2021世界制造业大会众多新技术亮相 中国智造加码生产自动化

-

姜鹏:“中国天眼”为何能吸引世界瞩目?